介護・福祉業界のM&Aと事業承継の動向・案件情報2025年最新版

介護・福祉業界に関する最新のM&A動向をご紹介します。 近年の市場推移やトピックス、業界再編にまつわる情報、介護・福祉業界の周辺業界を含めたM&A・事業承継の事例をわかりやすく解説しています。 また、日本M&Aセンターが取り扱う最新のM&A案件、当社仲介によりM&Aを実行された経営者様の事例、 各業界の動向やM&A(第三者承継)への理解を深めるセミナー情報などもご紹介します。

更新:

介護・福祉業界の

M&A案件(売却・事業承継案件)

一覧を見る

売却の無料相談

買収の無料相談

⽬次

介護・福祉業界の概要とM&A動向

介護・福祉業界は、高齢者や障害者に向けたサービスを提供する領域で、身体的な能力が低下した人々が自立した生活を送ることができるように、食事や入浴、移動などの生活全般にわたる援助を行ったり、またその精神的な健康を保つための活動を提供したりします。

市場規模は増加傾向にあり、2018年度に初めて介護費用総額が10兆円を超えました。2021年度には約11兆円となり、高齢者人口の増加に伴い、今後もニーズはさらに拡大すると見られています。

居宅介護サービスや施設介護サービス、デイサービスなどのさまざまな業態を含みます。これらのサービスは、特別養護老人ホーム、介護老人保健施設、通所・短期入所介護、訪問介護、認知症老人グループホーム、有料老人ホームなど、多様な形態で提供されています。

このような介護サービスは、基本的に国や地方公共団体が実施する公的なサービスと、民間企業やNPOが提供する私的なサービスの2つに大別されます。これらのサービスは、高齢者が自立して生活するための援助を行う一方で、介護が必要となる人々の社会参加を支援し、その生活の質(QOL)の向上にも寄与します。

日本では2000年から介護保険制度が開始され、介護サービスの利用が一層身近になりました。この制度は、国や地方公共団体と保険料を支払う市民が半分ずつ負担する形で運営されており、介護が必要となった人が自己負担の一部を負うことで、介護サービスを利用することができます。

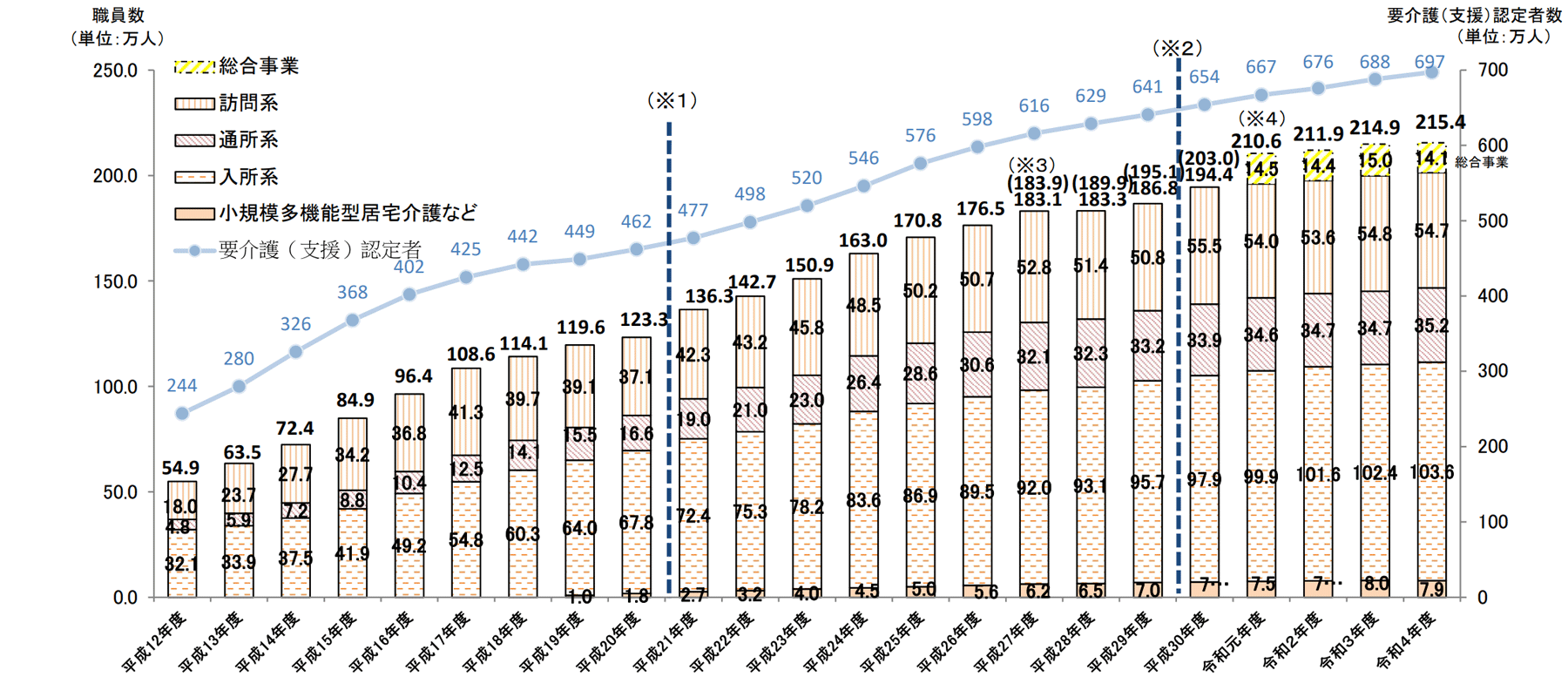

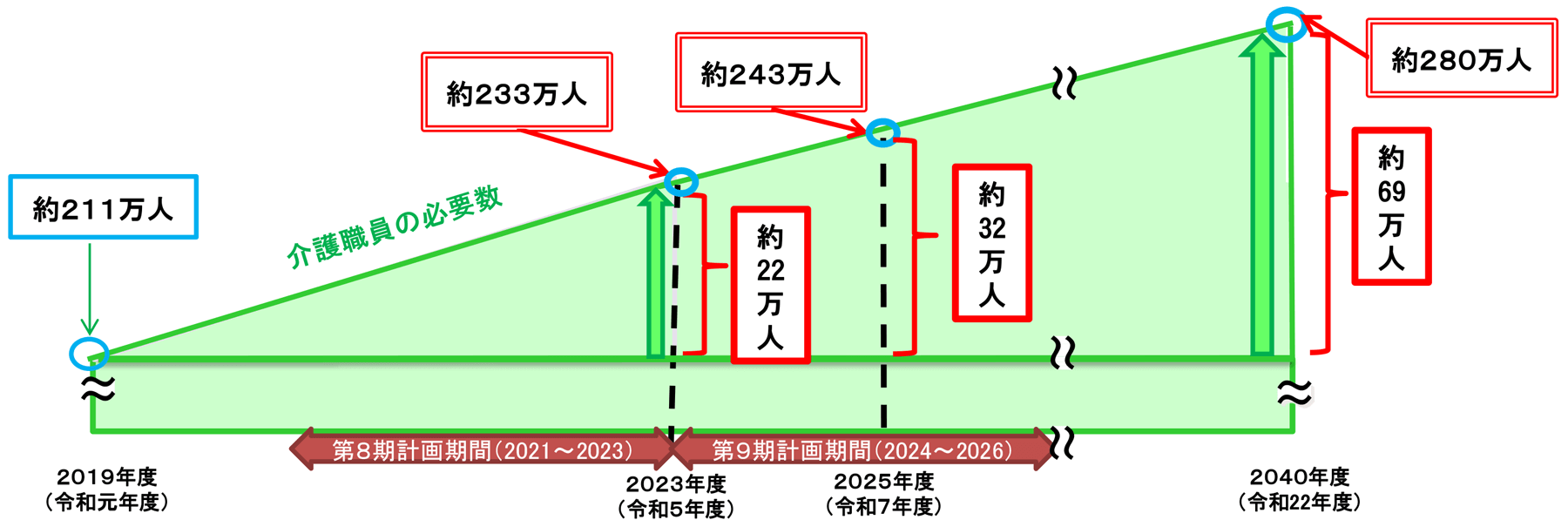

しかし、この介護・福祉業界にはさまざまな課題があります。まず深刻な問題となっているのが介護職員の不足です。厚生労働省によれば、2040年度の必要介護職員数は約280万人と予測されていますが、2021年度の介護職員数は約214.9万人で、深刻な不足が予想されます。要介護者数は右肩上がりで増加しており、2022年5月末時点で全国の要介護認定者数は約691万人と、制度が開始した2000年に比べ3倍以上に増えています。この需要増に対応するため、労働力を増やすとともに、ICTやAIの導入による業務効率化を進める必要があります。

近年、成長市場とされるこの介護業界へのM&Aが活発化しています。飲食や保険、不動産業界など異業種からの参入も見られ、業界の再編が進行しています。

出典:厚生労働省「介護サービス施設・事業所調査」(介護職員数)、「介護保険事業状況報告」(要介護(要支援)認定者数)

注1:本表における介護職員とは、介護保険給付の対象となる介護サービス事業所、介護保険施設に従事する職員を指す。また、介護職員数は、常勤、非常勤を含めた実人員数。(各年度の10月1日時点)

注2:調査方法の変更に伴い、推計値の算出方法に以下のとおり変動が生じている。

・平成12~20年度:「介護サービス施設・事業所調査」(介サ調査)は全数調査を実施しており、各年度は当該調査による数値を記載。

・平成21~29年度:介サ調査は、全数の回収が困難となり、回収された調査票のみの集計となったことから、社会・援護局において全数を推計し、各年度は当該数値を記載。(※1)

・平成30年度~:介サ調査は、回収率に基づき全数を推計する方式に変更。(※2)

注3:介護予防・日常生活支援総合事業(総合事業)の取扱い。

・平成27~30年度:総合事業(従前の介護予防訪問介護・通所介護に相当するサービス)に従事する介護職員は、介サ調査の対象ではなかったため、社会・援護局で推計し、これらを加えた数値を各年度の( )内に示している。(※3)

・令和元年度~ :総合事業も介サ調査の調査対象となったため、総合事業に従事する介護職員(従前の介護予防訪問介護・通所介護相当のサービスを本体と一体的に実施している事業所に限る)が含まれている。(※4)

出典:厚生労働省2021年7月発表資料「第8期介護保険事業計画に基づく介護職員の必要数について」

注1:2019年度(令和元年度)の介護職員数約211万人は、「令和元年介護サービス施設・事業所調査」による。

注2:介護職員の必要数(約233万人・243万人・280万人)については、足下の介護職員数を約211万人として、市町村により第8期介護保険事業計画に位置付けられたサービス見込み量(総合事業を含む)等に基づく都道府県による推計値を集計したもの。

注3:介護職員数には、総合事業のうち従前の介護予防訪問介護等に相当するサービスに従事する介護職員数を含む。

注4:2018年度(平成30年度)分から、介護職員数を調査している「介護サービス施設・事業所調査」の集計方法に変更があった。このため、同調査の変更前の結果に基づき必要数を算出している第7期計画と、変更後の結果に基づき必要数を算出している第8期計画との比較はできない。

介護・福祉業界の

現状と課題

日本の超高齢社会は、介護・福祉業界にとって大きなビジネスチャンスであると同時に、厳しい課題も突きつけています。介護の需要は増大し続けていますが、人手不足や経営資源の確保、質の高いサービス提供など、対応するためには効率的な経営体制の構築が求められています。

介護業界では、人手不足が深刻化しています。特に、専門性を求められるケアマネージャーや介護職員の不足は顕著で、サービスの提供が難しくなっている地域も出てきています。

また、介護業界の事業者には、施設の設備投資や人材育成など、経営資源の確保が求められています。しかし、介護報酬の見直しや厳しい経営環境下で、必要な経営資源を確保することは容易ではありません。

このような課題を解決する手段の一つとして、M&Aが注目されています。規模の拡大による経済性の向上、専門性の高い人材や施設の獲得など、M&Aには様々な利点があります。

介議・福祉業界におけるM&Aの重要性

- 経済性の向上: 経済規模の拡大により、共通業務の一元化や効率化が可能となり、経営資源の有効活用が期待できます。また、一定規模に達することで介護報酬の増額が見込まれる場合もあります。

- 専門性の向上: M&Aを通じて、他の企業が持つ専門知識や技術を取り入れることで、自社のサービスの質を向上させることができます。

事業承継の課題

2000年に、40歳以上のすべての国民が加入する介護保険制度が始まって、23年あまりが経ちました。介護・福祉業界における事業承継は、創業者が高齢化する一方で、後継者が不足していることから、事業の継続が難しくなっています。

事業承継は一朝一夕に行えるものではありません。適切な後継者の選定、育成、業務の引き継ぎ、事業計画の策定など、時間と労力を要する準備が必要です。

M&Aによる解決策

M&Aは介議・福祉業界においても事業承継の課題を解決する有効な手段の一つとされています。また、他社との合併や事業譲渡により、事業継続を可能とするとともに、新たな価値創出も期待できます。

社会の高齢化に伴い需要が増える業界

介護・福祉業界は、高齢者や障害者などの生活支援を提供する業界で、その範囲は身体的なケアから心理的なサポート、社会参加の支援まで幅広く、具体的なサービスは介護施設の運営、訪問介護、デイサービスなど多岐にわたります。

日本は世界でも有数の超高齢社会で、高齢者(65歳以上)の人口比率は増加の一途をたどっています。特に後期高齢者(75歳以上)の増加は著しく、介護・福祉サービスへの需要は急速に高まっています。また、障害者や生活困窮者など、生活に支援を必要とする人々への対応も求められています。

2000年に始まった介護保険制度の導入により、民間企業による介護サービスの供給が加速しました。以降、介護サービスの多様化や質の向上が求められ、訪問介護、小規模多機能型居宅介護、特別養護老人ホームなど、様々な介護サービスが提供されるようになりました。

介護業界の「指定事業者」とは

指定事業者とは、在宅サービスや施設サービスを提供し、介護保険の適用を受ける事業者のことを指します。主に以下の3つの種類に分けられます。

- 指定居宅介護支援事業者: 在宅で支援を受ける利用者の利用計画(ケアプラン)を作成し、利用者の状況や家庭の事情を考慮して生活調整を行います。また、他のサービス事業者との連絡をとる橋渡し的存在でもあります。

- 指定居宅サービス事業者: 高齢者が自宅で生活し続けられるよう、必要な介護サービスを提供する事業者を指します。訪問介護、訪問入浴介護、訪問看護などが含まれます。提供するサービスの内容に応じて指定が細かく分けられ、例えば、訪問看護と訪問介護のサービスを提供する場合、それぞれの指定を受ける必要があります。

- 介護保険施設: 介護保険施設は、介護保険法に基づき設置され、高齢者が入所または通所して介護サービスを受けられる施設を指します。指定介護老人福祉施設(特別養護老人ホーム)、介護老人保健施設(老健)、介護医療院などがあります。

指定を行う主体は、都道府県知事や市町村長となります。具体的には、指定居宅サービス事業者や介護保険施設の指定は都道府県知事が行い、指定居宅介護支援事業者の指定は市町村長が行います。

さらに、提供するサービスには基準が設けられており、人員基準では必要な職種や人数が規定されています。設備基準では施設の環境要件、運営基準では運営上の注意事項が規定されています。これらの基準を満たした上で、サービス内容の種類ごとに指定を受ける必要があります。

介護事業者の課題

一方で、介護業界は人手不足、賃金の低さ、労働環境の厳しさなどの課題を抱えています。また、経営者の高齢化による事業承継問題、コロナ禍による新たな課題など、困難な状況が続いています。

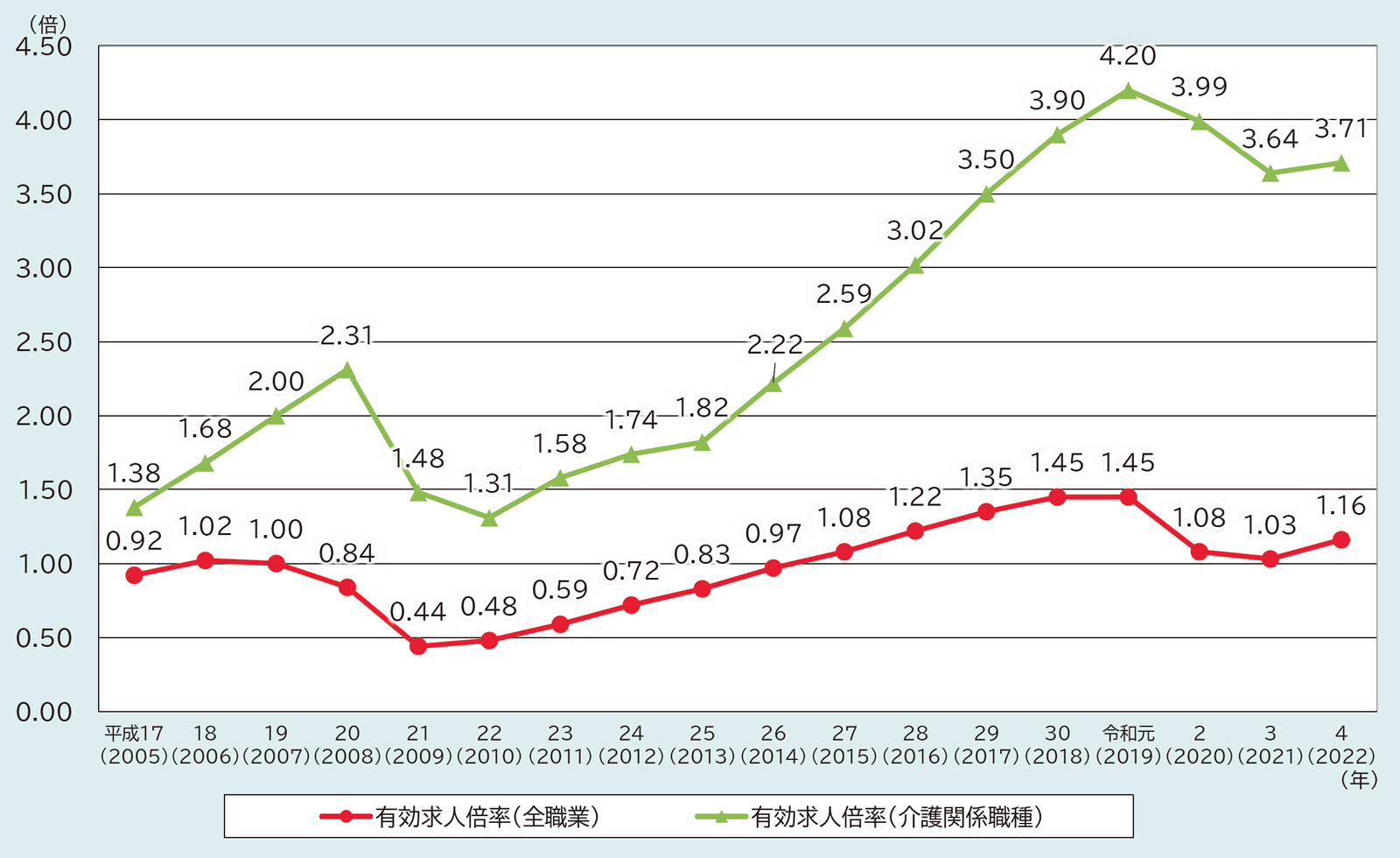

出典:厚生労働省「職業安定業務統計」

注1:有効求人倍率は年平均である。

注2:パートタイムを含み、新規学卒者及び新規学卒者求人を除く常用に係る数字。

注3:介護関係職種は、平成24年2月以前は、平成11年改定「労働省編職業分類」における「福祉施設指導専門員」「福祉施設寮母・寮父」「その他の社会福祉専門の職業」「家政婦(夫)」「ホームヘルパー」 の合計、平成24 年3月以降は、平成23 年改定「厚生労働省編職業分類」における「福祉施設指導専門員」「その他の社会福祉の専門的職業」「家政婦(夫)、家事手伝」「介護サービスの職業」の合計による。

介護関係の職種の有効求人倍率を見ると、全職業の有効求人倍率に比べて、高い水準が続いていることがわかります。新型コロナウイルス感染症の影響により、2019年から2021年までは介護関係職種の有効求人倍率は低下していましたが、2022年には3.71 倍と前年に比べ上昇しています。

- 要介護者の増加: 社会の高齢化が進む日本では、要介護者が増加しており、今後も右肩上がりで増えることが予想されています。これに対応するための受け入れ体制の強化が求められています。

- 深刻な介護職員不足: 介護需要が増える一方で、介護職員が足りない状況が深刻化しています。特に、人口の高齢化が進む日本では、介護職員数が今後更に必要となることが見込まれています。

- 介護事業者におけるBCP策定が義務化

「令和3年度介護報酬改定」により、介護事業者における業務継続計画(BCP)の策定が義務付けられました。2024年4月以降は、感染症や自然災害といった緊急時であっても介護サービスを継続するため、すべての介護事業者がBCPを整備しておくことが必須となっています。

BCPを策定していない場合には、介護報酬が減算される可能性があり、事業運営に直結する重要なコンプライアンス項目として位置づけられています。

介護・福祉業界は社会全体の高齢化という大きな流れの中で、急速に成長と変化を遂げている業界です。ただし、それに伴う課題も多く、業界全体の持続的な発展にはこれらの課題を解決することが求められています。

「介護」と「福祉」について

「介護」と「福祉」は、ともに人々の生活を支えるための概念ですが、それぞれ異なる意味と対象を持ちます。

「介護」は、特定の人々、特に身体的、精神的な障害や高齢により、日常生活の一部または全部を自分自身で行うことが困難な人々を支援する活動を指します。これには食事や入浴、排泄などの身体的なサポートだけでなく、社会参加やコミュニケーションを支援する活動も含まれます。

一方、「福祉」はより広範で、全ての人々がより良い生活を送ることができるように、社会全体が提供するサポートを指します。これには、社会保障制度や教育、医療、雇用支援などの多岐にわたるサービスが含まれます。福祉の目的は、社会全体の幸福を追求することであり、それぞれの個々のニーズに対応した多様な支援を提供します。

そのため、「介護」は「福祉」の一部と考えることができます。「福祉」は全ての人々の幸福を目指しますが、「介護」は特に支援が必要な人々に焦点を当て、その生活の質を向上させるための具体的なサポートを提供します。

高齢者の定義について

「高齢者」の定義は、文脈や制度によりその対象が異なります。一般的には、65歳以上を「高齢者」とするのが通例でしたが、近年ではその観念が見直されつつあります。

2018年2月に閣議決定された「高齢社会対策大綱」では、高齢者という語は一般通念上の「高齢者」を広く指す語として用いられています。具体的な年齢範囲を指すものではなく、社会的な文脈や、ある特定の制度や統計における定義に従って使用されます。

また、2017年3月に公表された日本老年学会・日本老年医学会「高齢者に関する定義検討ワーキンググループ報告書」では、高齢者の定義について新たな提案がなされています。これによれば、65歳から74歳の人々の間では、心身の健康が保たれており、活発な社会活動が可能な人が大多数を占めています。さらに、この年齢群を「高齢者」とすることに対する否定的な意見も増えているため、75歳以上を高齢者の新たな定義とすることが提案されています。

さらに、「高齢社会対策大綱」では、「65歳以上を一律に『高齢者』と見る一般的な傾向は、現状に照らせばもはや現実的なものではなくなりつつある」と述べられています。これは、高齢者というカテゴリーに含まれる人々の健康状態や活動レベルが以前と比較して向上していること、それぞれの個人の生活状況や能力が多様化していることを反映しています。

これらを踏まえ、政府が実施する「高齢社会白書」などでは、65~74歳、75歳以上と分けて記載されています。

高齢者の定義は時代や社会状況、個々の健康状態や能力に応じて変わるもので、一概に一定の年齢を基準にするものではありません。

介護・福祉業界をとりまく環境

日本の介護・福祉業界は、急速な高齢化と生産年齢人口の減少という構造要因のもと、市場規模の拡大と人材・財政の制約が同時進行している業界です。介護保険制度のもとで公的保険給付と利用者負担に支えられた事業である一方、事業者数は中小・零細が多く、地域差やサービス形態による収益性・リスクのばらつきが大きいことが特徴です。

日本の65歳以上人口は長期的な増加傾向を維持しており、2024年9月時点で約3,625万人、総人口に占める割合は約29%と推計されています。75歳以上人口も約2,076万人まで増加しており、介護ニーズの高い後期高齢者層の比率が一段と高まっていることが、介護・福祉サービスの需要を押し上げています。

一方で、介護費用の伸びは公的財政の制約とも直結しており、介護費用の抑制とサービス提供体制の維持・拡充をどのように両立させるかが、政策・事業双方の大きなテーマとなっています。こうした環境は、単独事業者の自助努力だけでは対応が難しい局面が多く、M&Aや業務提携を通じたスケールメリットや機能補完の重要性を高めています。

市場・サービス提供・取引動向

介護保険制度に基づく介護費用(介護給付費と自己負担の合計)は、制度導入初期から一貫して増加してきました。厚生労働省の「介護給付費等実態統計」によると、介護費用の総額は2001年度の約4.4兆円から2022年度には約11.2兆円へと約2.6倍に拡大しています。

さらに、直近の2024年度には介護給付費と利用者負担を含む介護費用総額が約11.9兆円とされ、前年度比で約4,200億円増、伸び率約3.7%と、依然として増加基調が続いています。介護サービス利用者数の増加に加えて、1人当たり介護費用の上昇が重なっていることが背景とされています。

サービス区分別にみると、介護保険施設(特別養護老人ホーム、介護老人保健施設、介護医療院など)が一定の役割を維持する一方で、訪問介護や訪問看護、通所介護などの居宅サービスは中長期的に伸長してきました。居宅サービスは利用者の生活の場に近い場所でサービスを提供できるため、重度化防止や本人の希望尊重の観点からも政策的に重視されている領域です。

介護サービス施設・事業所調査によれば、2023年10月1日時点で介護老人福祉施設は約8,500施設、介護老人保健施設は約4,300施設と、施設数は横ばいないし緩やかな増減にとどまっています。一方、訪問介護事業所は約3.7万事業所、訪問看護ステーションは約1.6万事業所と、在宅系サービスの拠点数はなお増加傾向にあります。

サービスミックスの変化に伴い、介護報酬の配分にもメリハリが付けられてきました。施設サービスでは給付費抑制の観点から効率性や医療・介護連携が重視される一方、在宅・地域密着型サービスでは自立支援・重度化防止、地域包括ケアの推進といった観点から、評価の高い加算や新しいサービス類型が導入されてきました。

- M&A観点

- 介護費用の総額は長期的に増加を続ける一方、サービス区分によって成長性や収益性の差が生じています。投資判断にあたっては、「どのサービス領域にポジショニングしているか」「施設系と在宅系のバランス」「自立支援・重度化防止等の政策トレンドとの整合性」といった点が、事業ポートフォリオの評価や将来のキャッシュフロー見通しに直結します。成長性の高い在宅・地域密着型サービスを取り込むための領域シフト型M&Aや、既存施設ポートフォリオの補完を目的としたM&Aが戦略上重要になります。

事業者・施設・拠点動向

介護・福祉業界の事業者構成は中小規模の法人・事業所が多数を占めており、社会福祉法人・医療法人・株式会社・合同会社・NPO法人など、多様な主体が介護サービスを提供しています。既存施設を活用した小規模事業も多く、地域の不動産状況や人口構成に応じた多様なビジネスモデルが混在していることが特徴です。

介護サービス施設・事業所調査の結果からは、施設系サービスと居宅系サービス、地域密着型サービスのいずれにおいても施設・事業所数が中長期的には増加してきたものの、直近では伸び率が鈍化しつつある様子がうかがえます。特に、介護療養型医療施設から介護医療院への移行など、制度改正に伴う再編も進んでおり、類型ごとの施設数に増減が見られます。

1事業所あたりの利用者数や稼働率、職員数などの生産性指標はサービス類型や立地によって大きく異なりますが、都市部では土地・建設コストの制約から定員数の最適化やユニット化が進む一方、地方では利用者数の確保や人材の採用・定着が運営上の課題になりやすい傾向があります。

このような環境を背景に、複数の事業所を束ねる大手グループやチェーンによる多拠点化・ドミナント展開が進んでいます。特定地域に複数の小規模事業所を配置し、送迎・人員配置・バックオフィスを集約することで、一定の規模の経済を追求する動きが広がっています。

- M&A観点

- 事業者・拠点構成の分散性は、再編余地の大きさを意味します。特に、単独では生産性改善や投資回収が難しい小規模事業者に対しては、「地域ドミナント化」「バックオフィス集約」「共通システム導入」を前提としたグループ入りが、事業継続の解決策となるケースが増えています。買収側から見ると、特定エリアにおけるシェア獲得や、既存拠点との距離・動線を踏まえたネットワーク設計が、M&A戦略上の重要な検討軸になります。

需要側ファクター(人口・世帯・所得・ライフスタイル)

総務省統計局の人口推計によれば、日本の総人口は減少する一方で、高齢者人口はなお高水準を維持しています。2023年10月1日時点では、65歳以上人口は約3,623万人で総人口の約29%、75歳以上人口は約2,008万人で約16%を占めており、過去最高水準に達しています。

世帯構成の面では、単身高齢世帯や高齢夫婦のみ世帯の増加が続いています。このことは、日常生活の支援ニーズの増大や、家族介護に頼らない外部サービスの活用拡大につながっており、訪問介護・通所介護・小規模多機能型居宅介護など、多様な在宅系サービスへの需要を押し上げています。

一方で、現役世代の所得環境や家計負担感、介護保険料・自己負担割合の見直しも、長期的な介護サービス利用行動に影響を与えます。所得階層によって、介護保険サービスだけでなく、自費サービスや介護保険外の生活支援サービスを併用できる余地に差が生じるため、価格帯やサービス内容のポジショニングが重要になります。

外国人介護人材の受入れ拡大や、多文化共生の観点からのサービス提供も、今後の需要構造を変化させる要素です。特に都市部では、利用者本人や家族に外国籍の方が含まれるケースも増えつつあり、多言語対応や文化的背景への配慮が求められる場面も想定されます。

- M&A観点

- 人口・世帯構造の変化は、地域ごとの介護ニーズの量と質を規定します。投資対象の評価にあたっては、「将来の高齢化率」「単身高齢世帯比率」「所得水準」といった人口・家計の指標と、サービスラインナップの整合性を見極めることが重要です。高齢化が進む一方で生産年齢人口が減少する地域では、1拠点あたりの利用者数確保と人材確保の両面で難易度が高まる可能性があり、隣接エリアとの統合や拠点再配置を前提としたM&Aシナリオの検討が有効になります。

制度・規制・介護報酬・DX

介護・福祉業界は、介護保険法および関連する政省令・通知・ガイドラインの枠組みの中で運営される、高度に制度依存的な事業です。介護報酬改定は原則3年に1度行われ、サービス類型ごとの基本報酬や加算要件、人員配置基準などが見直されるため、収益構造や投資判断に大きな影響を与えます。

ここ数期の改定では、「自立支援・重度化防止」「医療との連携」「地域包括ケア」「人材確保・処遇改善」「科学的介護の推進」といったテーマが継続的に掲げられており、LIFE等のデータベースを活用したアウトカム評価や、ICT・センサー等を用いた見守り・記録・コミュニケーションの高度化が促されています。

また、BCP(事業継続計画)の策定義務化や、高齢者虐待防止・ハラスメント防止、事故・インシデント報告の徹底など、ガバナンス・コンプライアンスに関する行政からの要求水準も年々高まっています。COVID-19を契機としたオンライン面会・リモートカンファレンスの活用、電子署名・電子保存の普及など、デジタル化関連の制度整備も進んでいます。

個人情報保護の観点では、要介護認定情報や医療情報、家族構成・所得情報などセンシティブなデータを取り扱うため、個人情報保護法や関連ガイドラインへの適合が不可欠です。データの保管・閲覧・外部送信・クラウド活用等に関するルール整備と運用が求められます。

- M&A観点

- 制度・報酬・ガバナンス要件は、M&A後の収益性やリスクに直結します。ターゲット企業の評価に際しては、現行報酬体系での収益構造だけでなく、将来の報酬改定で影響を受けやすいサービス構成かどうか、LIFE等の活用状況、BCP・虐待防止・個人情報保護等の体制整備状況を丁寧に検証する必要があります。買収後は、グループ全体での規程・マニュアル・教育体系の統一や、デジタル基盤の共通化を通じて、コンプライアンスレベルの平準化と運営効率化を同時に図ることが重要です。

供給・ロジスティクス/サプライチェーン

介護事業のコスト構造は人件費が最も大きな割合を占めますが、それに次いで食材・給食関連費、光熱費、賃料、送迎車両関連費、福祉用具・消耗品費などが主要コストとして挙げられます。近年はエネルギー価格や食材価格の高止まり、施設の老朽化に伴う修繕費の増加など、外部環境要因による原価上昇圧力が続いています。

給食・リネン・清掃・設備保守・送迎などの周辺業務は外部委託が進んでおり、複数拠点を持つグループでは、共同調達や共通ベンダーの活用によるスケールメリットを発揮しやすい領域です。また、介護用品の販売・レンタル事業を併営する場合には、在庫管理や配送網の設計、メンテナンス体制の効率化が、収益性とサービス品質の両面に影響を与えます。

地域ごとの地理条件や積雪・災害リスクなどに応じて、送迎ルートや物流ネットワークの設計も変わります。今後は、運転者の労働時間規制の厳格化や運輸コストの上昇も見込まれるため、拠点配置とロジスティクスの最適化は、介護事業グループにとって重要な経営テーマになります。

認定情報や医療情報、家族構成・所得情報などセンシティブなデータを取り扱うため、個人情報保護法や関連ガイドラインへの適合が不可欠です。データの保管・閲覧・外部送信・クラウド活用等に関するルール整備と運用が求められます。

- M&A観点

- 供給・ロジスティクス面では、複数拠点の統合による共同購買・共同配送、給食センター・リネン工場・福祉用具管理拠点などの共通インフラの活用が、シナジー創出の主要な論点になります。買収候補の拠点位置関係や調達・物流スキームを把握し、PMI段階で「どの業務を共通化・集約するか」を具体的に設計することで、原価低減とサービス品質維持の両立を図ることが可能になります。

人材(資格・需給・賃金・働き方)

介護人材の確保・定着は、介護・福祉業界にとって最も重要な経営課題の1つです。厚生労働省が第8期介護保険事業計画に基づき推計した結果では、介護職員の必要数は2019年度の約211万人から2023年度に約233万人、2025年度に約243万人、2040年度には約280万人へと増加する見込みとされています。2019年度比で約69万人の上積みが必要になる計算です。

一方で、人口減少と他産業との人材獲得競争が激化する中で、介護職の有効求人倍率は全産業平均を大きく上回る水準が続いているとされ、離職率も一定水準で推移していることから、量・質ともに安定的な人材確保は容易ではありません。処遇改善加算による賃金水準の引き上げやキャリアパスの整備、業務負担軽減に向けたICT・ロボット活用など、複数の施策を組み合わせていく必要があります。

また、EPAや技能実習、特定技能などのスキームを通じた外国人介護人材の受入れも進められていますが、送り出し国の多様化や日本での定着支援、キャリア形成支援など、制度・運用面での改善余地も残っています。

- M&A観点

- 人材面では、「どの程度の資格保有者層を抱えているか」「管理職・中核職員の層が厚いか」「教育・研修・評価制度が整っているか」といった点が、買収先の価値を大きく左右します。買収後のPMIでは、人事制度や評価・報酬体系、研修体系の統合だけでなく、「働き方」「組織風土」「キャリアパス」の擦り合わせが、離職防止とモチベーション維持の観点から極めて重要です。人材面で強みを持つ事業者を獲得し、グループ全体の人材ポートフォリオを厚くすることが、介護・福祉業界におけるM&Aの重要な狙いの1つになります。

ガバナンス・品質・コンプライアンス/広告・表示

介護・福祉サービスは、要介護者・家族の生活と尊厳を直接支える事業であり、虐待・不適切ケア・不正請求などの事案が発生した場合の社会的影響が大きい分野です。このため、行政による指導・監査や情報公開の枠組みが整備されており、ガバナンス・コンプライアンスの水準が事業継続の前提条件となっています。

具体的には、介護報酬の請求が適正であるか、配置基準・設備基準が満たされているか、事故発生時の報告・再発防止策が適切に行われているか、個人情報や医療情報の取り扱いが適正か、といった点がチェック対象となります。また、ウェブサイトやパンフレット等での広告・表示についても、虚偽・誇大表示の禁止や、利用者の誤認を招かない表現が求められます。

サイバー・情報セキュリティの観点でも、介護記録システムやクラウドサービスの普及に伴い、不正アクセス・情報漏えいリスクへの対応が重要になっています。端末・ネットワーク・アカウント管理、バックアップ・障害対応など、ITガバナンスの整備が不可欠です。

- M&A観点

- デューデリジェンスでは、財務・税務だけでなく、介護報酬請求の適正性、配置基準・設備基準・ガイドラインへの適合状況、過去の行政指導・監査結果、個人情報保護体制、サイバーセキュリティ・BCPなど、広範なガバナンス・コンプライアンス項目を確認する必要があります。買収後のPMIでは、グループ標準の規程・マニュアル・研修を展開し、「最低限の基準の平準化」だけでなく、現場の実務フローに落とし込んだ運用定着を図ることが重要です。

介護・福祉業界のM&A動向、再編の潮流

介護・福祉業界では、高齢化の進展と人材確保難、経営者の高齢化・後継者不在を背景に、M&Aや事業承継を通じた再編が進んでいます。信用調査会社の分析によると、「老人福祉・介護事業」に分類される事業者の倒産件数は近年増加傾向にあり、2024年には倒産件数が過去最多水準となったと報告されています。特に小規模な訪問介護事業者などで、採算確保や人材確保、運転資金調達の難しさから淘汰が進んでいると指摘されています。

一方で、大手介護グループや医療・介護複合グループ、異業種からの参入企業などが、M&Aを通じて事業エリアの拡大やサービスラインナップの拡充を進めています。垂直統合型では、在宅介護から有料老人ホーム・サービス付き高齢者向け住宅、介護医療院・病院までを一体として運営するグループも増えつつあり、水平統合型では、同一サービスの多拠点展開により地域ドミナント体制を構築する動きが見られます。

- M&A観点

- 介護・福祉業界のM&Aは、「後継者問題の解決」「人材・ノウハウの獲得」「地域ネットワークの拡充」「コスト構造の改善」「新規参入コストの削減」といった複数の目的が重なり合う傾向があります。案件の組成・評価にあたっては、単体企業の財務・業績だけでなく、「グループ入り後にどのようなシナジーを具体的に創出できるか」「どのエリア・サービスラインのポジションを強化できるか」という観点で、事業ポートフォリオ全体の戦略との整合性を検討することが重要です。

介護・福祉業界における

M&A活用のメリット

介護・福祉業界におけるM&A活用のメリットをご紹介します。

- 譲渡側のメリット

-

- 大手企業、有力グループ形成に伴う規模・生産性の向上による収益性の確保

- 人材確保・施設間の人材融通

- 資金力強化による設備投資

- 知名度の向上

- リノベーション等による施設稼働率の向上

- 多角化により介護事業に進出した事業者による選択と集中

- 後継者問題の解決やアーリーリタイア

- 譲受け側のメリット

-

- 人材の獲得(看護師・理学療養士・ケアマネージャー等)

- 新サービス分野の補強

- 介護事業の許認可の引継ぎによる新規参入

- 売上規模・シェアの拡大・地域補完が見込める

- コストの削減・財務力強化(管理部門コストなど)

売却の無料相談

買収の無料相談

介護・福祉業界で

M&Aを実行する際のポイント

介護・福祉業界でM&Aを実行する際に注意すべきポイントには、下記のようなものがあります。

- 行政との折衝・許認可の引継ぎ

- 人員配置や建設基準などの適正性

- 有利なスキームの検討

- 優秀な人材の継続雇用(看護師・理学療養士・ケアマネージャー等)

- 労務問題

- 財務問題

- コンプライアンス

- ガバナンス・管理体制

ここでは一般的なポイントをご紹介させていただいておりますが、実際には、個別事情を勘案すると大きく変わります。また、業界によっては独自の規制や商習慣が存在するため、M&Aの仲介を行ううえで、それぞれの業種・業界の特性を正しく理解していることが非常に大切です。

全国に拠点を展開する日本M&Aセンターでは、各業界に精通したコンサルタントが所属しているため、専門性の高いサービスを提供させていただくことが可能です。秘密保持を厳守のうえ、個別相談を無料でお受けしています。M&Aの進め方やポイントなど、気になることがありましたら、お気軽にお問い合わせください。

介護・福祉業界における

M&Aの価格相場

介護・福祉業界のM&Aにおける価格や相場感について説明いたします。まず、中小企業のM&Aには明確な相場が存在せず、最終的な価格は売り手と買い手の交渉によって決まることが特徴です。M&Aの価格は、業種や企業の規模、人材の質、財務状況、ブランド力、将来性、市場環境など、多岐にわたる要素によって変動します。そのため、個別の状況を考慮しながら価格が算出されることになります。

M&Aの価格算定にはいくつかの評価方法がありますが、その中の一つに「取引事例法」があります。取引事例法は、過去のM&A事例の中から、事業内容や地域、財務指標が似ている企業の売買実績を基に価値を評価する方法です。取引事例法において重要なのは、類似の取引事例を参考にすることですが、類似条件を見つけるためには、相当数の事例を蓄積する必要があります。非上場企業のM&Aの多くが非公開情報であることから、他社の実績を参考にすることはハードルが高い方法でもあります。その点、日本M&Aセンターでは、M&Aにおいて成約実績10,000件超、M&A成約件数で世界No.1*のギネス世界記録™に5年連続で認定されるなど、豊富な実績があります。事業内容や地域、財務指標に基づく似た会社の売買事例を選定し、一定のルールに従って公正な価値評価を行うことが可能です。こちらから当社の株価算定シミュレーションを体験することができます。

※ギネス世界記録™:M&Aフィナンシャルアドバイザリー業務の最多取扱い企業 2020~2023年に続き、5年連続でギネス世界記録™に認定

次に、より高い評価を得て会社を高く譲渡売却するためには、よりシナジーのある買い手を見つけることが重要です。M&Aの最終価格は、売り手企業と買い手企業の交渉によって決まるため、買い手が「この会社が欲しい」と思う要素を増やしていく必要があります。例えば、現在、介護・福祉業界の市場では人材不足が全体的な問題となっており、若くて優秀な人材を採用できる利点がある場合、買い手企業にとってM&Aの魅力が増します。

さらに、コンプライアンスやガバナンスに関する問題も重要な要素です。具体的には、顧客とのトラブルが存在しないか、社会保険への適切な加入状況が確認されることが求められます。これらの問題があると、潜在的な費用や負債として見なされ、価格交渉において不利な要因となり得ます。これらの要素が事前にクリアである場合、買い手企業も安心してM&Aを進めることができ、価格交渉もスムーズに進行しやすくなる傾向があります。

最後に、M&Aを成功させるためには、総合的に企業の魅力を高める努力が欠かせません。これは、価格評価への影響だけでなく、交渉の流れにも深く関わる要素であるといえるでしょう。

なお、実際には個別の業種や取引環境等によって価格相場は変動しますし、場所や経営状態によっても大きく左右されます。初期的なご相談や、簡易的な株価診断は無料にておこなっておりますので、よりくわしく評価や課題について聞きたい方は、弊社コンサルタントから詳細をご説明いたしますので、お気軽にご相談ください。

株式会社日本M&Aセンター

業界別M&Aレポート編集部は、日本M&Aセンターの社員によって執筆・運営されています。各業界・業種のM&Aや事業承継に関する情報、トピックをお届けします。

介護・福祉業界の

最新M&A事例を解説

近年に実施されたM&Aから介護・福祉業界の事例をご紹介します。本業界のM&Aでは、シェアの拡大を見込んで大手事業者が中小事業者を取得するケースや、人材確保の目的でM&Aを行うケースがみられます。

介護・福祉×介護・福祉

セントケア・ホールディング、介護サービス事業の愛らいふサービスを買収

- 譲渡企業

- 愛らいふサービス株式会社(大阪府池田市)

- 譲受け企業

- セントケア・ホールディング株式会社(2374)

M&Aの概要

スキーム:株式譲渡 実行時期:2025年5月1日

2025年5月1日、セントケア・ホールディング株式会社は、愛らいふサービス株式会社の全株式を譲り受け、完全子会社化しました。

セントケア・グループは、1983年創業の介護・福祉業界のリーディングカンパニーです。全国31都道府県に拠点があり、訪問入浴や訪問介護をはじめ、幅広い介護サービスを展開しています。

愛らいふサービスは、2008年5月に居宅介護支援事業をスタート。その後、訪問介護や訪問看護、デイサービス、グループホーム、施設紹介事業を開設するなど、地域に根差した事業展開を行っています。

本件M&Aを通じて、大阪府北部において高い認知度を有する愛らいふサービスがセントケア・グループへ加入することで、これまで未展開であった大阪府北部での営業拠点を確保し、地域内での事業基盤の強化を図ります。

(医療介護の)人材紹介×人材紹介

Recovery International、傘下のRePathがクラッチ社より有料職業紹介事業を買収

- 譲渡企業

- 株式会社clutch communication(東京都港区)

- 譲受け企業

- Recovery International株式会社(9214)、RePath株式会社(東京都新宿区)

M&Aの概要

スキーム:事業譲渡 実行時期:2022年3月7日

2025年2月17日、Recovery International株式会社は、100%出資子会社であるRePath株式会社が、株式会社clutch communication(以下:クラッチ社)より、同社が営む有料職業紹介事業を譲り受け、新たな事業を開始することを発表しました。

RePathは、有料職業紹介事業、労働者派遣事業、人材採用支援事業、人材の確保・育成及び管理に関するコンサルティング業務、人事領域におけるシステム構築及びコンサルティング、介護に関する事業等を行っています。

本事業譲受は、Recovery Internationalグループの中長期的な成長戦略の一環として実施、訪問看護市場における競争力の強化を目指します。

新たな事業として、RePathで有料職業紹介事業を開始することによって、既存事業である訪問看護サービス事業の経営課題である看護師等の人材確保の強化を図ります。

また、訪問看護サービス事業におけるコンサルティング等の新たな事業領域の展開においても、譲受事業の知見やリソースを活用することで、より効果的かつ効率的な事業展開を狙います。

商社×介護・福祉・保育

リビングプラットフォーム、テルウェル東日本から高齢者グループホーム事業を譲受け

- 譲渡企業

- テルウェル東日本株式会社(東京都江東区)

- 譲受け企業

- 株式会社リビングプラットフォーム(7091)、株式会社リビングプラットフォームケア(北海道札幌市)

M&Aの概要

スキーム:事業譲渡 実行時期:2025年1月15日

2024年10月30日、株式会社リビングプラットフォームは、連結子会社である株式会社リビングプラットフォームケアが、テルウェル東日本株式会社より、同社が運営する高齢者グループホーム事業を、2025年1月15日付で譲り受けることについて事業譲渡契約を締結しました。

リビングプラットフォーム株式会社は、介護・障がい者支援・保育事業を柱とする、福祉に特化した企業です。

リビングプラットフォームケアは、リビングプラットフォームグループで、介護、障がい者支援、保育事業を展開する企業です。特に介護事業に力を入れており、有料老人ホーム、グループホーム、サービス付き高齢者向け住宅などを運営しています。

テルウェル東日本は、不動産事業・建物管理事業・運送事業・通信保守事業・介護事業を行っています。

テルウェル東日本は、不動産事業、建物管理事業などの事業を展開する一方、介護事業についても居宅介護、訪問介護、通所介護、地域包括支援センターを中心に59事業所の事業展開を行っています。

リビングプラットフォームグループは、介護事業分野では、連結子会社であるリビングプラットフォームケア及び他3社において、全国(北海道、宮城県、福島県、東京都、埼玉県、千葉県、神奈川県、大阪府、兵庫県)にて介護施設91施設を展開しており、出店エリアの拡大と地域に密着したサービス提供体制の強化に努めています。なお、リビングプラットフォームグループの東北エリアにおける介護事業は現状、仙台市内において高齢者グループホーム6施設、有料老人ホーム等5施設、福島県内において高齢者グループホーム7施設の計18施設を運営しています。

今回、承継を予定しているテルウェル東日本の運営施設は、仙台市内において形成されているドミナント戦略を拡大することで、事業拡大を図ります。

介護・福祉業界の

M&Aニュース

介護・福祉業界のM&Aニュースを表示します。

-

2026.1.23

AIAIグループ、保育所等運営のきららグループHDを孫会社化

-

2025.12.23

セントケア・ホールディング、MBOが成立し上場廃止へ

-

2025.11.7

セントケア・ホールディング、MBO実施で非公開化へ

-

2025.10.31

QLSホールディングス、ケアリッツ・アンド・パートナーズから通所介護などの3施設を事業譲受け

-

2025.8.28

シダー、介護付有料老人ホーム・グループホームを夢眠ホームに売却

-

2025.7.1

リビングプラットフォーム、介護事業のエムズコンサルティングを買収

-

2025.6.30

QLSホールディングス、介護事業のサニーベイルを買収

-

2025.6.2

ケア21、あさひから訪問介護事業を買収

-

2025.5.13

揚工舎、デイサービス事業のクラブツーリズム・ライフケアサービスを買収

-

2025.5.1

セントケア・ホールディング、介護サービス事業の愛らいふサービスを買収

介護・福祉業界の

M&A仲介実績

日本M&Aセンターが仲介・支援して成約した介護・福祉業界のM&A案件をご紹介します。

※現在、2025年9月までの実績を掲載しています。次回の更新(2025年10月~12月分)は2026年1月30日以降の予定です。

| 譲渡・売却企業 | 譲受け・買収企業 | |

|---|---|---|

| 2025年9月 | クリニック(北海道・東北) | 不動産開発・売買(北海道・東北) |

| 2025年9月 | クリニック(関東) | 産業用機器卸売(関東) |

| 2025年9月 | クリニック(関東) | 医療関連サービス(関東) |

| 2025年9月 | 医療関連サービス(関東) | ファンド(関東) |

| 2025年9月 | 印刷業(関西) | 介護・福祉(関西) |

| 2025年9月 | 産業用機器卸売(中国・四国) | 医療関連サービス(中国・四国) |

| 2025年8月 | クリニック(甲信越) | クリニック(関東) |

| 2025年8月 | クリニック(関西) | クリニック(関西) |

| 2025年8月 | 介護・福祉(中国・四国) | 介護・福祉(中国・四国) |

| 2025年7月 | 介護・福祉(九州・沖縄) | 建築工事(九州・沖縄) |

介護・福祉業界の

最新のM&A事例インタビュー

当社の仲介によりM&A・事業承継された介護・福祉業界の事例を、経営者様へのインタビュー形式でご紹介します。

介護・福祉業界の

セミナー情報

当社では、M&Aや事業承継をはじめ、経営に役立つさまざまセミナーを開催しております。ぜひご参加ください。