M&Aとは?意味・目的・手法・流れなどわかりやすく解説

作成日:

更新日:

1.M&Aとは? M&Aの定義

⽬次

[表示]このページの要約

・M&Aは、企業の合併・買収の総称。「株式を引き継ぐか」「事業だけを引き継ぐか」など目的や状況に応じて最適なスキームを選ぶ。

・売り手の主な目的は「事業承継」「従業員の雇用維持」「成長戦略」「創業者利益の確保」など。

・買い手の主な目的は「市場シェア拡大」「新規参入」「多角化」「経営資源の獲得」など。

関連ページ

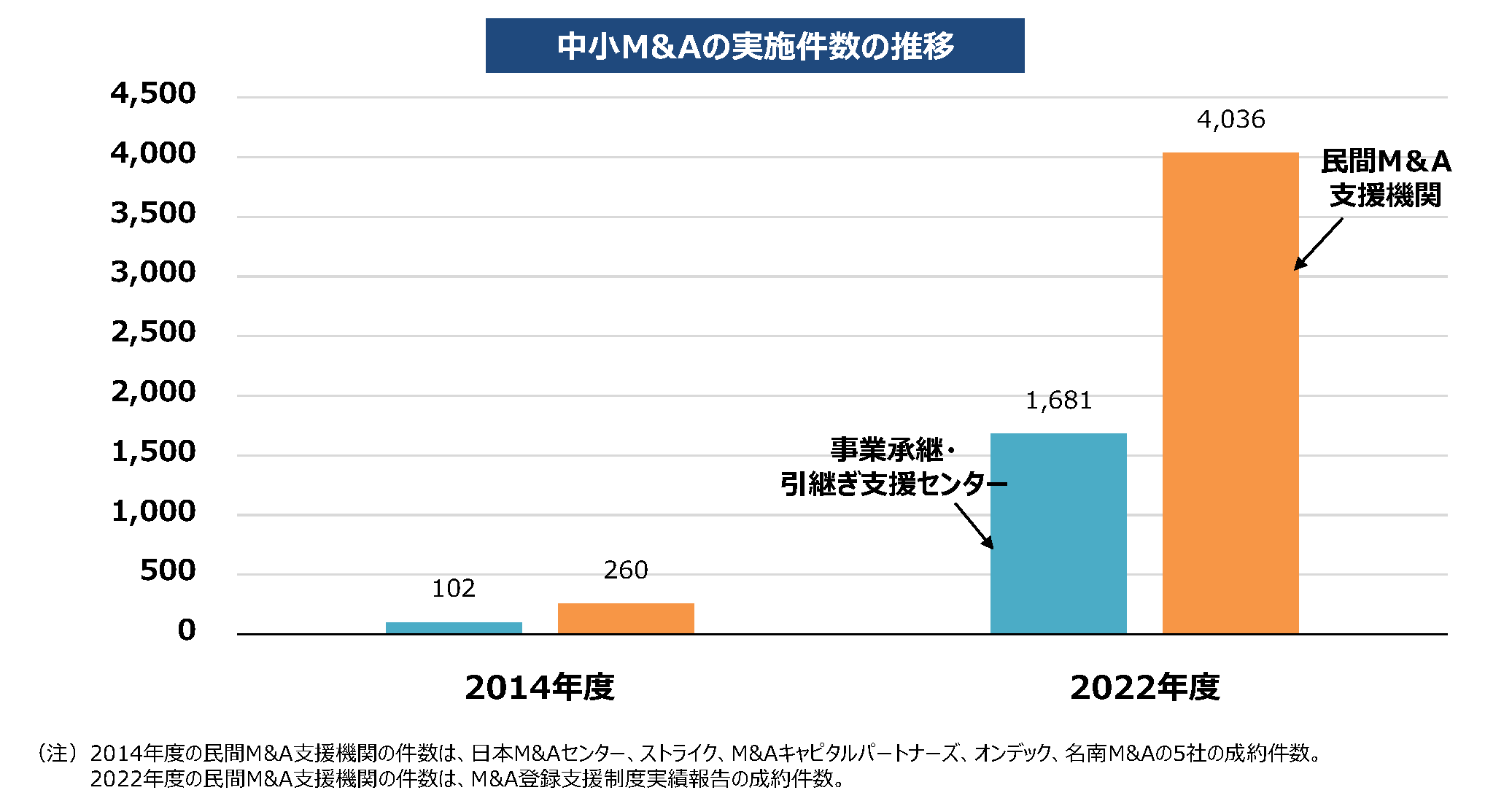

2.M&Aの現状・件数の推移

企業が市場で競争力を維持し、成長を遂げるためには、自社単独のオーガニックな成長だけでは限界があります。そこで、M&Aを通じて他の企業と提携し、資源や技術を獲得することが求められます。

また、事業承継の問題を抱える企業にとって、M&Aは存続の手段として有効です。近年、後継者不在をはじめとする事業承継や成長戦略を目的にM&Aを行う国内の中小企業が増加傾向にあります。特に2022年度には、事業承継・引継ぎ支援センターを通じたM&Aが1,681件、民間のM&A支援機関を利用した件数が4,036件に達し、いずれも過去最高を記録しました。

このような動きは、企業の持続的な成長を促進し、経済全体にも良い影響を与えると期待されています。M&Aは今後も中小企業にとって重要な選択肢となるでしょう。

3.M&Aの目的・メリットとは?

| 売り手側の目的・メリット | 買い手側の目的・メリット |

|---|---|

|

|

売り手側の目的・メリット

後継者問題の解決

親族や従業員等に後継者候補がいない場合、M&Aを活用することで、第三者へ事業を承継、経営を託し企業を存続させることができます。

かつては子供など親族に経営のバトンを渡す親族内承継が一般的でした。しかし少子化高齢化の影響や、「家業を継がない・継がせない」など価値観の多様化から、近年親族外承継の割合が増えています。

多くの中小企業は後継者不在の問題に直面しています。M&Aを通じて、企業を他社に引き継ぐことで、経営の継続が可能となり、企業の歴史や文化を守ることができます。また、後継者が見つからない場合でも、適切な買い手を見つけることで、事業が存続する道を開くことができます。

従業員の雇用確保・安定

M&Aには、従業員の雇用を守ることができるメリットがあります。特に中堅・中小企業のM&Aでは多くの場合、「従業員の雇用維持」が譲渡先への条件のひとつに挙げられます。M&A後、従業員は新しいオーナーのもと、従来通りの条件で引き続き雇用され、顧客や取引先も継承されるケースが一般的です。

また、上場企業や大手の傘下に入ることになれば、従業員によりよい労働環境、安定した雇用の場を提供することも期待できます。

事業成長と経営基盤の強化

譲受け企業の経営資源(資金・設備・技術・販路・技術ノウハウなど)を獲得することで事業成長が促進され、経営基盤の強化を果たすことができます。また、技術の融合や、顧客や販路の統合といったシナジー効果によって、事業拡大の加速が期待できます。

創業者利益の獲得

中小企業の多くは未上場であるため、自社の株式を現金に換えにくいという一面があります。しかしM&Aにより株式譲渡を選ぶと、株式と引き換えにオーナーが譲渡益を獲得することができます。

この利益は、引退後の生活資金や新たなビジネスへの投資資金として活用でき、譲渡オーナーにとって大きなメリットとなります。

買い手側の目的・メリット

市場シェアの拡大

M&Aを通じて、買い手企業は迅速に市場シェアを拡大することができます。特に競争が激しい業界において、他社を買収することで、顧客基盤や販売チャネルを一気に増やすことができ、競争優位性を確保することが可能です。

新規事業への参入・多角化

買い手企業は、M&Aを通じて新しい市場や業種に参入することができます。これにより、リスクを分散し、収益源の多様化が実現します。自社でゼロから新規事業を立ち上げるよりも、既に事業展開している他社を取り込むことで、専門スキルを保有する人材やノウハウの獲得などスピーディーな展開が期待できます。

経営効率化

同業の企業を譲受けた場合、商流が非常に似通っているため、仕入れや発注など様々な面でコスト削減を実現し経営効率化につながります。

また、同業のほか関連事業の企業を譲り受ける場合、例えばメーカーであれば販売店を譲り受けることで製造から販売まで一貫して事業展開が可能になり、より効率的な運営につながります。

技術力・生産力の向上

M&Aによって譲り受けた会社の技術やノウハウを獲得することで、技術力向上が期待できます。また、両社の技術・リソースを補完しあうことで生産力向上にもつながります。

買い手企業は、M&Aを通じて他社の技術や生産能力を獲得することができます。これにより、自社の製品やサービスの質を向上させることができ、競争力を強化することが可能です。特に、先進的な技術を持つ企業を買収することで、イノベーションを加速させることが期待されます。

4.M&Aの注意点・デメリットとは?

| 売り手側の注意点・デメリット | 買い手側の注意点・デメリット |

|---|---|

|

|

売り手側の注意点・デメリット

必ずしも思い通りの予定で進まない

M&Aのプロセスは複雑であり、売り手が想定したスケジュールや条件通りに進まないことが多々あります。交渉過程での条件変更や、買い手の事情、法的な問題が発生することもあり、計画通りに進行しないリスクを考慮する必要があります。このため、柔軟な対応が求められます。

顧客や取引先との契約内容の確認

M&Aを検討する上で、既存顧客や主要な取引先との契約内容の確認が必要です。注意すべき代表的なポイントとして、COC条項があります。これはM&Aなどを理由に一方に経営権の移動があった場合、契約内容に制限がかかる、もしくは解除することができる規定です。この規定があった際、契約相手に通知し承諾を得る旨が定められている場合もあるのであらかじめ確認しておく必要があります。

また、M&A後には取引先や顧客に対してM&Aの理由や今後の方針を明確に説明し、信頼関係を維持する努力が求められます。

従業員の不安解消が求められる

M&Aは従業員にとって不安要素となることが多いです。特に、雇用の継続や待遇の変更に関する懸念が生じるため、売り手は従業員に対して十分な情報提供を行い、不安を解消する努力が求められます。コミュニケーション不足は士気の低下を招くため、注意が必要です。

買い手側の注意点・デメリット

短期間で効果が表れにくい

M&Aを実施したからといって、短期間で効果が現れるわけではありません。統合後のシナジー効果が実感できるまでには時間がかかることが多く、初期投資やコストがかさむ場合もあります。これにより、投資回収が長期化するリスクがあるため、長期的な視点での計画が必要です。

簿外債務を引き継ぐ能性がある

「簿外債務」は貸借対照表に計上されていない債務を指します。中小企業では仕分処理の際に「税務会計」を用いるため「簿外債務」が発生する可能性があります。

このような思わぬ簿外債務が買収後に発覚する事態を回避するには、事前のヒアリングやデューデリジェンス(買収監査)を徹底して行うことが大切です。

統合を計画的に進める必要がある

M&A後の統合プロセスは非常に重要であり、計画的に進める必要があります。統合が適切に行われないと、リソースの無駄遣いや業務の混乱を招くことがあります。そのため、PMIコンサルティングなど外部の専門家を活用しながら明確な統合計画を策定し、実行するためのチームを設けることが重要です。計画的なアプローチが成功の鍵となります。

5.M&Aを成功させるポイント

M&A成功のための重要なポイントは以下の通りです。

目的を実現するためのマッチング

M&Aを成功させるためには、買い手と売り手の目的が一致していることが重要です。各企業の戦略やビジョンに合ったマッチングを行うことで、シナジー効果が最大化されます。たとえば、売り手が後継者問題を解決したい場合、買い手はその事業を継続し、成長させる意欲がある企業である必要があります。また、業種や市場の特性も考慮し、双方にとってメリットのある関係を築くことが求められます。このように、目的の明確化と適切なマッチングが、M&Aの成功を左右します

リスクの把握

M&Aにはさまざまなリスクが伴います。これには、財務リスク、法的リスク、文化的リスクなどが含まれます。買い手は、対象企業の財務状況や市場環境を徹底的に分析し、潜在的なリスクを把握することが必要です。また、M&A後の統合プロセスにおいても、従業員の士気低下や業務の混乱といったリスクが考えられます。これらのリスクを事前に評価し、適切な対策を講じることで、M&Aの成功確率を高めることができます。リスクマネジメントは、計画的なアプローチを必要とします。

M&Aの専門家の協力

M&Aは専門的な知識や経験が求められるプロセスです。そのため、M&Aの専門家(アドバイザーや弁護士、会計士など)の協力が不可欠です。専門家は、財務分析や法務チェック、交渉戦略の策定など、多岐にわたるサポートを提供します。特に、デューデリジェンス(企業調査)を通じて、リスクを明確にし、適切な評価を行うことが重要です。また、専門家との連携により、スムーズなプロセスを実現し、トラブルを未然に防ぐことができます。専門家の知見を活用することで、M&Aの成功に向けた強力な基盤を築くことが可能です。

6.M&Aの手法・スキーム

M&Aの手法には株式譲渡・新株引受・株式交換、事業譲渡、合併、会社分割などの手法があり、以下のように整理できます。中堅・中小企業の(狭義の)M&Aにおいては実務上9割前後が株式譲渡となっております。

| M&Aのスキーム | |||||

|---|---|---|---|---|---|

| 企業 提携 |

資本の移動を 伴う提携 (広義のM&A) |

企業買収 (狭義のM&A) |

買収 | 株式取得 資本参加 |

株式譲渡 |

| 新株引受 | |||||

| 株式交換 | |||||

| 事業譲渡 資産買収 |

一部譲渡 | ||||

| 全部譲渡 | |||||

| 合併 | 吸収合併 | ||||

| 新設合併 | |||||

| 分割 | 新設分割 | 分社型分割 | |||

| (分割型分割) | |||||

| 吸収分割 | 分社型分割 | ||||

| (分割型分割) | |||||

| 株式の持ち合い | ※業務提携の補強 | ||||

| 合弁企業の設立 | ※リスクの分散 | ||||

| 資本移動を 伴わない提携 (業務提携) |

共同開発・技術提携 | ※研究開発部門の補充・強化 | |||

| OEM提携 | ※工場生産部門の補充・強化 | ||||

| 販売提携 | ※営業販売部門の補充・強化 | ||||

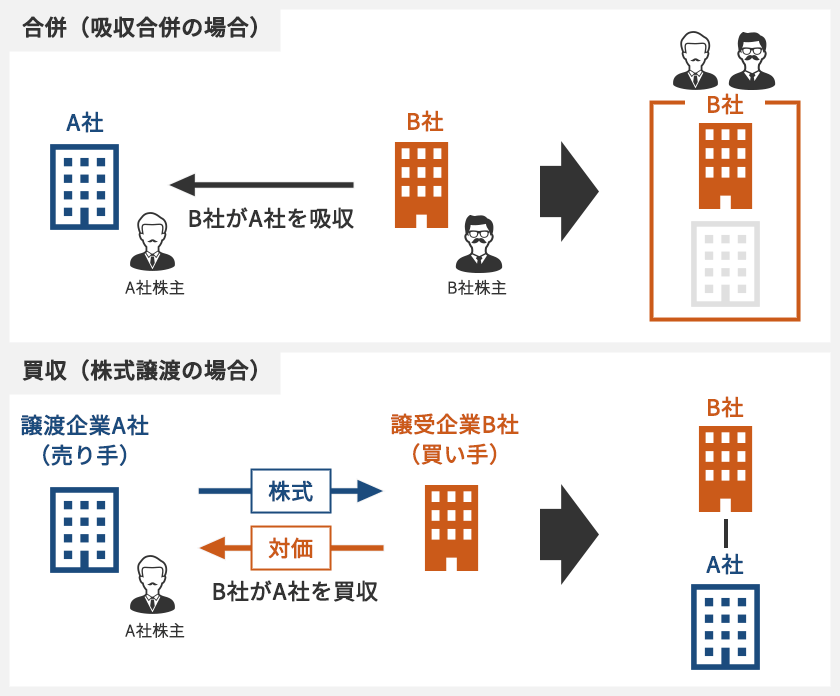

ここでは企業買収に関連する「買収」「合併」「分割」についてそれぞれ見ていきます。

[関連記事]M&Aスキーム(手法)とは?

買収

M&Aにおける買収は、売却側の株式・事業を取得して経営権を買収側に移すことです。買収の方法は、取得する対象(株式・事業)によって、会社そのものを買収する「株式取得」と対象企業が運営する事業(一部または全部)を買収する「事業譲渡」の2つに分けられます。

株式取得

株式取得はその名のとおり、相手企業の株式取得を通じて経営権(支配権)を取得することを指します。株式取得の具体的な手法として「株式譲渡」「新株引受」「株式交換」が挙げられます。

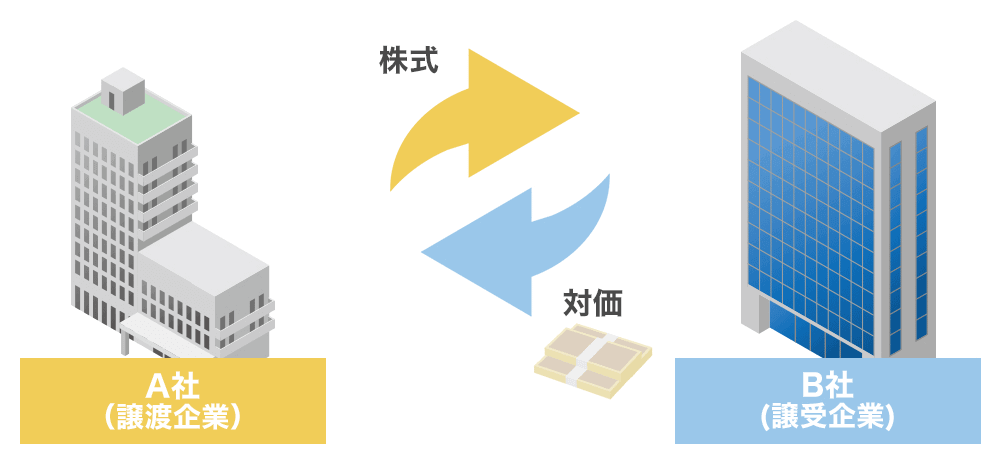

株式譲渡

株式譲渡は、対象会社の株主が所有する株式を譲受側(買い手)に譲渡する手法です。

株式の売買によってM&Aを完了させるスムーズで簡易な手続きであり、売買の対価を株主(譲渡オーナー)が受け取れることから中堅・中小企業のM&Aでは株式譲渡が多く選択されます。株券を発行している場合には株券の現物を譲渡しますが、不発行会社の場合には現物は譲渡する必要はありません。なお中堅・中小企業のM&Aにおいて、譲受側(買い手)は基本的には一部の株式ではなく100%全ての株式取得を求めます。特に後継者が不在の事業承継型のM&Aにおいてはその傾向が強くみられます。

新株引受

新たに株式を発行して、対価の払い込みを受ける方法です。対価は売却側の企業に入るため、資金繰りの改善が見込めます。新株引受では、特定の第三者に株式を発行(第三者割当増資)すれば、株式数に応じて売却側の議決権比率が変化します。

そのため、買収側の株式保有割合が半分を超えると経営権を移せますし、株式の保有割合が半分に達しなければ経営権を移さずに済むでしょう。

株式交換

株式交換とは、株式会社がその発行済株式の全部を他の会社に取得させることをいいます。

発行済株式の全部を取得された会社を完全子会社、取得した会社を完全親会社といい、株式交換の対価が完全親会社の株式であれば、完全子会社の株式交換直前の株主は、株式交換後、完全親会社の株主となります。他方で、株式交換の対価が現金であれば、完全子会社の株式交換直前の株主は、完全親会社に株式譲渡をしたのと同じことになります。

対価を株式とした場合、現金を使わずにM&Aできますが、譲受け企業(買い手)が上場会社でないケースではあまり用いられません。

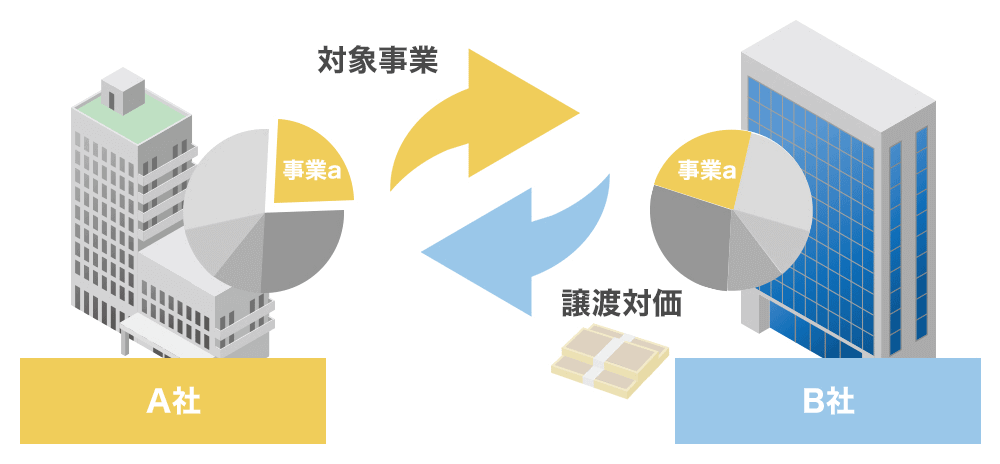

事業譲渡

事業譲渡とは、譲渡側(売り手)の事業について、一部あるいはすべてを買収側に譲り渡す手法です。譲受側(買い手)は事業を譲り受け、M&A後は譲受側(買い手)がその事業を運営していくことになります。

譲渡側(売り手)のメリットとしては、事業譲渡後も今の会社を引き続き運営できる点がまず挙げられます。「今の会社を継続して所有したい」「対価を株主ではなく対象会社に入れたい」というニーズがある場合には譲渡側(売り手)のメリットとなります。

譲渡側(売り手)のメリット2つ目は、株主に何かしらの問題があっても、事業譲渡ならM&Aができる点です。通常の株式譲渡の場合、すべての株式を譲渡するには原則株主全員の同意が必要となりますが、全株主から同意を得るのが難しい場合があります。

このような場合においても、事業譲渡であれば、株主総会の特別決議(総議決権の過半数を有する株主が出席し、出席した株主の議決権の2/3以上の賛成)により実行できます。さらに簡易の事業譲渡に該当した場合には、株主総会ではなく取締役会の決議(取締役会非設置会社は取締役の過半数の決定)で実行できます。

事業譲渡を選択した場合、譲渡側には一定期間、または特定の地域で競業を禁止する規定が設けられているので注意しましょう。

譲受側(買い手)のメリットとしては、欲しいものだけ引き継ぐことができる点がまず挙げられます。事業に最低限必要な資産・負債、契約のみを引き受けることから、投資額も少額に抑えることができます。

譲受側(買い手)のメリット2つ目は、リスクを遮断できる点です。株式譲渡とは異なり、事業譲渡は事業だけを譲り受けることから、元の対象会社に紐づくリスクは引き継ぎません(対象会社に残ります)。

譲受側(買い手)のメリット3つ目は、営業権(いわゆる税務上ののれん)を計上できる場合には損金算入できる点も挙げられます。

事業譲渡は、譲渡側の保有する事業の一部を譲受け側に譲渡する「一部譲渡」と、譲渡側の事業すべてを譲渡する「全部譲渡」の2つが存在します。

合併

合併は、複数の会社を一つに統合する手法です。経営の合理化やコストの引き下げなどを目的に選ばれるのが特徴です。さらに、合併は「吸収合併」「新設合併」の2つに分けられます

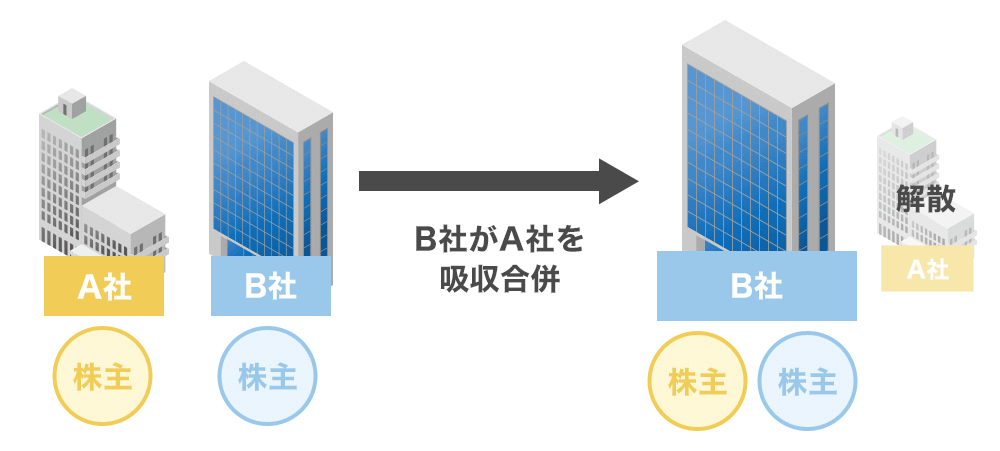

吸収合併

一方の法人格を消滅させて、もう一方の会社にすべての権利義務を承継させる手法です。消滅会社は清算の手続きを取ることなく、会社が解散します。国内企業での合併では、吸収合併が選ばれるケースが多く見られます。

新設合併

合併に関わるすべての会社が解散し、新設会社に権利義務を承継させる手法です。対等な関係で合併を進められるため、吸収合併に消滅会社が抵抗を感じる場合に利用されています。

新設合併は許認可の取り直しが求められ、上場企業ではもう一度上場手続きが必要なため、手続きは煩雑といえるでしょう。

[関連記事]合併と買収の違いとは?合併のメリット・デメリット、手続きについて解説!

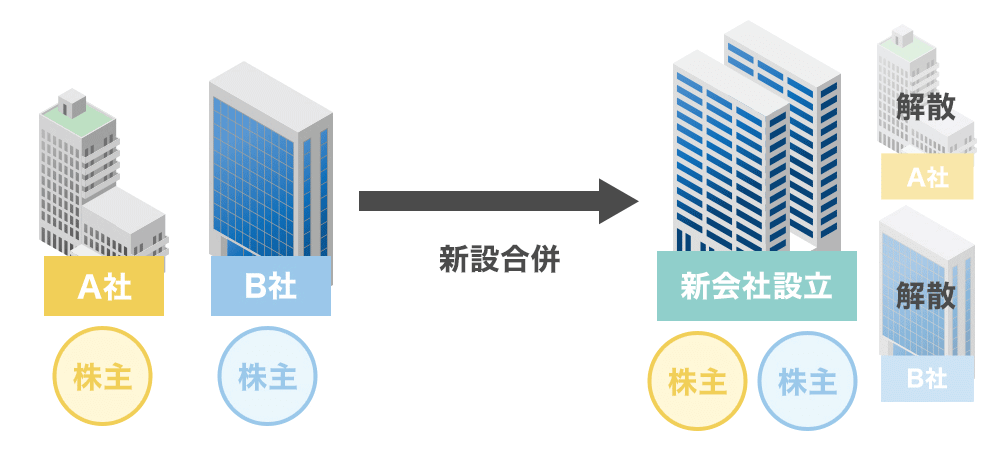

会社分割

会社分割とは、その名の通り会社の中身を分ける組織再編のことで、一部の事業を別会社に承継させることを言います。ここでは事業を切り出す元の会社を「分割会社」、切り出した事業を受け入れる会社を「承継会社」と呼びます。

会社分割は、事業や資産を新設した会社に引き継ぐ「新設分割」と、既存の会社に引き継ぐ「吸収分割」にわけられます。

また、吸収分割と新設分割はそれぞれ、事業を引き継ぐ対価として交付される株式が誰に交付されるかによって、さらに「分割型分割」と「分社型分割」に区別されます。

そのため全部で2×2=4パターンが存在します。

新設分割

新設した会社に事業・資産を引継がせる手法です。事業部門を独立させて経営の効率化を図るケースなどで用いられているのが特徴です。

さらに、新設分割は株式を割り当てる対象によって、「分社型分割」「分割型分割」の2つにわけられます。

分社型新設分割

株式の割り当て対象を分割した会社とする新設分割です。分社型の新設分割では、株式譲渡と組み合わせた手法が選ばれています。

子会社のノンコア事業を新設会社に承継させて新設会社の株式を他社に譲渡し、子会社を清算するといった事例があります。事業譲渡では権利義務の承継が個別のため、手続きの時間とコストを考慮して新設分割を選んでいるといえるでしょう。

分割型新設分割

株式の割り当て対象を分割した会社の株主とする新設分割です。兄弟会社を作る組織再編などで活用されるのが、分社型分割といえます。

ただ、分割型分割は2006年の会社法改正で廃止されました。現在は利用できませんが、分社型分割後に株主に余剰金などの配当を済ませると、分割型分割のような効果を得られる手法でした。

吸収分割

既存の会社に事業・資産を引継がせる手法です。承継の対価に株式を選ベば資金力がなくても対象事業を承継できるため、ベンチャーによる大企業のM&Aなどで利用されています。

承継の対価を株式とすれば資本参加のような効果を得られますし、対価に現金を選べば事業譲渡に近い効果を得られます。

吸収分割も新設分割と同じく、株式を割り当てる対象によって「分社型吸収分割」「分割型吸収分割」の2つの手法に分けられます。

分社型吸収分割

既存会社の株式などを分割会社に割り当てる手法です。株式を割り当てれば資本関係が構築されますし、現金なら資本関係が生じないといえます。

分割型吸収分割

既存会社の株式などを分割会社の株主に割り当てる手法です。こちらも分社型新設分割と同じく廃止されているため、分社型分割と余剰金の配当活用による代替法によって、分割型分割の効果を得ています。

7.M&Aの流れ・手順

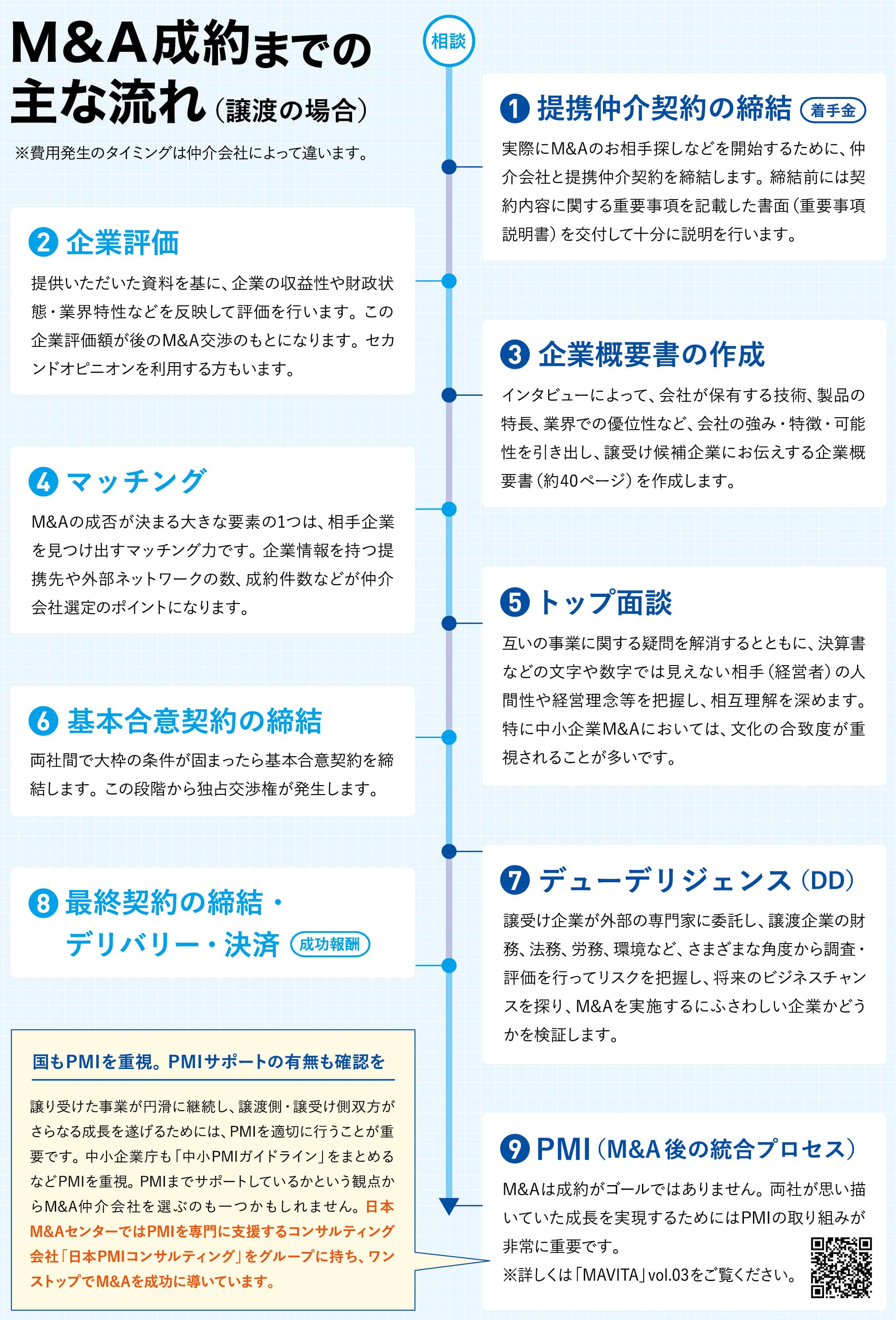

M&Aが成約するまで、実際にどのような流れ・手順で行われるのでしょうか。日本M&Aセンターが仲介をサポートする場合の主な流れ(譲渡企業)をご紹介します。

出典:広報誌MAVITA Vol.04 2024より抜粋

準備:情報収集・M&A専門家への相談

M&Aは重要な経営判断であるため、慎重な検討が求められます。そのためには正しく情報を集めることが不可欠です。情報収集の方法としては、M&A経験者に話を聞いてみる、関連書籍を読む、セミナーに参加するなど、様々な選択肢が存在します。

また、多くのM&A支援機関が行う無料相談を活用し、検討材料にすることも有効です。

① 提携仲介契約の締結

M&Aのお相手探しを開始するにあたって、M&A仲介会社と提携仲介契約を締結します。締結前には、仲介会社より契約内容に関する重要事項説明書の交付や十分な説明が行われます。

② 企業評価

譲渡オーナーから提供いただいた資料をもとに、M&A仲介会社は譲渡企業の収益性や財政状態・業界特性などを反映して企業評価(株式評価)を行います。この企業評価額が、後にM&A交渉を進める際のよりどころになります。

③ 企業概要書の作成

M&A仲介会社は譲渡オーナーへインタビューを行い、会社の強み・特長・可能性を引き出し、譲受け候補企業に訴求する重要な資料、企業概要書を作成します。

④ マッチング

M&Aの成否に大きく影響するのが最適なお相手を見つけ出すマッチング力です。企業情報を持つ金融機関、税理士・会計事務所などM&Aネットワークの数、成約件数が仲介会社を選定する上で重要になります。

⑤ トップ面談

トップ面談は、両社のトップが互いの事業や、相手の人間性、経営理念など相互理解を深める場として設定されます。特に中小企業のM&Aでは文化の合致度が重視される傾向にあるため、重要な場面になります。

⑥ 基本合意契約書の締結

両社間で大枠の条件が固まったら基本合意契約を締結します。交渉内容やスケジュールなどの認識を明確にし、スムーズに交渉を進めることが締結の主な目的です。この段階から独占交渉権が発生します。

⑦ デューデリジェンス(DD)

デューデリジェンスは、譲受け候補企業が弁護士など外部の専門家に委託し、譲渡企業を財務・法務・労務など様々な角度から調査・評価を行うプロセスです。リスクの把握、M&A実施可否を検証します。

⑧ 最終契約書の締結・デリバリー・決済

最終契約書は、これまでの交渉を通じて確定した合意事項がすべて盛り込まれており、法的拘束力を持つ契約です。この最終契約書に調印後、株券や印鑑などの重要物品の授受を行い、譲渡代金の決済が行われます。

⑨ PMI(M&A後の統合プロセス)

PMIは「新経営体制の構築」「経営ビジョン実現のための計画策定」「ITシステム統合」などM&A後の一連の取り組みを指し、M&Aによるリスクの最小化と、成果の最大化を目的とします。

[関連記事]流れから知る当社のサービス

8.M&Aにおける企業価値評価(バリュエーション)

いくらで譲渡するのか・いくらで譲り受けるのかを決めるのに「企業価値評価(バリュエーション)」は重要な項目となります。

M&Aにおける「企業価値評価」は、企業が保有する資産の価値に加え、企業が今後創出するであろう収益力及びその源泉となる無形資産をも含めた価値を指します。

細分化すると、事業価値(企業の事業から創出される価値)に非事業用資産(事業を営むうえで必要不可欠でない余剰資産など)を加えたものが「企業価値」と言えます。

この「企業価値」から、有利子負債といった債権者(=株主以外)に帰属する部分である他人資本を控除したものが株主に帰属する価値、すなわち「株式価値」です。

この企業価値(株式価値)の求め方として、企業価値評価の理論(バリュエーション理論)における3つの評価アプローチを紹介します。

| アプローチ | 概要 | 算定イメージ | メリット | デメリット |

|---|---|---|---|---|

| コストアプローチ | 現在の正味 財産に着目 |

資産時価 -負債時価 |

シンプルで客観的 実態BSの把握 が可能 |

収益性を加味しにくい 相場を反映できない |

| マーケットアプローチ | 類似会社の 株式市場での 相場に着目 |

利益×倍率 | 取引相場に近い トレンドを反映できる |

類似会社選択が困難 中小企業の大半は、上場企業との 違いが大きすぎる |

| インカムアプローチ | 将来の 収益性に着目 |

利益÷割引率 | 投資判断という 意味で最も理論的 |

将来利益予想 や割引率の決定が困難で恣意性が入りやすい 評価理論が難解 |

コストアプローチ

譲渡側の純資産をもとにした評価方法です。一般的には、資産と負債を時価に置き換えて資産から負債を引いた時価純資産法に営業権を加える方法が選ばれています。

複雑な計算を必要としないため、シンプルで客観性があることが特徴です。株価の相場を反映できないものの、時価純資産に営業権を加えることで、譲渡企業の収益性を加味した企業価値を算出できるため中小企業のM&Aで多く用いられています。

コストアプローチは以下のように分類されます。このうち中堅中小企業のM&A実務においては『時価純資産+営業権法』が最もよく用いられます。

| 手法 | 特徴 |

|---|---|

| 簿価純資産価額法 |

●帳簿上の資産から負債を差し引いて株主持分を計算する方法

●簿価純資産価額法は計算方法としてきわめて容易な方法であるが、一般的に取得原価主義に基づき帳簿上記載されている資産・負債の額は、現時点の価値を表示しているとは言いがたいため、株式売買取引目的で株式価値を計算する局面で直接利用されることは多くなく、重要性の小さな子会社株式の計算等で利用されている。 |

| 時価純資産価額法 |

●企業の資産、負債を時価評価して差額の時価純資産価額を株主持分として計算する方法

●時価純資産価額法による計算は、簿価純資産価額法よりも真の経済的実態を表していると言えるが、計算には一定の作業が必要となる。また、将来の企業価値を加味しているとは言えない。 |

| 時価純資産+営業権法 | ●時価純資産に、企業の超過収益力である営業権を考慮することにより、単なる清算価値あるいは再調達価値のみならず、将来の企業価値を加味した継続企業価値を表す方法 |

マーケットアプローチ

上場している同業の類似企業や類似の取引事例の財務指標と比較し、相対的な価値を評価する手法です。

実際の相場感・トレンドを反映できるというメリットがありますが、「同業の類似企業」を見つけてくることが必要となります。中堅中小企業の事業に類似している上場企業というのは少なく、類似していても企業規模が全く異なるため同列に比較することが非常に困難であるケースが多くみられます。類似取引についてもM&A取引のデータ収集といった問題により、利用するハードルは高い評価手法です。

マーケットアプローチは以下のように分類されます。中堅中小企業のM&A実務においては必ずしも適用できるわけではありませんが、適用する場合には「類似会社比準法(マルチプル法)」が最もよく用いられます。また、相場・トレンドを最も反映できる手法は「取引事例法」になります。

| 手法 | 特徴 |

|---|---|

| 市場価額法 |

●株式市場における株価を基に株式価値を計算する方法

●上場企業や株式の取引が活発に行われている企業の少数持分株式の売買を目的としたときに適用できる。 ●非上場の中堅中小企業の株式は証券取引所等の株式市場で取引されておらず、また通常は直近における独立第三者間の取引事例がないため、市場価額法は採用されない。 |

| 類似業種比準法 |

●国税庁が業種ごとに公表する1株当たりの配当金額、1株当たりの利益金額及び1株当たりの純資産価額とそれに対応する株価をベンチマークとし、対象企業の1株当たりの配当金額、1株当たりの利益金額及び1株当たりの純資産価額から対象企業の株式価値を計算する方法で、相続税・贈与税の計算に利用されるケースが多い。

●類似業種比準法は、相続税の評価通達に定められた未上場株式の計算方法であり、相続対策や同族間での株式の移動を検討する際に適した計算方法であるが、独立した第三者間の取引価格を計算する際に利用することは適当ではない。 |

| 類似会社比準法(マルチプル法) |

●基本的な発想は類似業種比準法と同様で、対象企業と規模・業種が類似する上場企業を数社選定し、株価・利益・純資産等をベンチマークすることにより、株式価値を計算する方法

●類似会社比準法の採用には、対象企業と規模・業種が類似する上場企業を複数選定できることが求められるため、中堅中小企業を対象とする場合、採用できるケースは限定的となる。 |

| 取引事例法 |

●過去のM&A 事例から、事業内容・地域・財務指標などが似ている企業の売買事例を選定し、その売買実績に基づいて価値算定を行う方法

●相場・トレンドを最も反映できる手法として優れているが、一般に公表されている中堅中小企業のM&A 取引のデータベースは存在せず、現実的にデータ収集が困難であるため、取引事例法を採用できる評価者が限られる。 |

インカムアプローチ

評価対象企業の将来の収益性に着目して価値を評価する手法です。

インカムアプローチは以下のように分類されます。中堅中小企業のM&A実務においては必ずしも適用できるわけではありませんが、適用する場合には「DCF法(ディスカウンティドキャッシュフロー法)」が最もよく用いられます。

| 手法 | 特徴 |

|---|---|

| DCF法(ディスカウンティドキャッシュフロー法) |

●企業が将来獲得すると期待されるキャッシュ・フローを現在価値に割り引いた合計額を基礎に株式価値を計算する方法

●現状、利益がでておらず純資産も少ない研究開発型ベンチャー等においては、他の計算方法によると株式価値がゼロあるいは少額となってしまうケースがある。このような場合、事業計画をもとに、リスク要素を相応に反映させることにより、DCF法による試算を検討することがある。 ●なお、この方法を採用するためには少なくとも3~5年の信頼できる事業計画が必要となる。 |

| 収益還元法 |

●企業の予想利益を資本還元率で除して株式価値を計算する方法

●収益還元法による株価計算のためには、DCF法と同様に信頼性の高い利益あるいはキャッシュ・フローの計画値が必要となる。 |

| 配当還元法 |

●企業からの配当金額を資本還元率で除して株式価値を計算する方法

●収益還元法が企業の収益獲得能力に着目しているのに対し、配当還元法は企業の配当金額に着目して、その投資効率の面から株式価値を計算する方法である。したがって、事業のシナジーを求める通常のM&A において採用されるケースは殆どない。 |

[関連記事]M&Aの企業価値評価(バリュエーション)とは?種類・メリット・デメリットを分かりやすく解説

[関連記事]譲渡希望価格と譲受希望価格

9.M&A支援機関に支払う手数料・費用

M&A仲介会社に支払う手数料

契約前から成約までの段階で、一般的にM&A仲介会社に支払う費用として以下の項目が挙げられます。会社によって価格や料金体系が異なるため、内容をふまえ慎重に検討することが必要です。

| 相談料 | 仲介を依頼する前に支払う費用です。M&Aの可能性やM&Aの手法、譲渡価格、実行の流れ、交渉先の有無といった相談に費用を支払います。相談料は無料という会社も多くみられます。 |

|---|---|

| 着手金 |

M&A仲介を依頼する際に支払う費用です。資料の作成や交渉先の探索、企業価値算定などにかかる費用となります。

着手金があることによって、「譲る側」「買う側」双方に、相手が本気であることが伝わり、意欲の低い相手と交渉をするリスクを減らすことができます。 着手金不要の会社もありますが、仲介会社の目線に立ってみると、成約させない限り収入が入らないため、何が何でも成約させなければいけない状況となり、成約させるためだけのマッチングが行われる可能性が高まります。 成約ではなく成功するM&Aを目指すのであれば、本気で取り組む姿勢が保証される着手金のある仲介会社の利用をおすすめします。 |

| 中間金 | 基本合意契約に合わせて支払う費用です。M&Aの手続きが一定の段階まで達したことに対する費用となります。 中間金は、M&Aの交渉が決裂しても返金されない費用です。基本合意を結んだとしても、のちの調査などで契約が白紙に戻る可能性もあります。 |

| 月額報酬(リテーナーフィー) | 毎月のコンサルタント料として発生する費用です。契約の際定められる契約期間から総額は把握できますが、M&Aの交渉が長期に及ぶと多額の費用の支払いにつながる可能性があります。 |

| 成功報酬 | M&Aの成約完了についての報酬として本契約の締結時に支払う費用です。多くの場合、レーマン方式を採用して費用を算出します。 |

プラットフォームの利用料

ユーザーが自ら相手先企業を見つけるプラットフォームの利用においては、譲渡側は無料、譲受け側には使用手数料や成約手数料が発生するケースが多く見られます。

ただし、プラットフォームによっては、一定の機能を使う際に月額費用の支払いを設けているので、利用する立場・機能などを考慮してプラットフォームを選んでください。

10.M&Aで発生する税務

M&Aにおける出費では、M&A仲介会社に支払う費用のほかにも税金の額を把握する必要があります。発生する税金を理解していれば、自社に合ったM&Aの手法を探せるため、思わぬ出費に頭を悩ませる事態を避けられます。

売り手側に発生する税務

譲渡側の株主であるオーナー社長がM&Aで株式を売却した場合や、譲渡企業が退職金を支給した場合には所得税(復興税を含む)と住民税が課税されます。

採用するスキームは株式譲渡のみではなく、案件によって事業譲渡という手法を採用するケースもあります。事業譲渡の場合には、譲渡企業に法人税等が課されます。その他にも消費税や不動産取得税、登録免許税、印紙税などの流通税の検討が必要となるケースもあります。

さらには、組織再編等を組み合わせたスキームやM&A後の資産運用が選択肢としてあがる場合もあり、M&Aを検討するにあたっては広範囲な税務の知識が求められます。

買い手側に発生する税務

譲受側では、退職金や繰越欠損金をはじめ、M&A実行時のみならず、M&A実行後数年間の譲渡企業における税金計算に影響を及ぼす事項について検討を行います。

この時の検討は、M&Aを機に引退するオーナーへの役員退職金や対象会社の繰越欠損金といった個別事項のみならず、スキーム毎に生じる税務上の論点まで多岐にわたります。

下記のように中堅中小企業のM&Aを検討する際には、譲渡側と譲受側ともに幅の広い税務の知識が求められます。

| 当事者 | 取引 | 税務の取扱い | 対象税目 |

|---|---|---|---|

| 個人株主 | 株式譲渡 | 20.315% | 所得税 復興税 住民税 |

| 不動産売買 ※1、2 | |||

| 配当 | 最大約50% | ||

| 役員 | 退職金 | 実質最大28% | |

| 不動産売買 ※1、2 | 20.315% | ||

| 法人株主 | 株式譲渡 | 約34% | 法人税 地方法人税 特別法人事業税 法人事業税 法人住民税 |

| 不動産売買 ※2 | |||

| 配当 | 一定の非課税の措置あり | ||

| 譲渡企業 | 退職金 | 一定金額を損金算入 | 法人税 地方法人税 特別法人事業税 法人事業税 法人住民税 |

| 不動産売買 ※2 | 約34% | ||

| 繰越欠損金 | 一定金額を損金算入 | ||

| 譲受け企業 | 不動産売買 ※2 | 約34% | 法人税 地方法人税 特別法人事業税 法人事業税 法人住民税 |

| 配当 | 一定の非課税の措置あり | ||

| 投資損失準備金 | 70%以下を損金算入 |

※1 長期保有の不動産を前提としている

※2 不動産売買には別途流通税(不動産取得税、登録免許税、消費税、印紙税等)の検討が必要

[関連記事]M&Aにおける税務。ポイントを分かりやすく解説

11.M&Aの歴史・動向

年代別に国内のM&Aをめぐる動向を振り返りましょう。

| 1980年代 | バブル期に大企業によるクロスボーダー型のM&Aが活発化 |

|---|---|

| 1990年代 |

バブル崩壊、「失われた10年」に突入 中小企業の間では経営権の承継が問題になりはじめる。 (1991年 日本M&Aセンター 創業) |

| 2000年代 |

ITバブルで株価が上昇、M&A件数も拡大へ 2006年 中小企業庁が「事業承継ガイドライン」を策定、 M&Aが事業承継の手段として認知されはじめる |

| 2010年代 | 中小企業のM&A件数は右肩あたりで増加、業界再編、成長戦略型のM&Aも拡大傾向に |

| 2020年代 |

2020年

|

中小企業が安全かつ円滑にM&Aを進められるよう、従来の補助金のような費用面だけでなくM&A支援機関の登録制度や、自主規制団体の設立など、M&A推進のための取り組みが進められています。

12.M&Aを動画やマンガで知る

M&Aにはどのような手法があるのか。実際にどのような流れで行われるのか。解説動画や、マンガで詳しくご紹介しています。ぜひご覧ください。

13.M&A事例インタビュー

当社のお客様がM&Aを選択し、事業承継や会社の成長につなげた体験談をご紹介します。

14.M&A案件情報

日本M&AセンターのWebサイトでは、譲渡・売却を希望する企業の情報を「M&A案件」として掲載しています。機密性の高いM&Aに関する情報を、日本M&Aセンターが厳しく管理し、匿名化した情報として掲載しております。より詳細な内容や、Webサイトには掲載していない非公開のM&A案件についての情報が必要な場合は、ぜひお問い合わせください。

15.M&Aニュース

企業のM&Aに関するニュースを最新5件ご紹介します。

16.M&Aコラム

M&Aに関するコラム、解説記事を最新5件ご紹介します。

17.M&A事業承継セミナー

18.M&Aに関するよくあるご質問

-

譲渡・会社売却をするのに、どれくらいの期間が必要ですか。

-

株式を譲渡した後に、個人保証はどうなるのでしょうか?

-

赤字や債務超過の場合でもM&Aをすることは可能なのでしょうか?

-

会社がいくらで売れるか、事前に目安を確認できますか?