M&Aスキーム(手法)を選ぶポイント

中小企業のM&Aで用いられるスキームとは?

M&Aのスキームとは「株式譲渡」「事業譲渡」「会社分割」「合併」など、M&Aを実行する手法を指します。

どの手法を用いるかは、M&Aの目的や戦略に合わせて決められますが、一般的に中小企業のM&Aでは「株式譲渡」が主に用いられます。

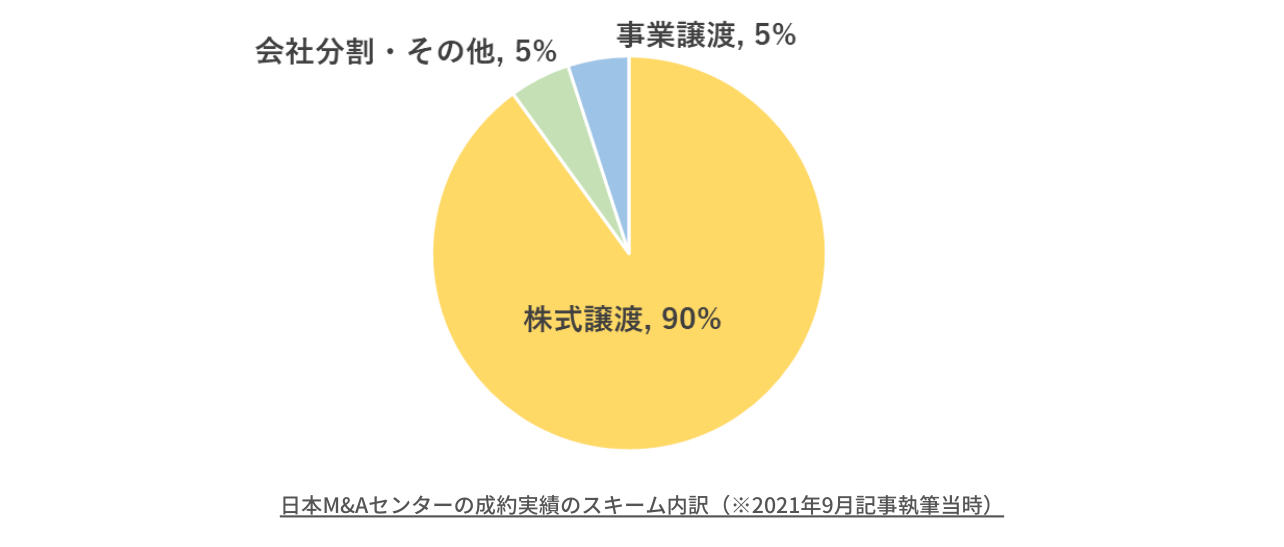

実際に、日本M&Aセンターの過去の成約実績1,000件が、どの手法で行われたか調べた結果が以下の通りです。

すると、約9割の案件において「株式譲渡」が使用されていることがわかりました。残り1割は「事業譲渡」と「会社分割」、その他「株式交換」や「第三者割当増資」なども見られました。

この結果を受け、本記事では「株式譲渡」と「事業譲渡」および「会社分割」を中心に解説します。

日本M&Aセンターは、ご相談からM&Aの成約まで、経験豊富なM&Aのプロが丁寧にサポートいたします。会社の売却や買収をご検討の方は、まずは無料相談でお悩みをお聞かせください。

この記事のポイント

- 中小企業のM&Aでは約9割が株式譲渡を選択する。

- 各スキームは譲渡対価を受け取る主体や税負担、手続きの複雑さが異なり、株式譲渡は個人株主に有利だが、事業譲渡は法人向けの選択肢となる。

- M&Aスキームの選定は、目的や税負担、投資額などを考慮して行う必要があり、事前にシミュレーションすることが重要である。

⽬次

M&Aスキーム(手法)はどう選ぶ?

一般的には、 対象会社のビジネスへの影響や、各当事者の税負担等を考慮しながら、最適なスキームを選択 することになります。

また 、M&Aの対価をもって「次に何をしたいのか」 、その目的によっても変わってきます。

結果として、統計的には 「株式譲渡」が選択されることが多い 状況です。なお、税負担の観点では、個人株主の場合には、株価がどんなに高額でも約20%の税負担で済みます。

例えば給料や配当の税負担は最大で約50%になるため、それらと比較するといかに負担が軽減できるかがお判りいただけるのではないでしょうか。

一方で、会社をそのまま譲渡することができないケースもあります。

例えば「一部の事業だけを譲渡したい」場合や、 対象会社が何かしらの重大なリスクを保有しており「会社ごと引き受けるリスクが高い」 という場合です。そのような場合には事業譲渡や会社分割など、他のスキームを検討していきます。

ただし対価の受け取り方や税負担などが株式譲渡と大きく異なるため、事前にしっかりとシミュレーションする必要があります。

続いてそれぞれのポイント別に見ていきましょう。

M&Aスキームのポイント ①誰が対価を受け取るのか

譲渡対価を誰が受け取るのか?そして税負担の観点において、「株式譲渡」と「事業譲渡」「会社分割」は大きく異なります。

それぞれのスキームを検討する上で押さえておきたいポイントについてご紹介します。

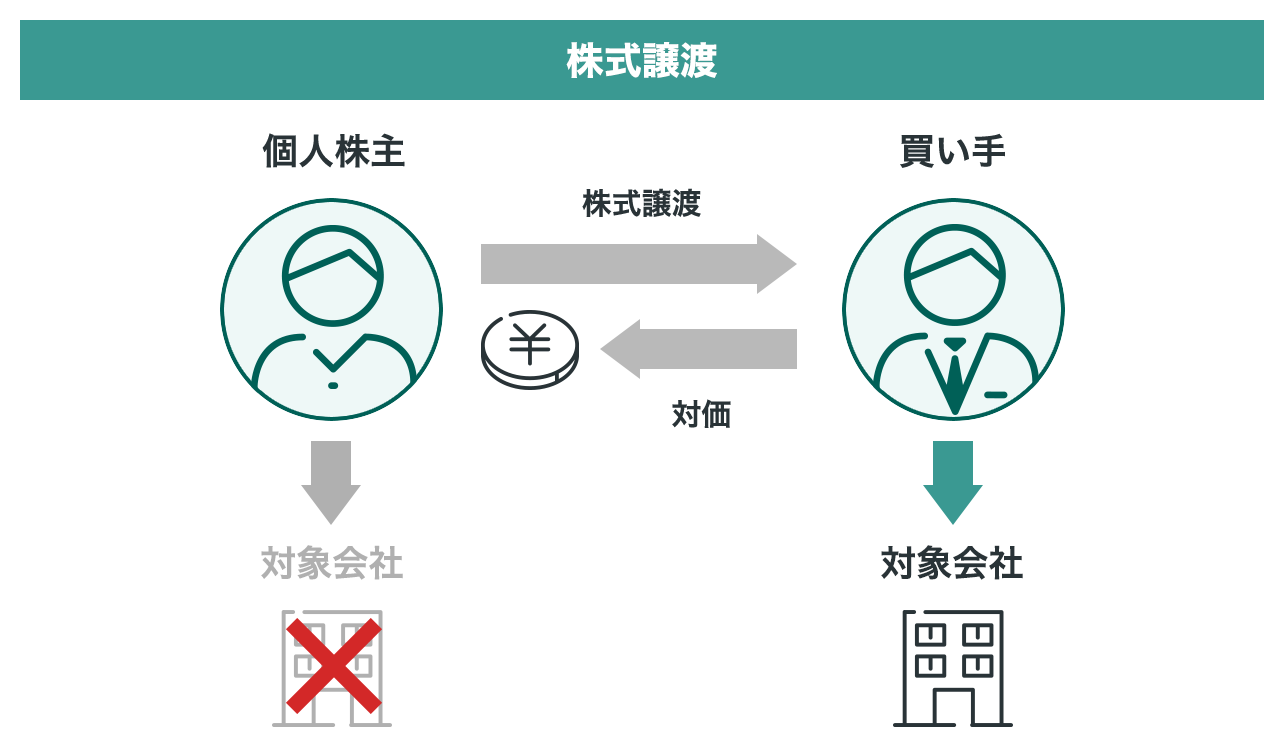

株式譲渡の場合

売り手側の契約当事者は「株主」、つまり譲渡オーナーです。そのため買い手側からの譲渡対価は「譲渡オーナー(株主)」が直接受け取ります。

また個人株主の場合には、譲渡所得に対して一律 20.315%の税負担となります。これは給与所得などの累進課税(最大55%の税負担)と比べて税負担が軽減されていると言えます。

事業譲渡・会社分割の場合

売り手側の契約当事者は「対象会社自身」です。そのため買い手側からの譲渡対価は「譲渡対象会社」が受け取ります。

また、法人の行為となるため、事業譲渡・会社分割で生じた利益に対して法人税等(実効税率約34%)が課税されます。

なお、そこから例えば個人株主へ対価を還元する際には、さらに役員報酬や配当などの税負担が追加で生じます。

そのため、対象会社の株主が個人株主で、M&Aの対価を「個人」で受け取りたい場合には、税負担の観点から「株式譲渡」が有利になります。

なお、M&Aスキームには様々なものがありますが、対価を譲渡側(売り手)個人が直接受け取れる手法は、基本的に「株式譲渡」に限られます。

M&Aスキームのポイント ②手続き・スケジュールの違い

手続の面においても、各スキームは大きく異なります。

株式譲渡の場合

譲渡後は株主構成が変わる以外に、対象会社には特段の変更は生じません。そのため、最終契約締結からクロージング(代金の決済)まで、比較的短期間で実行できます。

場合によっては最終契約とクロージングを同時に実行することもあります。

事業譲渡・会社分割の場合

事業譲渡の場合には、対象会社と外部との契約の引継ぎや、従業員への説明および転籍承諾書の取得などが必要です。これらの引継ぎに数週間~1か月程度の時間がかかります。

また、会社分割で一定の場合には会社法上「債権者保護手続」が求められ、最短でも約1か月半の期間を要します。そのため、これら2つに比べて株式譲渡は事務的な負担は軽減されると言えます。

M&Aスキームのポイント③事業の継続性

M&A後に譲渡した会社が、その後も順調に事業を続けて行けるかどうかも重要なポイントです。

株式譲渡の場合、前述の通り対象会社は株主構成の変化以外に、事業に与える影響は最小限に抑えられると言えます。

一方で事業譲渡や会社分割の場合、事業が別会社に移ることから、許認可や従業員、外部との契約の引継ぎが発生します。場合によっては事業に与える影響は大きくなります。

そのため、これら2つのスキームを採用する場合には、売り手と買い手の両者が協力し合い、事業の引継ぎを行うことが重要です。

M&Aスキームのポイント④売り手の税負担

税負担の観点では前述の通り、譲渡オーナーなど個人株主が対価を受け取りたいときには「株式譲渡」が適しています。

一方、法人で対価を受け取りたい場合には「事業譲渡」「会社分割」が適しています。

例えばM&Aの対価を対象会社で別事業への投資に回したい場合や、M&A後の対象会社を資産管理会社として運用する場合などが挙げられます。

なお、事業譲渡では税負担が法人税等の約34%になるため、不利なようにも思えますが、実はそこまで税金が生じないケースもあります。

例えば、対象会社に多額の繰越欠損金があり、事業譲渡等の利益と相殺できる場合や、譲渡企業で進行期に赤字が出る場合、そもそも事業譲渡でそこまで利益が出ない場合などです。

そのため、「M&Aの対価の活用目的」および「税負担がどの程度になるか」によって、相応しいスキームは変わります。

目的が事業承継で、対価は株主個人で受け取りたい場合は、繰り返しになりますが「株式譲渡」が適していると言えます。

M&Aスキームのポイント⑤買い手の投資額

実務においてネックになりやすいのが、投資額の観点です。

株式譲渡の場合

対象会社の資産・負債をすべて引き受けることになるため、対象会社の現預金や売上債権など、実質的な手元資金が多額であればあるほど、財務的に優良である一方、株価、即ち買い手の投資額は増えることになります。

そのため、実務上は役員退職金を活用して、投資額を減額するなどの工夫をすることもあります。

事業譲渡や会社分割の場合

「事業で必要な資産・負債のみ」を引き受けます。一般的には、事業に直接必要なものを精査した結果、在庫や固定資産だけを引き継ぐことが多く、譲受側(買い手)の投資額は株式譲渡比べて軽減される傾向にあります。

投資額が少なくなる分、M&Aを検討しやすくなり、また社内決済も通りやすくなります。

また売り手側からしても、より幅広い相手とのマッチングにつながる可能性が広がります。ただし、前述のように売り手側の税負担が一般的には大きくなるため、事前にシミュレーションすることが大切です。

M&Aスキームを選ぶポイント⑥買い手側の税務上のメリット

スキームによっては税務上のメリットが得られる場合もあります。

事業譲渡や非適格の会社分割においては、譲渡対価と時価純資産の差額を「営業権」として計上することができ、5年間で税務上の損金に算入することができます。

この目的に限定してスキームを決定することはなかなかありませんが、事業譲渡や非適格の会社分割が実行される場合には結果的に買い手側のメリットとなります。

最適なM&Aのスキームは、専門家の意見をふまえて選択しよう

以上M&Aのスキームについて概要をご紹介しました。

中小企業のM&Aにおいては、株式譲渡が選択されることが多いですが、会社分割などその他のスキームの活用事例も産まれています。

また、近年はM&Aプラットフォーマーの台頭に伴い、小規模M&Aが急激に広がっています。小規模M&Aにおいては、主にリスク遮断の観点から、半数以上は「事業譲渡」で行われています。

そのため将来的には「会社分割」や「事業譲渡」の割合が増えることが予測されます。

いずれを選択するかは、最終的に会計・税務・法務の専門家の意見をふまえ、最適なスキームを選択していくことが、M&Aの成功につながります。