【2026年最新】事業承継・M&A補助金とは?対象者やメリット、申請方法を解説

中小企業や個人事業主にとって、後継者不足や経営資源の分散は深刻な課題です。国が支援する「事業承継・M&A補助金」は、そのような課題を解決する制度として注目を集めています。本記事では、事業承継・M&A補助金の創設背景や活用時のメリット、注意点、補助される事業者と経費のほか、申請の流れについて解説します。この記事のポイント事業承継・M&A補助金は、中小企業や個人事業主がM&Aや事業引継ぎにかかる費用の

実業家でタレントの福岡みなみさんが代表取締役を務める株式会社Spica(東京都渋谷区)は、東証グロース上場企業である株式会社AViC(東京都港区)のグループ会社となりました。2026年1月29日には都内のホテルでM&A成約式が行われ、メディア向けに新体制および事業展開に関する発表会が開催されました。発表会で福岡さんは「ライブ配信で日本一になりたい」と力強く語り、経営者とタレントの“二刀流”としてさ

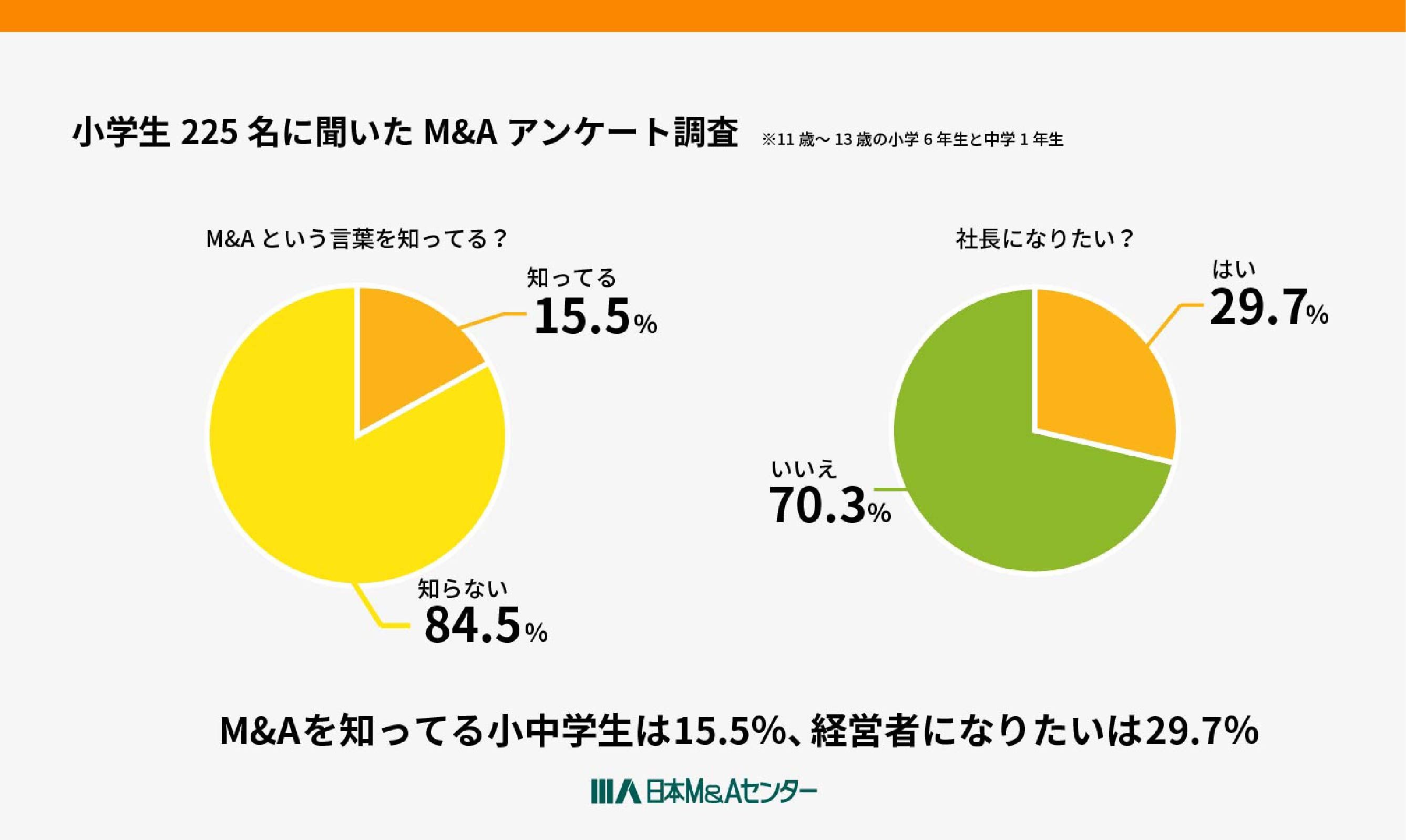

日本M&Aセンターは、小中学生(小学6年生・中学1年生)を対象に、M&Aの認知度を探る初のアンケート調査を行いました。その結果、M&Aを知っていると回答した子どもたちは15・5%に達しました。また、「社長になりたい」と答えた子どもたちは29・7%で、経営者に対する関心が一定程度存在することが示されました。このアンケート調査は、2025年10月から2026年1月にかけて、東京、神奈川、兵庫、奈良の4

2025年11月11日に京都大学国際科学イノベーション棟で行われた、京大MBAと神大MAREC(中小M&A研究教育センター)が共同で初開催したシンポジウム「中小M&A取引に関する研究報告〜本格化するアカデミックと実務の融合〜」に13名が登壇し、研究行政、実務それぞれの立場から発表が行われました。M&Aの研究・教育で日本経済に良いインパクトを開会の挨拶は京都大学経営管理大学院教授砂川伸幸氏。京都大学

事業売却は、企業が特定の事業部門や資産を他の企業に譲渡するプロセスであり、戦略的な再編成や資金調達の手段として広く利用されています。この手法は、企業が不採算部門を整理し、主力事業へ経営資源を集中するなど、事業戦略の見直しを行う場面で活用されます。本記事では、事業売却のメリットやデメリット、手続きについてご紹介します。この記事のポイント事業売却の目的は資金調達、事業ポートフォリオの見直し、事業承継な

事業譲渡は、M&Aスキームの1つであり、経営戦略の一環として注目される手法です。本記事では、事業譲渡の概要について詳しく解説します。この記事のポイント事業譲渡は企業が事業の一部または全部を他社に売却する取引で、経営権は売り手に残る。事業譲渡は、売り手が不採算部門を手放す際や、経営資源を集中させたい場合に有効である。売り手には法人税や消費税が発生し、買い手は不動産取得税や登録免許税が課せられる。mo

近年、多くの企業が自社株買いを積極的に行うようになっています。これは、株主還元の一環として注目される手法であり、企業の資本政策や市場環境に大きな影響を与えています。また、自社株買いは上場企業だけの話ではありません。非上場の中小企業では「株主が増えて意思決定がしにくい」「相続で株が分散した」「退職した役員・従業員が株を保有したまま」「後継者に株を集約したい」といった“株主構成の悩み”を解決する有力な

M&Aの実行には売り手、買い手の当事者のほか、彼らを支援する支援機関など様々な関係者の存在が不可欠です。本記事ではM&Aにはどのような関係者がいるのか、その役割について紹介します。この記事のポイントM&A専門会社には、M&A仲介会社があり、両者の間に立って交渉を仲介する。FA(ファイナンシャル・アドバイザー)は一方の利益を最大化する役割を担う。士業の専門家(公認会計士・弁護士)や金融機関も関与し、

M&A(企業の合併・買収)は、企業の成長戦略や市場競争力を高めるための重要な手段です。しかし、複雑なプロセスや多様な利害関係者が絡む中で、成功させるためには専門的な知識や経験が不可欠です。そこで、M&A仲介会社の役割が浮かび上がります。M&A仲介会社は、企業のニーズに応じた最適なパートナーを見つけ出し、取引の円滑な進行をサポートします。本記事では、M&A仲介会社の役割や活用するメリット、選び方など

企業概要書(IM)は譲受け企業が譲渡企業を評価し、M&Aの検討を進めるか判断する重要な書類の1つです。本記事では、IM(企業概要書)の概要、記載する内容や作成時の注意点などについて解説します。M&Aのプロに、まずは相談してみませんか?日本M&Aセンターは、ご相談からM&Aの成約まで、経験豊富なM&Aのプロが丁寧にサポートいたします。会社の売却をご検討の方は、まずは無料相談でお悩みをお聞かせください

M&Aの最終契約書を完成させるには、様々な条件交渉を行い、盛り込む必要があります。本記事ではM&Aを成立させるために必要な、最終条件の交渉についてご紹介します。日本M&AセンターではM&Aに精通した公認会計士・税理士・弁護士など専門家を含めた盤石の体制で安全・安心のM&Aをサポート致します。詳しくはコンサルタントまでお問合せください。無料相談はこちらM&Aの条件交渉とは最終契約書が締結されて、M&

近年、あらゆる業界・業種で行われているM&A。業界再編が活発化する業界など、業界・業種によってM&Aの検討ポイントは異なります。本記事では主な業界の現状動向についてご紹介します。※本記事は2021年9月28日に公開された内容を編集しています。M&Aのプロに、まずは相談してみませんか?日本M&Aセンターは、ご相談からM&Aの成約まで、経験豊富なM&Aのプロが丁寧にサポートいたします。会社の売却や買収

M&Aにおける「企業価値評価」とは、文字通り企業全体の価値を評価することを意味します。本記事では企業価値評価の枠組みにおいて、特に「株式価値」の算定に着目してご紹介しますが、まずは「企業価値」「事業価値」「株式価値」の意味するところの違いを、しっかり区別しておきましょう。この記事のポイントM&Aにおける企業価値評価は、企業全体の価値を算定するプロセスで、株式価値を求めることが特に重要である。評価手