M&Aの流れ、進め方とは?検討からクロージングまで、ポイントを解説

近年、日本では経営者の高齢化による後継者不在問題が深刻化しており、事業承継の手段としてM&Aへの注目が高まっています。経済産業省の分析によれば、2015年から2025年の10年間で後継者不足により約60万社もの黒字廃業が生じる恐れがあるとされ、その対応策として年間6万件の円滑な事業承継(M&A)が必要と試算されています。こうした背景から、国も各都道府県に事業承継・引継ぎ支援センターを設置し、中小M&Aガイドラインの策定やM&A支援機関登録制度の創設など、健全で円滑な第三者承継を促進する施策を進めています。

この記事のポイント

- M&Aは、売り手、買い手双方が目的実現のために行うが、失敗や交渉破談のケースも存在する。主な失敗要因には、シナジー効果の不達成、のれんの減損、情報漏洩、相手企業選定の誤りがある。

- M&Aを成功させるためには、明確な目的設定、信頼できる支援機関の選定、十分なデューデリジェンスの実施、情報管理の徹底が重要である。特にPMI(経営統合プロセス)の重要性を認識し、丁寧に進めることが求められる。

- M&Aは企業成長の手段であり、完了後の事業展開を見据えた戦略が必要である。外部からのリソースをどのように活用するかを考慮することが、成功への鍵となる。

⽬次

M&Aの進め方

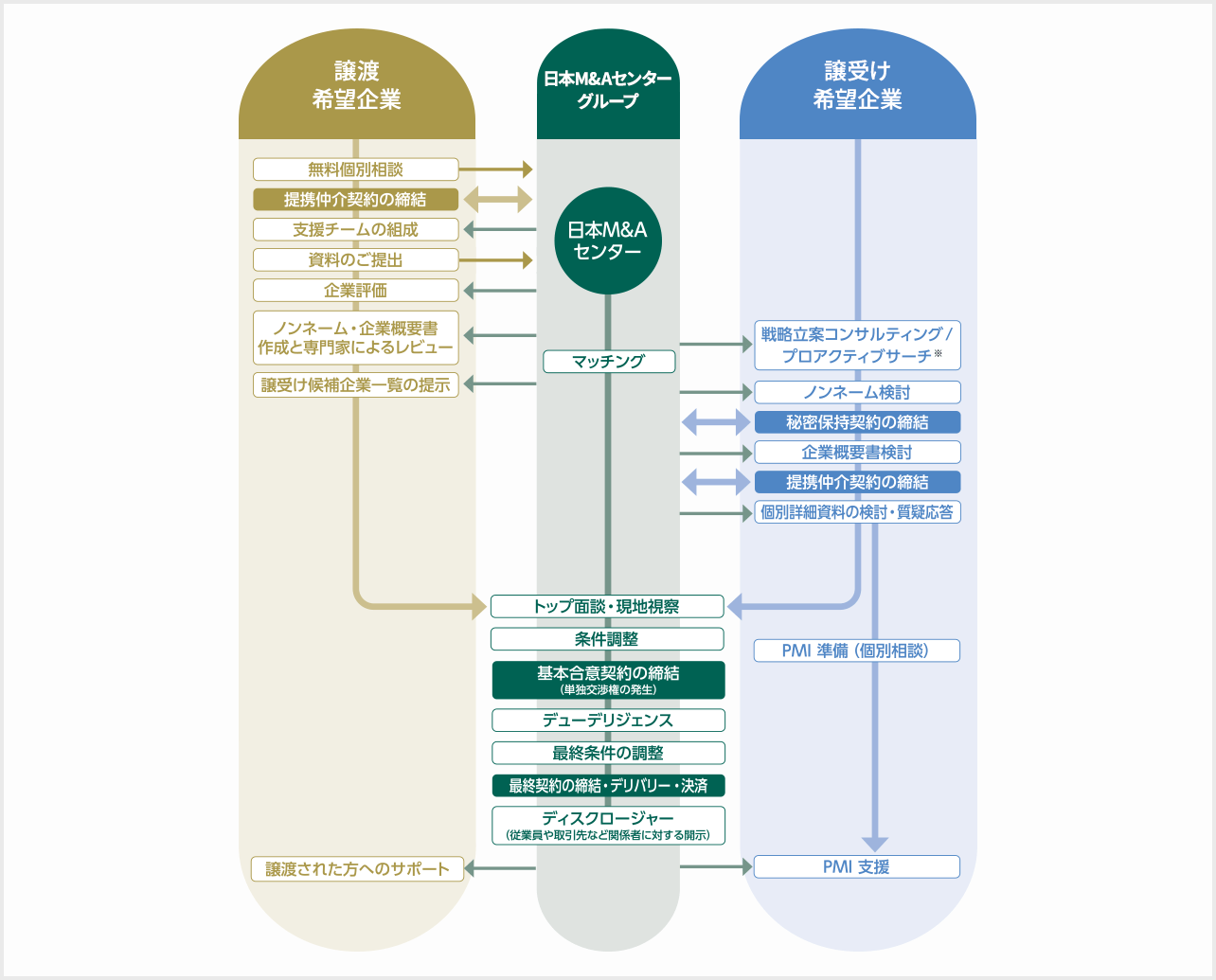

M&Aは、検討を始めてから実行までの間にやるべきことが多く、その全容を正しく理解することは簡単ではありません。本記事では、M&A仲介会社の支援を受けた場合のM&Aの進め方について、「1.初期検討・相談」「2.マッチング・候補企業の検討」「3.面談・基本合意」「4.最終条件調整・成約」の主なフェーズごとに、押さえておきたいポイントを含めてご紹介します。

Phase1.初期検討・相談

参考:M&Aの全体の流れ(日本M&Aセンター)

①M&Aを行う目的の明確化

譲渡企業(売り手)、譲受企業(買い手)ともにまず行うことは、M&Aに関する情報収集と、目的の整理、明確化です。

情報収集はM&A仲介会社などのウェブサイト、実際にM&Aを行った経営者の体験談、セミナーなどがあります。自社の現状を分析した上で、M&Aで実現できることやリスクを理解し、目的を明確にしましょう。

| M&Aで実現できること | 注意すべきリスク | |

|---|---|---|

| 譲渡企業(売り手) | - 譲受側(買い手)の経営資源を活用した事業拡大 - 従業員の雇用維持 - 創業者利益の実現 - 後継者不在問題の解決 |

- M&A成立前の情報漏洩 - 従業員や取引先からの反対 |

| 譲受企業(買い手) | -売上規模の拡大 -内製化による関連事業領域の拡大 -新規事業への参入 -人材確保や技術力の向上 -シナジー効果の創出 |

- 必要になる費用の種類と発生タイミング ‐ 中長期的視点 |

これらを踏まえ、M&Aを行う目的や達成すべきゴールを、できるだけ具体的な金額や数値を用いて設定します。

目的が明確でなければ、思い描いたM&Aを達成できる可能性が低くなるため、このプロセスには時間をかけて取り組むようにしましょう。

なお、後継者不在型の事業承継M&Aでは「事業を存続させる」こと自体が大きな目的となりますが、加えて従業員の雇用維持や取引先との関係継続など、達成すべき具体的な目標を設定しておくことが重要です。また、新規事業への参入や規模拡大といった成長戦略としてM&Aを活用する場合も、投入できる予算や期待するシナジー効果を数値で示し、自社にとって最適な条件を明らかにしておきましょう。

②M&Aをサポートしてくれる専門会社選び、個別相談

M&Aのプロセスでは、財務や法務、税務など高い専門知識が必要となる局面が発生します。また、相手となる候補企業探しも、限られた選択肢ではなく、多くの情報量を元に検討したほうが効率的かつ、理想のお相手探しにつながるでしょう。

そのため、中小企業のM&Aでは自社単独ではなく、M&A仲介会社をパートナーにM&Aを進めることが一般的です。M&Aの目的の整理がついた段階で、自社のサポートを担うM&A仲介会社など専門会社の選定を行います。

契約前には無料で個別相談を受け付けているケースが多くあります。そうした機会を活用し、M&Aを通じて実現したいこと、目的を担当者とディスカッションしながら、自社に最適な会社を選ぶようにしましょう。

買収を検討されている場合は、希望の条件(エリア、業種、投資金額など)を無料で事前登録できるほか、メールマガジンなどで最新の譲渡案件情報を入手することもできます。自社の状況に最適な相談先を選ぶようにしましょう。

M&A仲介会社など支援機関を選定する際は、手数料体系や実績、得意分野など複数社を比較検討することがお勧めです。経済産業省は2021年にM&A支援機関登録制度を創設しており、登録機関は中小M&Aガイドラインを遵守することが求められています。こうした登録機関制度も参考に、信頼できるパートナーを見極めましょう。

Phase2.マッチング・候補企業の検討

譲渡企業(売り手)はM&A仲介会社を選定後、仲介会社との間で提携仲介契約を締結します。提携仲介契約には、仲介業務内容、着手金・成功報酬、契約期間などが定められており、この契約締結を経て、仲介会社による本格的な支援、具体的にはお相手探しがスタートします。

①各種資料の提出

お相手企業を探すにあたって、自社の概要だけでなくアピールポイントをまとめた資料(企業概要書)や、譲渡価額の目安となる企業価値評価を行っておく必要があります。そのため、まず行うのは企業概要書作成や企業評価に必要書類や資料の提出です。

日本M&Aセンターの場合、以下のような資料をご提出いただきます。

提出書類・資料の例(一部)

| 項目 | 提出資料 |

|---|---|

| 会社概要 | 会社案内、製品・サービスのカタログ、定款、免許・許認可・届出、 株主名簿、議事録など |

| 財務 | 3期分の決算資料(決算書・法人税申告書など)、月次試算表、保険解約返戻金資料など |

| 事業 | 売上内訳(取引先別・商品(製品)別など)、仕入内訳(取引先別・商品(製品)別など)、 外注内訳(取引先別・商品(製品)別など) |

| 人事 | 組織図、就業規則、給与・賃金規定、退職金規定、給与・賃金台帳など |

| 契約 | 銀行からの借入金資料、リース契約書、取引先との基本契約書など |

| その他 | 住民票、印鑑証明書など |

M&A専門会社はこれらの資料をもとに、自社の魅力ができるだけ相手に伝わりやすい資料の作成や企業価値評価を行います。資料はできる限り正確なものにするように心がけましょう。

譲渡企業(売り手)から提出された書類・資料、ヒアリングをもとに、M&A仲介会社によって企業概要書が作成されます。

企業概要書には企業名、所在地などの基本情報から、事業の概要やビジネスモデル、財務資料や主要取引先まで詳細情報について正確な数値・金額が記されています。

これらの資料は会社の健康診断書のようなものであり、数値が正確であることはもちろん、自社の強みや将来性を客観的に示す内容になっていることが望ましいでしょう。情報が不足していると、買い手に与える印象が悪くなり、デューデリジェンスで後から不備が発覚する恐れもあります。初期段階で適切な資料を揃えることが、スムーズな交渉と信頼構築につながります。

②企業評価額の算出

上場企業の株式は市場で取引されているため、株価に発行済株式総数をかければ時価総額が把握できます。しかし、中小企業はの多くは非上場で、市場で株式が取引されていないため、売却を検討している企業の株式価値評価を個別に行い、譲渡価格の目安を算出します。

候補企業との交渉前に自社の評価額の目安を把握しておくことで、後の商談をスムーズに進めることができます。

なお、一般的に用いられている株式価値評価の方法は、以下の3種類です。

- インカムアプローチ⋯⋯企業の収益性を基準に株式価値評価を行う方法

- マーケットアプローチ⋯⋯評価対象企業と類似している上場企業との比較で株式価値を行う方法

中小企業の企業価値算定では、上記の収益価値(インカムアプローチ)をベースにした評価が重視されるケースが多いです。

特に事業から生み出すキャッシュフローに着目したDCF法(ディスカウント・キャッシュ・フロー法)や、同業種上場企業のEV/EBITDA倍率(営業利益やEBITDAから算出する手法)が用いられることがあります。逆に純資産額に基づくコストアプローチは下限値の目安、マーケットアプローチは参考値として併用されることが一般的です。適切な評価手法の組み合わせにより、譲渡側・譲受側双方が納得できる企業価値の算出を目指します。

③ノンネーム資料の提示・検討

企業概要書と並行して、M&Aを検討している譲受(買い手)候補企業に対し、自社に対して関心があるかどうかを確認するための資料、ノンネームシートが作成されます。

ノンネームシートには、匿名性が保たれた状態で会社概要が記載されています。譲受(買い手)候補企業に対して、関心の有無や譲受けの意思があるかどうかを確認する目的で作成されます。

M&A仲介会社の膨大なデータの中から、譲受(買い手)候補に相応しい企業を絞り込み、専門会社のアドバイザーと一緒に検討して譲受(買い手)候補をリストアップします。リストアップされた資料をもとに、譲受(買い手)候補企業に対して、ノンネームシートを用いた提案が行われます。

譲受企業(買い手)は、ノンネームシートの中から希望の条件に合いそうな相手が見つかった場合、具体的な社名や詳細な情報などが記載された企業概要書を開示してもらうため、仲介会社と秘密保持契約を締結します。

ノンネームシートの段階で譲受候補が興味を示した場合、初回のトップ面談に先立ち経営トップ同士で匿名の電話会談などを行うケースもあります。まだお互い匿名を維持する段階では、複数の候補先を視野に入れて比較検討することが重要です。焦って一社に絞り込まず、幅広く検討を進めることで、より条件の良い相手と出会える可能性が高まります。

④企業概要書の提示・検討

企業概要書には、譲渡企業(売り手)の会社概要や沿革だけでなく、強み・弱みや得意先・仕入先、詳細な財務状況や譲渡希望価額などが詳細に記載されています。この資料をもとに、自社が求める買収相手のイメージにマッチしているかどうかを社内で検討していきます。

譲受企業(買い手)は、ノンネーム資料で興味を持った場合、仲介会社との秘密保持契約の締結を経て、譲渡企業(売り手)の詳細情報である「企業概要書」を入手します。この企業概要書をもとに精査な分析を行い、M&Aを進めていくかどうかを検討します。

企業概要書を十分に検討した結果、M&Aに向けた交渉に入る意思が固まった、仲介会社と提携仲介契約を締結します。

企業概要書の内容を吟味する際は、財務指標の裏付けだけでなく企業文化や事業の将来性にも注目しましょう。譲受企業(買い手)はこの段階で事業計画の仮案を作成し、買収後にどのような展開が可能か検討し始めることもあります。買収予定先の強み・弱みを踏まえて、シナジー効果を具体的に見積もるなどシミュレーションを行っておくと、後の交渉やPMI計画策定に役立ちます。

Phase3.面談・基本合意

①トップ面談・現地視察

譲渡側(売り手)と譲受側(買い手)のM&Aに対する意思が合致したら、トップ面談が行われます。トップ面談とは、M&Aの譲渡側(売り手)と譲受側(買い手)の経営者同士が顔を合わせ、M&Aに向けて行われる話し合いです。M&Aは会社の売買ですので、文字や数字だけでは見えない企業文化や経営理念をお互いに確認し、それらを理解する必要があります。

トップ面談の場に合わせて、譲渡企業(売り手)のオフィス、工場、施設など現地視察も兼ねる場合があります。トップ面談後、譲受企業(買い手)から意向表明書が提出されます。

譲渡側(売り手)はこれらをもとに、最終的に1社へ絞り込んでいきます。

トップ面談では、会社のミッションやビジョンについてお互いに確認し合うことも大切です。また、譲渡企業側のオフィスや工場など現場を実際に見学できる場合は、時間をかけて現地視察を行い、社風や従業員の様子を感じ取るようにしましょう。譲受側(買い手)は、この面談に臨むまでに業界動向や譲渡企業の事業内容を十分に調査し、具体的な質問事項を準備しておくことで、限られた対話の機会を有意義なものにできます。

②条件調整

譲渡側(売り手)による絞り込みが終わったら、次に行うのが条件調整です。主に以下の条件などが調整の対象となります。

- 譲渡価額の調整など

- 社員の雇用条件など

- M&A後の譲渡側(売り手)社長の処遇について

- 会社の引き渡し時期など

なお、条件調整は相手側と直接行うのではなく、仲介会社が間に入り、両社の利益が最大限になるように調整されます。そのため、直接伝えにくい内容でも遠慮なく相談できます。

条件調整では、譲渡価格(valuation)以外の要素も含めてトータルで合意点を探る姿勢が重要です。特に、創業オーナーである譲渡企業社長の引退後の役割(顧問に就任するか一定期間残留するか等)や、自社従業員の待遇維持など、譲渡側が譲れないポイントを整理しておきましょう。一方で譲受側も社内の決裁プロセスがありますので、希望条件に優先順位を付け、どこまで譲歩可能か予め検討しておく必要があります。お互いに歩み寄りつつWIN-WINの条件を模索することが、最終合意への近道となります。

③基本合意契約の締結

条件調整が終わり、両社がM&Aの成立に向けて話を進める方向で固まったところで、基本合意契約を締結します。

基本合意契約はM&Aに向けた仮契約のようなものであり、それ自体がM&A成立を約束するものではありません。しかし、基本合意契約を締結した時点でお互いに独占交渉権が生じるため、締結以降は他社との交渉は禁止されます。

なお、基本合意契約では、M&Aに関する大まかな条件(スキームや譲渡金額、役員や従業員の処遇など)、M&Aの実行日、デューデリジェンスの関する事項、独占交渉権、本契約の有効期限、法的拘束の範囲、契約解除条件などが定められます。

基本合意契約書(Letter of Intent)を取り交わす際には、秘密保持や独占交渉の期間に加え、今後の主なスケジュールを両社で確認しておくと良いでしょう。例えば「○月までにデューデリジェンス実施」「△月までに最終契約締結」といったマイルストンを文書に明記して共有することで、以降の工程をスムーズに進めることができます。また、この段階で合意した条件(価格や雇用条件、役員処遇など)は基本的な前提として後の詳細交渉の土台となります。認識のズレがないよう、重要事項は可能な限り文章で明文化しておくことが重要です。

④デューデリジェンス(DD)

基本合意契約後に行われるのが、譲受企業(買い手)による譲渡企業(売り手)の監査です。この監査のことを「デューデリジェンス」と呼びます。

デューデリジェンスとは買収に向けた監査を意味し、譲受企業(買い手)が弁護士や公認会計士、税理士などの専門家に依頼し、法務・財務・税務などのさまざまな面から実地調査を行い、買収に関するリスクを査定します。

譲受側(買い手)は、基本合意契約時点で譲渡側(売り手)が提出した各資料に目を通していますが、それが正しいかどうかや、簿外債務や資産の漏れなどがないかどうかはわかりません。M&A後に万が一の事態が起こってしまっては、大損害が生じてしかねません。そこで専門家に依頼し、デューデリジェンスを行うわけです。

なお、デューデリジェンスの費用はすべて譲受側(買い手)が負担し、現地調査は1~4日程度、レポートが仕上がるまでには2週間程度掛かります。デューデリジェンスの結果をもとに、最終条件の調整を行います。デューデリジェンスで見つかった将来のリスクや簿外債務などは、譲渡価格などに反映されます。

デューデリジェンスは、M&Aにとって大切なプロセスのひとつです。デューデリジェンスを省いてしまうと今後大きなリスクを背負うことになるため、じっくりと取り組むことをお勧めします。

デューデリジェンスで重大な懸念事項が発見された場合、条件の再交渉だけでなく案件自体が中止となる可能性もあります。そのため、譲渡側(売り手)は日頃から法務・財務の社内体制を整備し、潜在的な簿外債務や契約不備の解消、コンプライアンス遵守の徹底などに努めておくことが望ましいでしょう。また、譲受側(買い手)は専門家チームと綿密に連携し、限られた調査期間で重要事項を漏れなくチェックする必要があります。必要に応じて追加の専門調査(環境デューデリジェンスやITデューデリジェンス等)も検討し、将来の不確実性を可能な限り取り除いてから最終合意に臨みましょう。

Phase4.最終条件調整・成約

①最終条件調整

最終条件の交渉はデューデリジェンス後から始まります。デューデリジェンスの結果を受けて、基本合意契約の内容と乖離があった場合、1点ずつ対応を検討していきます。また、デューデリジェンスで新たにリスクが浮かび上がってきた場合も、その対処法について専門家の助言を受けながら検討していきます。

このように、最終的な合意形成を行うための調整を慎重に行います。

②最終契約の締結・成約

最終契約書(Definitive Agreement、通称「DA」)は、M&Aの最終段階において締結される最も重要な契約書です。

最終契約書は、これまでの当事者の交渉を通じて確定した合意事項をすべて盛り込んであり、契約当事者の一方が最終契約書の内容に違反し、他方当事者に損害が生じた場合には、当該違反をした当事者に対し、損害賠償請求ができる旨が定められた法的拘束力を持つ契約となります。

通常は、株式譲渡なら株式譲渡契約書(Share Purchase Agreementまたは Stock Purchase Agreement、通称「SPA」)、事業譲渡なら事業譲渡契約書と呼ばれ、単に「契約書」「基本契約書」と名付けることもあります(これらの契約書を一般的に「最終契約書」と呼びます)。

これまでの内容を盛り込んだ最終契約書に調印し、株券や印鑑などの重要物品の授受を行い、譲渡代金の決済が行われます。

最終契約の締結式(クロージング)では、契約書への署名・押印と同時に、各種重要書類の受け渡しや譲渡代金の支払いが行われ、会社の経営権が正式に移転します。この場には公証役場での認証手続きや、法務局での登記変更申請など実務も伴います。無事にクロージングを迎えるため、当日は双方の弁護士や司法書士など専門家にも立ち会ってもらい、チェックリストに沿って漏れなく手続きを進めることが大切です。

⑥成約・ディスクロージャー(社員や取引先への開示)

最終契約を締結し、M&Aが無事成約したところで行われるのが、社員をはじめとする関係者へのディスクロージャー(情報開示)です。

突然M&Aの事実を伝えられた社員や取引先など関係者に動揺が生じることが想定されます。しかし、この後の両社がスムーズに統合を進められるよう、動揺は最小限に抑え、安心して今後も仕事が行えるように十分な説明を果たす必要があります。

そこで経験豊富な仲介会社に相談し、どのようなタイミングで伝えるのかを相談しておきましょう。ここで失敗してしまうとPMIが上手くいかなくなる恐れがあるため、十分に注意した上で行うことが大切です。

M&A成立の公表や周知のタイミングは慎重に計画しましょう。社員や主要取引先への第一報は通常クロージング直後に同時に行われます。必要に応じて一部のキーパーソン(幹部社員や主要取引先など)に事前説明を行うケースもありますが、情報漏洩リスクとの兼ね合いに注意が必要です。また、外部へのプレスリリース発表時には、問合せ対応用のQ&A集を用意するなど周到な準備を行い、ステークホルダーの不安を和らげるよう努めましょう。

なお、日本M&AセンターではM&Aの成約を両社がともに成長するスタート地点と捉え、成約後に「M&A成約式」というセレモニーを実施いたします。

M&Aを円滑に進め、成功に導くためのポイント

最後に、M&Aを円滑に進め、成功に導くためのポイントについて7つご紹介します。

明確な目的を持って、M&A戦略を策定する

M&Aは、企業が抱えるさまざまな問題を短期間で一気に解消できる可能性があります。しかし、どのような問題を抱え、それを解決するためには何が必要なのかは企業ごとに違います。

したがって、M&Aに取り組む前に数値や金額などをともなう具体的な目標や条件などを検討し、自社にとって最適なM&A戦略を策定していかなければなりません。

目的に沿った適切なスキーム(株式譲渡・事業譲渡など)の選定も戦略の重要な要素です。M&Aを実施する必然性を社内外に説明できるよう、定量的な根拠を揃えた上で戦略を練りましょう。社内の合意形成も図り、M&A実行によって何を達成するかを明示したプランニングが求められます。

自分なりの成功条件を定義づける

M&Aの目的は「後継者不在問題の解消」や「創業者利益の獲得」、「事業規模の拡大」など企業によってさまざまです。したがって、自社にとって何がどうなれば成功と言えるのかをあらかじめ定義づけておかなければなりません。

この定義づけがあやふやなまま進めてしまうと目的が定まらないため、思い通りのM&Aを実現させることが難しくなってしまいます。

例えば「3年後の売上高○%増加」や「従業員の雇用維持100%達成」など、できるだけ具体的なKPIを設定しておくことで、M&A後の施策も立案しやすくなります。成功条件が明確であれば、買い手・売り手双方で共通のゴールを共有でき、PMIの段階でも意思疎通が図りやすくなるでしょう。

十分に検討した上でパートナー(支援機関)を選ぶ

譲渡側(売り手)・譲受側(買い手)双方とも、M&AのほぼすべてのプロセスでM&A仲介会社などの支援機関によるサポートを受けることになります。支援機関にはそれぞれに特色がありますので、どこがベストなのかは一概に言えません。

したがって、支援機関を選ぶ際には十分に検討を重ね、「ここなら安心して任せられる」と思うパートナーを見つける努力を惜しまないようにしましょう。

仲介会社やアドバイザリー(FA)ごとに得意分野や担当者の経験は様々です。自社の規模や業界に適したパートナーか、担当者と円滑なコミュニケーションが取れるか、といった観点で複数の候補を比較検討しましょう。また、必要に応じて金融機関や商工会議所などからセカンドオピニオンを得ることも有効です。焦らずに十分な時間をかけて検討し、信頼できる相棒を選定してください。

デューデリジェンスには十分な手間と時間をかける

デューデリジェンスの手間や時間は譲受側(買い手)が負担するため、「できるだけ負担を軽くしたい」と思う気持ちになるかもしれませんが、M&Aそのものが失敗に終わってしまうリスクを背負うため、避けた方が良いでしょう。

確かにデューデリジェンスには費用が掛かりますが、M&Aが成功すればリターンで十分に補えるでしょう。M&Aを成功に導くために、デューデリジェンスには十分な手間と時間をかけるようにしましょう。

特に中小企業のM&Aでは、オーナー経営者個人に起因するリスク(過去に個人保証した債務の存在や契約上の不備など)が潜んでいる場合もあります。専門家チームと密に連携し、重要項目については追加の専門調査(必要に応じて環境・ITなどのDD)も検討するなど、限られた期間であっても徹底した精査を行いましょう。M&A後に「こんなはずではなかった」とならないよう、妥協せず丁寧に確認作業を進めることが求められます。

社内外での徹底した情報管理を行う

M&Aの情報が社内外に漏れてしまったら、その時点でM&Aが取りやめになるだけでなく、最悪の場合、会社の経営そのものが傾いてしまう危険性もあります。不安に思った従業員は退職し、得意先の間でも悪い噂が広まるかもしれません。

そのため、M&Aに関わる人物は最小限に絞り、社内外で徹底した情報管理を行うように心がけましょう。

情報漏洩を防ぐため、社内ではプロジェクトに関与するメンバーを極力絞り込み、コードネーム(匿名のプロジェクト名)を用いて外部に漏れないよう配慮する方法も有効です。また、候補先との交渉に入る際には必ず双方で秘密保持契約(NDA)を締結し、その後の資料授受もセキュリティに注意して行ってください。社員への周知や社外発表のタイミングについても十分検討し、関係者の信頼を損なわないよう細心の注意を払いましょう。

PMIの重要性を理解した上で丁寧に行う

成約したものの、その後の両社の経営がスムーズに進まないなどPMI(経営統合プロセス)につまずいてしまっては、シナジー効果を望むことはできません。譲受企業(買い手)は、譲受ける従業員ができるだけスムーズに業務を始められるように最大限の注意と努力を払い、できる限り丁寧に行うことが大切です。

経験と実績が豊富なPMIコンサルティングの専門家からのサポートを活用しながら進めていくと良いでしょう。

経営統合プロセス(PMI)は、M&A成立後に初めて動き出すものではなく、成立前から準備を開始することが重要だとされています。実際、中小企業庁の調査でも、M&A成立前にPMIに着手した企業ほどM&A後の満足度が高いという結果が報告されています[6]。譲受企業(買い手)は契約締結前から相手企業の組織体制や人材について情報を集め、PMI計画書を作成しておくと良いでしょう。PMIを丁寧に行うことで、期待していたシナジー効果を確実に実現できる可能性が高まります。

M&Aが完了した先の事業展開を見据える

M&Aは、会社を発展させる手段であって目的ではありません。M&A後に何をどのように実現するのか、M&Aで外部から獲得したソースをどのように活用していくのかを考えておかなければ、望んだほどの効果は得ることは難しいでしょう。

そのためM&A後の事業展開も考えた上で、M&Aを行うようにしましょう。

M&A後の事業展開(ポストM&A戦略)を描く際には、獲得した人材・ノウハウ・ブランド等の経営資源を踏まえた中期経営計画を改訂する必要があります。買収した事業の強みと自社のリソースを組み合わせ、どのようにシナジー効果を創出するか具体策を検討しておきましょう。経営資源の統合・最適化には時間がかかるため、PMIフェーズも含めたロードマップを事前に作成し、M&A完了後すぐに実行に移せるよう準備しておくことが大切です。

終わりに

本記事では、M&Aの進め方について解説しました。M&A成立までには専門性が求められるいくつかのプロセスがあり、また工程ごとに確認すべき項目も多く存在します。そのため、弁護士や公認会計士、税理士などの専門家によるチェックも欠かせません。

こうした作業を経営陣だけで進めると、時間や労力が膨大に必要となり、本業へも影響を及ぼす恐れがあります。また、M&Aそのものに失敗してしまうリスクも背負いかねません。

そのため、M&Aを軸に事業展開を考える際には、ノウハウや情報を豊富に持つM&A仲介会社などの支援機関を活用することをお勧めします。

なお、各都道府県に設置された事業引継ぎ支援センターなど公的な支援機関でも、M&Aや事業承継に関する無料相談やマッチング支援を受けることができます。こうした公的支援策も活用しつつ、信頼できる専門家の協力を得ることで、より円滑で安心なM&Aを実現できるでしょう。