M&A仲介会社とは?FAとの違いや主なM&A仲介会社一覧、活用するメリット、選び方を解説

M&A(企業の合併・買収)は、企業の成長戦略や市場競争力を高めるための重要な手段です。しかし、複雑なプロセスや多様な利害関係者が絡む中で、成功させるためには専門的な知識や経験が不可欠です。そこで、M&A仲介会社の役割が浮かび上がります。

M&A仲介会社は、企業のニーズに応じた最適なパートナーを見つけ出し、取引の円滑な進行をサポートします。本記事では、M&A仲介会社の役割や活用するメリット、選び方などについて解説します。

⽬次

M&A仲介会社とは?

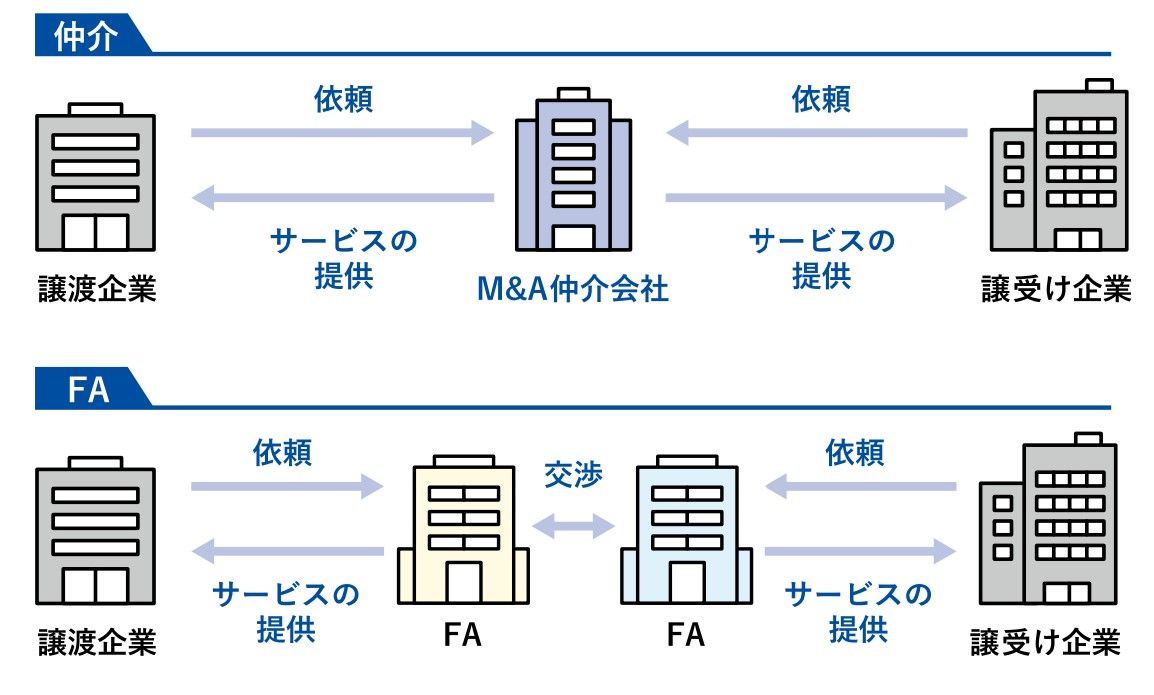

M&A仲介会社は、売り手と買い手の間に立ち、M&A(買収・合併)の成立に向けて、交渉の仲介を行い、両社を中立的にサポートします。

専門的な知識と経験を持つ仲介会社は、企業や市場の分析、企業価値評価、最適な相手の提案・マッチング、交渉の仲介、契約書の作成支援など幅広い範囲にわたりサポートを行い、成約に導きます。

FAとの違い

M&AにおけるFA(ファイナンシャル・アドバイザー)は、売り手と買い手のいずれか一方と契約し、M&A実行に向けてサポートします。売り手、買い手はそれぞれ異なるFAのもと交渉を進めていきます。

M&A仲介会社が両者のメリットの最大化を念頭に支援するのに対し、FAは、契約したいずれか一方の顧客の利益を最大化するために動く点で大きく異なります。

大手上場企業同士のM&A等、規模の大きいM&Aにおいて、大手金融機関の投資部門やコンサルティング会社、大手会計事務所などが、FAの役割を担うケースが多く見られます。

上場する主なM&A仲介会社の一覧

上場する主なM&A仲介会社は以下の通りです。

| 上場区分 | 社名 | 証券コード |

|---|---|---|

| 東証プライム市場 | ㈱日本M&Aセンターホールディングス | 2127 |

| 東証プライム市場 | ㈱ストライク | 6196 |

| 東証プライム市場 | M&Aキャピタルパートナーズ㈱ | 6080 |

| 東証プライム市場 | ㈱M&A総研ホールディングス | 9552 |

| 東証グロース市場 | ブティックス㈱ | 9272 |

| 東証グロース市場 | ㈱オンデック | 7360 |

| 東証グロース市場 | ジャパンM&Aソリューション㈱ | 9236 |

| 東証グロース市場 | インテグループ㈱ | 192A |

| 名証メイン市場 | 名南M&A㈱ | 7076 |

M&A仲介会社の役割

M&A仲介会社の主な役割は以下の通りです。※2025年8月時点

- M&Aの候補先の選定・提案(マッチング)

- 企業価値の算定

- M&A実行スキームの提案

- 交渉の仲介・調整

- 買収監査(デューデリジェンス)実行に向けた支援

- 各契約書類作成支援 など

中小企業のM&Aでは、候補企業の選定や各種契約など譲渡オーナー自らが単独でカバーすることは困難であるため、M&A仲介会社がサポートするケースが一般的です。

M&A仲介を活用するメリット

中小企業のM&AでM&A仲介の会社を活用する主なメリットは以下の通りです。

専門的なアドバイス、サポートを得られる

M&A仲介会社は、専門的な知識と経験を持つプロフェッショナル集団です。大手M&A仲介会社では、弁護士や公認会計士、税理士など士業の専門家が所属し、M&Aコンサルタントとチームで顧客のM&Aを支援するケースがあります。

彼らはM&A取引のプロセスや戦略に精通しており、経営者に対して専門的なアドバイスやサポートを提供します。

特に中小企業のM&Aでは、成約前に解決・対処しなければならない論点や課題が存在することがあります。M&A仲介会社は、あらかじめ課題やリスクを洗い出し、最小限に抑えるサポートを行います。

また、M&Aを進めるにあたり株価交渉や社員の処遇、引継ぎ方法など、決めなければいけないことは多岐にわたり、また、会社法や各種税法など多くの法律が関係してきます。

M&A仲介会社は、契約書や覚書の作成、法的手続きのサポートを行い、経営者は、専門的なアドバイスとサポートを受けることで、迅速かつ効果的な意思決定を行うことができます。

複雑で難しい交渉も、間に入って進めてもらえる

M&A取引は複雑で難しい交渉を伴うことがあります。価格交渉や契約条件の調整など、取引の詳細な交渉は経営者にとって負担となることがあります。

当事者同士では難しい複雑なプロセスをワンストップで相談できることも、仲介会社を介するメリットの一つです。

直接交渉ではなく仲介者を介することで、お互い主張すべきことは主張し、冷静に客観的に感情のもつれなく妥協点を見出しやすくなります。

仲介者が双方と直接コミュニケーションを行うため、情報の整理や伝達が早く、結果スムーズにM&A成約につながる確率が高まります。

M&A仲介会社を活用することで複雑な交渉・調整のサポート、リスク管理の安全性を得ることができます。

提携先やネットワークを利用して、幅広い候補企業から探せる

M&A仲介会社は金融機関や会計事務所、M&Aを検討する各社との関係を築いており、経営者はその広範なネットワークを活用して幅広い候補企業を見つけることができます。

単に候補企業をピックアップするだけでなく、その会社の企業風土に合う相手か、M&Aの目的を実現し、相乗効果を発揮できる可能性が高い相手か、など最適な相手を見つけ出すため各種分析を行った上で候補企業を提案します。

このように提携先やネットワークの活用、仲介事業者の分析により、経営者は候補企業について多様な選択肢を得ることができ、最適なM&Aを実現することができます。

M&A仲介会社に支払う費用・手数料

一般的にM&A仲介会社に支払う費用として以下の項目が挙げられます。M&A会社によって価格や料金体系、項目の名称が異なるため、内容をふまえ慎重に検討することが必要です。

相談料

正式に契約をする前の相談時に支払う費用です。大手M&A仲介会社では相談料を無料に設定しているケースが多く見られます。

着手金

M&A仲介会社等とアドバイザリー契約を結んだときに支払う手数料が、着手金です。アドバイザリー契約を結ぶと、本確定な候補企業探しに向けた準備が始まります。

月額報酬(リテイナーフィー)

M&A仲介会社によっては、M&Aを検討するスタート段階から月額報酬を支払うケースや、基本合意書締結後から支払うケースがあります。長期化する可能宇性も考慮し、自社の状況を十分に考えた上で慎重に判断しましょう。

中間報酬(中間時金)

基本合意書が締結された時点で支払う費用が、中間報酬です。仲介会社によって「無料」「一定額(100万円など)」「成功報酬の総額に対して10~20%」のように異なります。

成功報酬

M&Aの最終契約の締結後に支払うのが、成功報酬です。多くのM&A支援機関ではレーマン方式を報酬の計算基準に採用しています。

M&Aではこのような仲介会社への費用のほか、外部の弁護士や公認会計士・税理士などにデューデリジェンス(買収監査)を依頼する際の費用などが発生します。

関連ページ:日本M&Aセンターの手数料・料金

M&A仲介会社を選ぶポイント

自社の大切な局面のサポートを依頼するパートナーとして、M&Aの仲介会社をどのような観点で選べばよいのか。参考となるポイントをご紹介します。

情報量やマッチング実績を公開しているか

M&Aの成否が決まる大きな要素の1つは、相手企業を見つけ出すマッチングです。最適な相手と出会えなければ、当然ながらM&Aの目的を達成することができません。

そのため、企業を見つけ出す前提となる情報量、つまりM&Aネットワークの数や過去の成約件数を公表しているかどうかは重要な目安になります。

また情報量だけでなく、最適なマッチング、企業同士の引き合わせをどのように行っているのか、マッチングの仕組みなども見ておくと良いでしょう。

関連ページ:日本M&AセンターのM&Aネットワーク

業界や地域など自社のニーズに合ったサポートが受けられるか

M&Aは各業界で企業が求めるニーズや、シナジーを創出しやすいお相手の条件など、様々な側面で異なります。

M&A仲介会社によって、得意とする業界や地域があります。そのため、自社の業界、隣接業界、エリアでの実績の有無を、事例インタビューなどから確認することも、仲介会社選びの判断材料の1つになります。

また、M&Aのプロセスにおいてサポートする範囲が異なるのも注意点です。

大手仲介会社の多くは、案件の組成、相手先となる候補企業の抽出、交渉、デューデリジェンス、契約書類の作成、そしてM&A後の統合と一気通貫したサービスを提供しています。

選定する際に、自社のニーズにあったサポートを提供してくれるか、M&Aサービスの流れ、範囲の確認も外せないポイントです。公表しているM&A事例などからその仲介会社の得意領域などを確認しておきましょう。

報酬など費用体系が明記されているか

報酬体系は仲介会社によって異なり、例えば着手金や中間金などがどのような設定になっているかなど公表しているかも、選ぶ上で重要なポイントです。

なお、M&A支援機関登録制度に登録している登録支援機関は、手数料体系を公表しています。

士業の専門家の有無

M&Aは法務、財務。税務など高度な専門知識を必要とするため、士業の専門家のサポートが不可欠です。そのためM&A仲介会社は、弁護士、公認会計士、税理士など士業のM&A領域の経験豊富なスタッフを擁する場合が多くあります。

士業の専門家との連携や体制についても、仲介会社を選ぶ上で大切なポイントになるため確認しておきましょう。

安心できる情報管理体制か

M&Aは「秘密保持に始まり、秘密保持に終わる」と言われるほど、情報の取り扱いに細心の注意が必要です。

M&Aの交渉中に、何らかの事情で情報が外部に漏れてしまうことになれば、M&Aが破談に終わるだけでなく、取引先への影響や、インサイダー取引など企業経営に深刻なダメージを及ぼすことも覚悟しておかなければなりません。

そのような事態を防ぐためには、情報管理が徹底されている会社かどうかを見極めるため、組織としてどのように情報管理を行っているのか、日ごろの取り組みを含めてM&A仲介会社にヒアリングを行うことも重要です。

また後述のM&A支援機関登録の有無も、重要な判断材料の1つになります。

関連ページ:安心・安全のM&A仲介サービス

M&A後のPMIについても対応可能か

M&Aは成約して終わりではなく、そこからが本当のスタートです。

M&A後、両社がハード面ソフト面で統合するプロセスをPMI(Post Merger Integration:ポスト・マージャー・インテグレーション)と呼びます。これはM&Aの目的を実現させ、成果を最大化するために不可欠なプロセスです。

大手M&A仲介会社にはPMIコンサルティングを専門に扱う会社をグループに持ち、成約後もバックアップできる体制を整えている会社があります。

M&A後のフォロー体制の有無についても、M&A仲介会社選びを行う上では重要なポイントになります。

M&A仲介を巡る近年の動き

近年M&Aを支援する事業者が急増する一方で、事業者が支援する内容やサービスの品質が「必ずしも一定でない」という課題が取り沙汰されてきました。

そうした課題を背景に、中小企業庁は「中小M&Aガイドライン」の遵守の宣言など、一定の要件を満たす仲介会社やFA・仲介業務を行う金融機関のデータを登録・公開するM&A支援機関登録制度を創設しました。また、M&A仲介事業者による自主規制団体として、「一般社団法人M&A仲介協会(※)」が設立されました。※2025年1月1日より、「一般社団法人M&A支援機関協会」に団体名を変更

2023年12月には、M&A仲介業界のあるべき姿を倫理規程として定め、広告・営業、コンプライアンス、契約重要事項説明というM&A支援における重要な3つの領域における自主規制ルールを策定・公表しています。

近年の悪質な買い手・仲介会社によるトラブルが発生していることを受け、国、業界を挙げて、中小企業経営者が安全・安心にM&Aを推進できるよう継続的に取り組みが行われています。

2020年3月:中小企業庁が「中小M&Aガイドライン」を策定

中小企業庁は、中小企業のM&Aを促進するためにガイドラインを策定しました。背景には、後継者不足や経営資源の効率的活用があり、M&Aを通じて企業の持続可能性を高めることが目的です。このガイドラインは、M&Aのプロセスや注意点を明確にし、中小企業が安心してM&Aを行える環境を整えるための指針となっています。

2021年9月:「M&A支援機関登録制度」がスタート

M&A支援機関登録制度は、中小企業が安心してM&Aに取り組める基盤を構築するために設けられ、中小企業庁が2021年9月より開始しました。

登録された機関は、一定の基準を満たし、適切な支援を提供することが求められます。安心してM&Aを進めるためには、登録支援機関データベースに登録された事業者の中からM&A仲介事業者を選ぶことも一つの指針となります。

※中小企業庁「M&A支援機関登録制度」

2021年10月:「一般社団法人M&A仲介協会」設立

M&A仲介協会は、M&A仲介業者の質の向上と業界の健全な発展を目指して設立されました。

業界内の標準化や倫理基準の確立を図り、仲介業者と企業との信頼関係を築くことが目的です。協会は、会員に対して研修や情報提供を行い、業界全体のレベルアップを促進しています。

※出典:一般社団法人M&A支援機関協会

2023年9月:中小M&Aガイドライン改定(第2版)

第2版では、支援の質の確保・向上に向けた取り組み、仲介契約などM&A仲介会社向けの基本事項が拡充されました。また、仲介会社の契約内容や手数料を明確にするため、レーマン方式で用いる基準価額の考え方・金額目安や報酬額目安の確認などについても触れられています。

※出典:中小企業庁「中小M&Aガイドラインの改訂(第2版)」

2024年8月:中小M&Aガイドライン改定(第3版)

これまでの改定を踏まえ、M&A市場の変化や新たな課題に対応するため、企業や仲介業者が直面する具体的な問題に焦点を当てた内容が期待されています。

具体的には広告や営業における禁止事項の明記や利益相反に係る禁止事項の具体化、不適切な事業者の排除について触れられています。

※出典:中小企業庁「中小M&Aガイドライン(第3版)-第三者への円滑な事業引継ぎに向けて-」

以上、M&A仲介の役割や、メリットなど概要をご紹介しました。

M&A仲介会社を選ぶ際は、手数料や知名度だけでなく、「情報量やマッチング実績を公開しているか」「自社のニーズに対応したサポートが受けられるか」「安心できる情報管理体制か」という視点で選定することがポイントです。

また、多岐にわたるM&A実行プロセスの中で、情報漏洩など予期せぬ出来事にも経験豊富な仲介会社が間に立っていれば、臨機応変に対応することができ安心して進められます。

自社の重要な局面のサポートをまかせられるM&A仲介会社かどうか見極める場として、無料相談を是非お役立てください。

M&A仲介会社 日本M&Aセンターの想い

日本M&Aセンターのコンサルタントは経営者の皆様に寄り添い、安心・安全なM&Aを実現します。その想いを映像で表現したブランドムービーを、あわせてご覧ください。