M&Aの取引価額に相場はある?企業価値評価の仕組みを解説

M&Aには、明確な相場が存在するのでしょうか。株式や不動産のように、M&Aにも何らかの相場があると考える方は多いかもしれません。しかし実際は、会社の価値は財務状況や事業内容、成長性、リスクなど、さまざまな要素に左右されます。本記事では、M&Aにおける取引価額の決定方法、目安となる価格の算出方法、買い手・売り手の価格の違い、仲介手数料の相場などについて解説します。

この記事のポイント

- M&Aには明確な相場は存在せず、買い手からの評価や、売り手との交渉によって取引価額が決まる。また希望価格だけでなく、会社の財務状況や将来性、無形資産なども取引価額に影響する。

- M&Aでは、売り手と買い手で価格に対する見方が異なるため、目安となる価格の算出方法や企業価値を評価するアプローチを理解しておくことで、合理的な価格を提示しやすくなる。

- M&Aの取引価額の交渉においては、売り手は自社の強みや将来性を整理し、企業価値を高めておくことが重要。一方、買い手にとっては価格交渉だけでなく、売り手との信頼関係の構築が欠かせない。

⽬次

M&Aの取引価額に相場はなく、買い手からの評価・交渉で合意形成が行われる

M&Aには、不動産や株式のように明確な相場があるわけではありません。会社ごとに財務状況や将来性、経営リスクなどが異なるため、まったく同じ条件の取引はほとんど存在せず、一律の価格基準が成り立たないためです。

実際の取引価額は、買い手が対象企業の価値をどのように評価するか、そして売り手との交渉を通じてどこで折り合うかによって決まります。つまり、M&Aの取引価額は「評価と交渉」で形成されるといえるでしょう。

ただし、まったくの手探りで進めるわけではなく、一定の算出目安として用いられている基準も存在します。

例えば、中小企業のM&Aでは、最も簡便で簡易的な算出式として「M&Aの取引価額の目安=時価純資産+営業利益×3~5年分」が価値の目安を把握するために広く用いられます。

売り手と買い手で希望価額が異なる理由

M&Aにおいて、売り手と買い手が提示する金額にはしばしばギャップが生じます。これは、双方が事業の価値を評価する際に重視するポイントが異なるためです。

売り手は、自らが築いてきた事業や将来の成長性、従業員や顧客との関係性など、定量化しにくい要素を高く見積もる傾向にあります。一方、買い手は投資先としての収益性や、買収に伴うリスク、統合作業の難度といった実務的な側面を重視します。そのため、同じ会社を見ていても、評価の基準が一致しないことが多いのです。

こうした希望価額と買収予算のギャップを埋めるには、客観的な根拠にもとづいた企業価値の算出が不可欠です。収益性や資産内容などをもとにした合理的な価格の提示により、相手の理解を得やすくなり、交渉もスムーズに進めやすくなります。

M&Aの取引価額を決定する企業価値評価

M&Aにおける取引価額の決定は、単に売り手・買い手双方の希望価格だけでなく、会社の財務状態や将来性、無形資産の価値など、複数の要素を総合的に評価した上で行われます。

ここでは、M&Aの取引価額の根拠となる代表的な評価項目について解説します。

企業価値評価で重視される資産・利益・将来性

企業価値を評価する際は、まず「時価純資産(資産から負債を引いた正味の財産)」を基本としつつ、将来の収益力や市場の状況も加味して判断されます。

中小企業のM&Aでは、「時価純資産」に「営業利益の数年分(3~5年が目安)」を加える、「コストアプローチ」がよく使われます。これは、資産の価値と一定の収益性をシンプルに評価できるためです。

一方で、将来のキャッシュフローを重視して現在価値に換算する「インカムアプローチ」や、類似企業・市場価格と比較する「マーケットアプローチ」なども、企業の特性に応じて活用されます。特に上場企業や規模の大きい案件では、これらの手法の活用が一般的です。

取引先や顧客リストなどの無形資産の影響

会社の価値は財務諸表だけでは測れるものではなく、ほかにも継続的な取引先、質の高い顧客リスト、優秀な従業員、地域でのブランド力などの「無形資産」も重要な評価対象です。

こうした目に見えない資産は、買収後の収益性や事業シナジーへの期待値として、「のれん(ブランド力や営業権などの無形資産)」の形で価格に反映されることがあります。無形資産の評価は難度が高いため、買い手側がどれだけ価値を見いだすかによって価格が変動しやすいポイントです。

企業価値評価における3つの算出アプローチの特徴

M&Aにおける企業価値の算出には、主に以下の「コストアプローチ」「マーケットアプローチ」「インカムアプローチ」という3つの評価アプローチが用いられます。評価対象の会社の特性や成長段階によって適した手法は異なるため、それぞれの特徴について見ていきましょう。

■M&Aで用いられる評価アプローチの種類と比較

| 種類 | 概要 | 算定イメージ | 主な評価方法 | 備考 |

|---|---|---|---|---|

| コストアプローチ | 現在の正味財産に着目 | 純資産(資産時価-負債時価)+営業権 | 時価純資産+営業権法 | シンプルで客観的 |

| マーケットアプローチ | 類似する会社の株式市場での相場に着目 | 利益×倍率 | 類似会社比準法(EV/EBITDA倍率、PER倍率) | 取引相場に近い |

| インカムアプローチ | 将来の主液性に着目 | 利益÷割引率 | DCF法 | 将来の収益性を反映できる |

コストアプローチ:純資産を基準とした評価

コストアプローチは、会社の保有資産と負債を時価に換算し、純資産額を基準に企業価値を算出する方法です。最もシンプルで客観性の高い評価手法であり、特に赤字企業や資産の多い業種(不動産業、製造業など)の評価に適しています。

ただし、将来の収益性を反映できないため、成長企業や無形資産を多く持つ業種には向いていません。会社の清算価値や最低限の評価額を把握したい場合に有効です。

マーケットアプローチ:類似企業や取引の比較

マーケットアプローチでは、同業他社や過去のM&A取引事例をもとに企業価値を見積もる方法です。主に使われる手法には、EV(企業価値)をEBITDA(税引前利益+減価償却費)で割ったEV/EBITDA倍率や、株価収益率(PER)を活用する「マルチプル法」、および上場企業の株価などを基準にする「類似会社比準法」があります。

市場に近い客観的な価格を把握できる点がメリットですが、類似企業が見つからない場合や、業界トレンドに価格が左右されやすい点には注意が必要です。

インカムアプローチ:将来キャッシュフロー重視

インカムアプローチは、将来得られると見込まれるキャッシュフローを割引計算して現在価値を算出する方法で、DCF(ディスカウント・キャッシュフロー)法が代表的です。

会社の将来性や成長力を重視するこの手法は、スタートアップやIT企業、無形資産に強みを持つ事業などの評価に適しています。ただし、将来予測や割引率の設定に主観が入りやすく、評価者のスキルによって価格が大きく変動する可能性があります。

M&Aの取引価額を形成するポイント

M&Aの取引価額は、算出式や企業評価だけで決まるものではなく、売り手・買い手双方の交渉によって最終的に合意形成されます。特に中小企業のM&Aでは、将来への期待、リスクの捉え方など、数値化できない要素が価格に影響を及ぼすことも少なくないため、売り手・買い手それぞれが交渉の進め方を工夫することが重要です。ここでは、立場ごとに実践したい交渉のポイントを紹介します。

売り手向け:希望価額のための準備と戦略

希望価格での売却を目指すには、まず自社の強みや将来性を整理し、企業価値を磨き上げることが重要です。その上で、シナジー効果が見込める買い手に絞って交渉を行えば、価格面だけでなく譲渡後の成長や安定性も期待できます。企業概要書やアピール資料によって、無形資産や成長性を数値で示すことも評価向上につながります。

買い手向け:価格交渉で注意すべきポイント

買収を成功させるには、価格だけでなく信頼関係の構築が不可欠です。強引な値引きは避け、売り手の意向や背景に配慮しつつ、リスクや財務上の懸念点は具体的に示して交渉を進めることが重要です。譲渡後の円滑な統合や従業員の協力を得る上でも、誠実な交渉が成果につながります。

事業譲渡と株式譲渡で価格相場はどう違う?

M&Aの主な手法には株式譲渡と事業譲渡があり、どちらを選択するかで価格の構造や交渉の内容、課税の扱いが異なります。ここでは、それぞれの特徴と価格相場に与える影響を解説します。

それぞれの特徴と価格決定の構造

株式譲渡と事業譲渡では、その特徴や価格決定の構造が異なります。M&Aの手法として最も一般的なのが株式譲渡です。これは、会社の株式をそのまま買い手に譲渡する形で、法人格や取引先との契約関係、従業員の雇用もそのまま引き継がれます。企業全体を包括的に評価する必要があるため、価格も大きくなりやすく、「純資産+のれん」をベースに評価されるのが一般的です。

一方の事業譲渡は、会社の一部事業や資産を個別に譲渡する形で、対象範囲を柔軟に設定できるのが特徴です。

譲渡対象が限定されるため、企業価値算定の時のように企業全体を評価する必要はありません。 譲渡対象資産(負債)のみを評価するため、スリムな取引を希望する場合や、一部の事業だけを切り出したいケースに向いています。

課税面での違いと実務での使い分け

税務面でも株式譲渡と事業譲渡には課税面でも以下のように異なります。

また税金も以下のように異なります。

| 売却方法 | かかる税金の種類 | 所得税・法人税の計算式 |

|---|---|---|

| 株式譲渡にかかる税金 | ・個人株主:所得税・住民税 ・法人株主:法人税・住民税・事業税 |

・個人株主:株式の譲渡所得×20.315% ・法人株主:株式の譲渡所得×30〜40% |

| 事業譲渡にかかる税金 | 法人税・住民税・事業税・消費税 | 事業譲渡に係る譲渡所得×30〜40% |

※ここでの株式の譲渡所得とは、株式の売却価格から購入費用や売却費用を差し引いた売却益を指す

合併・会社分割とは異なり、事業譲渡は消費税の課税関係を考慮する必要があります。資産・負債をすべて時価で移転するため、事業を譲渡した法人は、簿価との差額に原則として課税関係が生じます。

M&Aの取引価額以外にかかる費用とその注意点

M&Aにおいて必要な費用は、売買の取引価額だけではありません。M&A仲介会社に依頼する場合、売買が成立した際に成功報酬が発生するほか、契約前後の段階で着手金や相談料が必要になるケースもあります。料金体系や算出基準は仲介会社ごとに異なるため、事前に十分な確認が重要です。

ここでは、代表的な費用項目である成功報酬と着手金・相談料について詳しく見ていきましょう。

M&A仲介会社への成功報酬(仲介手数料)

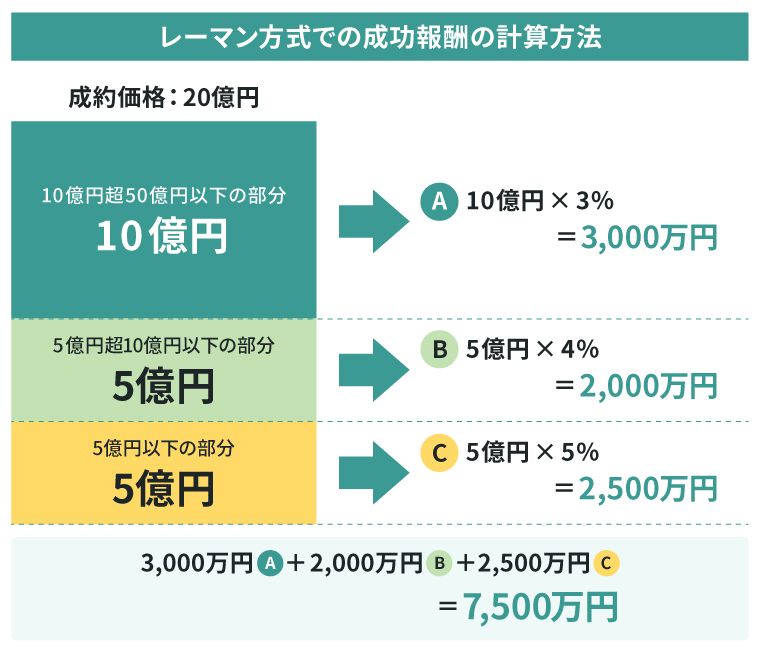

M&Aが成約した際に発生する報酬が、成功報酬(仲介手数料)です。一般的には「レーマン方式」が用いられ、取引金額に応じて料率が段階的に下がる仕組みになっています。

例えば、5億円以下の部分には5%、5億円超10億円以下の部分には4%、10億円超50億円以下の部分には3%と段階的に設定され、それぞれの層に応じて計算します。

■レーマン方式の報酬計算例

上記料率例を元にすると計算は以下の通りです。

注意すべきなのは、成功報酬の基準となる取引価額が仲介会社によって異なる点です。株式価値を基準にする会社がある一方、別の会社は企業価値(負債含む)を基準に算定する場合もあります。最終的な報酬額に大きく影響するため、契約前に明確に確認しておくことが大切です。

M&A仲介会社への着手金・相談料

M&A仲介会社によっては、成約前に着手金や相談料が発生する場合もあります。着手金は企業評価や概要書の作成など、業務開始時の準備費用として支払うもので、金額は無料から数百万円まで幅があり、会社ごとに異なります。着手金が必要な理由を確認することにより、仲介会社の姿勢や支援体制を知る手がかりにもなるでしょう。

一方、相談料は無料とする仲介会社が主流ですが、詳細な分析や資料作成に費用がかかる場合もあります。どこまでが無料か、有料サービスとの境界を理解しておくと安心です。

M&A取引価額形成の仕組みを理解し、最適な交渉を進めよう

M&Aには株式や不動産のような明確な相場は存在せず、買い手の評価と売り手の希望、双方の交渉によって取引価額が決まります。ただし、企業価値を算出するための一定の目安や評価手法もあるため、客観的な評価をもとに判断基準を決めることが重要です。

また、売り手と買い手では会社を見る視点が異なり、提示される価格に差が生じることは珍しくありません。そのためM&Aを実施する場合は、企業評価の仕組みや交渉、費用面を総合的に理解することが大切です。柔軟かつ戦略的に交渉を進めることが、納得のいくM&Aの実現につながるでしょう。

M&Aは意思決定によって結果が大きく変わります。価格やスキームに迷った際は、豊富な実績を持つ専門家を活用することで、納得のいく取引につながります。まずは、信頼できる仲介会社などへ相談してみてはいかがでしょうか。

よくある質問(FAQ)

M&Aに相場はありますか?

M&Aには株式や不動産のような明確な相場はありません。会社ごとに財務状況や将来性、事業の特性が異なるため、同じ条件の取引はほとんど存在しないためです。ただし、目安となる価格の算出式や評価方法はあり、一定の基準に沿って価格交渉が行われます。

詳しくは「M&Aの取引価額に相場はなく、買い手からの評価・交渉で合意形成が行われる」をご確認ください。

M&Aの取引価額はどうやって決まりますか?

M&Aの取引価額は、企業価値の評価にもとづいて買い手が提示し、売り手との交渉を経て最終的に決定されます。評価手法にはコストアプローチ・マーケットアプローチ・インカムアプローチなどがあり、会社の特性や目的に応じて使い分けられます。最終的には、両者が納得できる価格で合意に至ることが重要です。

詳しくは「M&Aの取引価額を決定する企業価値評価」をご確認ください。

M&A仲介会社に依頼した場合、仲介手数料はどのくらいかかりますか?

仲介手数料(成功報酬)はレーマン方式にもとづいて算出されるのが一般的で、成約価格に応じて段階的に料率が設定されています。例えば5億円以下は5%、5億円超~10億円以下は4%など、金額帯ごとに異なる率が適用され、合計額が決まります。加えて、着手金や相談料が別途かかる場合もあるため、契約前に必ず確認しましょう。

詳しくは「M&Aの取引価額以外にかかる費用とその注意点」をご確認ください。