EPS(1株当たり純利益)とは?計算式、変動要因をわかりやすく解説

EPS(1株当たり純利益)は企業評価の指標の1つとして用いられ、1株当たりの利益がどれくらいかを示します。本記事ではEPS(1株当たり純利益)についてその計算式や変動する要因など概要をご紹介します。

この記事のポイント

- EPS(1株当たり純利益)が高いほど収益性が良いとされ、株価にも影響を与える。

- EPSは企業の成長性を評価する際に重要で、前年との比較で成長率を算出することも可能である。

- EPSは自社株買いなどで変動することがあるため、単独で判断せず、他の指標(PER、PBRなど)と併用して総合的に企業の収益性を評価する必要がある。

⽬次

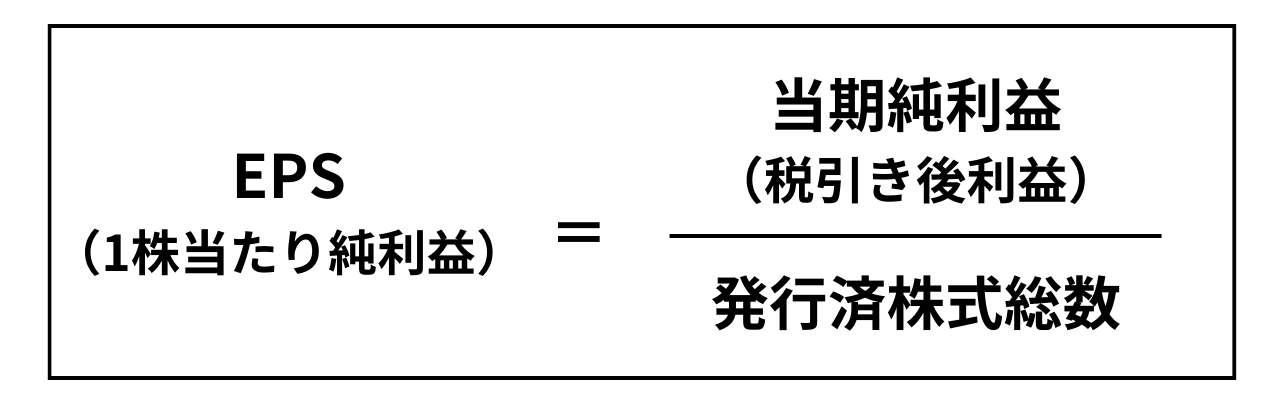

EPS(1株当たり純利益)とは?計算式

EPSは「Earnings Per Share」の略語で、「1株当たり純利益」と訳されます。単位は円です。

EPSは企業の当期純利益を株式数で割って求めます。当期純利益が株主への配当の原資になるため、計算には経常利益や営業利益ではなく「当期純利益」が用いられます。

「企業がどれだけ効率よく利益を上げているのか」を表す指標とされており、 EPSの数値が大きいほど、企業の収益性が高い ことを意味します。

株価の割高・割安を判断するPER(株価収益率)の計算に用いられ、現在や将来の株価が割高なのか、割安なのかを判断する際の重要な指標になります。

そのためEPSが上昇すると、投資家や市場関係者は、その企業の成長性や収益性が良くなったと解釈し、株価上昇につながる場合もあります。また、当期と前期以前でEPSを比較することで、企業が順調に成長しているかどうかを判断することもできます。

基本的に発行済株式総数が変わらない場合、当期純利益が増えればEPSの数値は上がり、利益が減少すると下がる傾向にあり、株価へ影響が生じる場合もあります。

※「当期純利益」と「発行済株式総数」を用いたEPSの計算式は簡易的なものであり、厳密に計算を行う際には「期中平均株式数」や「潜在株式調整後の株式数」を用いる場合があります。

EPS(1株当たり純利益)の算出例

当期純利益が同じ1億円で、発行済株式総数が異なる2社のEPSを比較します。

発行済株式数:10万株

当期純利益(1億円)÷発行済株式総数(10万株)=1,000円

【Y社】

発行済株式数:10万株

当期純利益(1億円)÷発行済株式総数( 5万株)=2,000円

以上から、このケースでは発行済株式数が少ないY社の方が、1株当たりの利益が高いと言えます。 このように、EPSを求めることで、その会社が「1株でどれだけ利益を生み出しているか」を確認することができます。

EPS(1株当たり純利益)が変動する要因

EPSは「当期純利益÷発行済株式数」で算出されるため、企業の利益や発行済株式の増減が数値に影響します。主にEPSが増減する要因は以下の通りです。

| 要因 | EPS |

|---|---|

| 利益が増加する ※1 | 増加する |

| 利益が減少する ※1 | 減少する |

| 発行済株式数が増加する(株式分割・第三者割当増資など)※2 | 減少する |

| 発行済株式数が減少する(自社株買いなど)※2 | 増加する |

| ※1 発行済株式数が変わらない前提 | |

| ※2 当期純利益が変わらない前提 |

EPS成長率とは

前述の通り、EPSは様々な要因により増減します。そのため、EPSは単年度の数値だけでなく、前年との比較、過去からの推移、成長率も合わせて確認することが大切です。

当期と前期のEPSを比較する「EPS成長率」は、以下の計算式で算出します。

例えば前期のEPSが100、当期のEPSが120の場合、EPS成長率は以下の通りです。

EPS成長率={【前期EPS 120】-【当期EPS 100】÷【前期EPS 100】}× 100=20%

この結果、前期と比べて20%ほど1株当たりの利益が増加していることがわかります。

このように、EPS成長率がプラスであれば企業の業績は順調に伸びていることがわかり、将来的な株価の上昇や下落を予測することが可能です。

EPS(1株当たり純利益)と関連のある指標をみる

配当性向

配当性向は「企業が株主に対して当期純利益のうち、どのくらいの割合を配当金として還元しているか」を示す指標です。この配当性向は、EPSをもとに計算することができます。

例えば、以下の条件でA社の配当性向を見てみます。

【発行済株式総数 100万株】

【1株当たりの配当金 10円】

A社の配当性向は以下のように計算できます。

つまりA社が当期純利益のうち、株主への配当金に回した金額は10%程度にとどまっていることがわかります。

株主から見ると、 配当性向の高い会社は株主を重視しており、逆に低い会社は配当金よりも内部留保などを重視している と考えられます。

なお、上場企業の配当性向は、一般的に30~50%を目安に支給されると言われています 。

PER(株価収益率)との関係

PER(Price Earnings Ratio:株価収益率)は、株価が1株当たりの利益に対して、何倍まで買われているかを見る指標です。

ここにでてくる「1株当たり純利益」はこれまで解説してきたEPSに他なりません。

PERは株価をEPS(1株当たり純利益)で割ることで求めることができます。PERの値が高いほど割高であり、値が低いほど割安と判断される傾向にあります。

また、この式を変形させてPERとEPSを掛けることで株価を算出できます。

このように、EPSとPERは、株価を間に挟み、密接な関係にあるといえます。

EPS(1株当たり純利益)を用いて判断する際の注意点

EPSを見る時に、認識しておくべき注意点は以下の通りです。

必ずしもEPSの増加=利益の増加ではない

EPSは当期純利益と密接に関係しますが、利益が増えていなくても、例えば自社株買いなどによりEPSが増加するケースがあります。そのためEPSの数値の上昇だけに着目せず、原因を含めて投資判断を行うことが大切です。

そのほか、株式分割や株式併合など、EPSが変動する要因がいくつかある点にも注意が必要です。

EPSだけで企業の収益性を判断しない

前述の通り、業績以外の要因によってEPSが変動する場合があるため、EPSやPER以外の株価に関係する指標も活用し、企業の収益性を総合的に判断する必要があります。

その他の指標としては「PBR:株価純資産倍率」「BPS:1株当たり純資産」「ROE:自己資本利益率」「ROA:総資産利益率」などが挙げられます。

終わりに

以上、EPSについてご紹介しました。EPSは企業の収益性を図る指標として、投資だけでなくM&Aの現場でも用いられることがあります。

ただし、注意点で触れた通りEPSのみで企業を比較することは難しいため、複数の指標を併用し、総合的に判断することが大切です。

将来的にM&Aを検討している場合、できるだけ早い段階からこれらの数値を意識した経営を行うことをおすすめします。