買収には落とし穴がある?正しい知識でM&Aを進めよう

⽬次

日本M&Aセンターでは毎月買い手企業の方に向けて「どのように買収を進めていけばいいのか」「買収後どのように統合作業を行っていくのか」といったテーマで「買収の参観日」というセミナーを行っています。本記事では、そのセミナーのスピンオフとしてスタートしたYouTube動画の内容をお届けします。

ありそうでなかった⁉買い手企業向けの情報発信をスタート

久力(くりき): そもそも壷井さんは「ザ・サムライ」という感じで日本M&Aセンターの中でも動画に出るようなタイプではないですよね。なぜ、今回動画に出ようと思ったんですか。

壷井(つぼい): そうですね。いままで延べ約100件ほどいろいろなM&Aに携わってきましたが、業種も様々ですし、オーナーさんの買収目的も本当に様々で。やっぱりこの経験値を伝えていきたいなと思っています。

M&Aって手段としてうまく有効活用できれば、会社もすごく成長しますし、 何より 会社の空気感が変わる と思っています。そういった事を買い手の企業さんに届けて、上場を目指す、あるいは売上目標100億円といったことをM&Aを通じて実現するお手伝いをこれからもしていきたいと思っています。

ただ落とし穴というか、 買収には押さえておかなければいけないポイントがたくさんある んですよね。そしてそれは経験者にしか絶対わからないんですよ。なので、特にはじめてM&Aを行う会社さんには前もって正しい情報を知ってほしいという思いがあるので、満を持して動画に出演しました。

久力: 売り手企業さん向けの情報はたくさん世の中にあるんですけど。 買い手企業さん向けの情報って、なかなか意外と無い ですよね。

壷井: そもそも買い手企業さん専門の担当者って一般的には少ないですよね。

久力: 詳しくはわからないですが、他の仲介会社さんを見てると、どうしても売り手企業さんの担当者がたくさんいらっしゃって、その方々がお相手となる買い手企業さんを探すというスタイルが多いように感じます。当社は買い手企業さん専門の担当者が何人くらいいるか知ってますか?

壷井: 東西あわせると100人・・?

久力: 惜しい、98人です(笑)。当社もいろいろノウハウがあるのでお客さんに伝えていきたいですよね。

壷井: いや本当に知ってほしいですよね。

M&Aを進める前に知っておきたかった!押さえておきたいポイント

久力: M&Aを進めていると検討過程で、経営者の方々も「ここ気になるな」「あれ気になるな」と出てくることが多いじゃないですか。

壷井: そうですね、多いですね。

久力: 検討過程だとどうしても交渉要素が入っちゃいますよね。なかなか相手に言いにくかったり、はじめてM&Aを行う人は不安ですよね。

壷井: 怖いですよね。

久力: だって家を買うのでも大変じゃないですか。私も家を買いたいなと色々さがしてたんですけど、不動産屋さんに聞くと、だいたい「売りたい、売りたい!」という気持ちが強い気がして「本当にここ買っていいのかな」とか、ハウスメーカーさんだったら本当に良いといってるのか、広いからお勧めしてるのかちょっとわからないなぁ、みたいなことが多々あります。

壷井: 私も最近不動産見ているんですけど…

久力: いや、この動画は不動産チャンネルじゃないよ(笑)

壷井: いえいえ(笑)、気づいたことがありまして。不動産情報をたくさん見ていくと、同じ地域で高い安い、広い狭いで坪単価とか比較していくじゃないですか。結局いいものを探そうとすると、ずっと待って見送って、ずっと選り好みして永遠に買わない。そうすると情報が入って来なくなるんですよ。

久力: 不動産屋さんも「もうあそこの壷井さんに提案しても買ってくれないな」っていうふうになるんですよね。

壷井: そうなんです。 M&Aで重要なのは「情報量を仕入れること」 じゃないですか。

久力: 当社だけじゃなくて、いろんな仲介会社さんとか銀行さんとか会計事務所さんなどから情報を広く入手することも大事です。

壷井: 「こういう会社が(M&A)情報に出てきたら、うちの会社もトライしてみよう」という 判断軸をしっかり持っていく。いろんな情報を見ながらそうした軸を作っていくことが、不動産見てて重要だと思いましたね。

久力: 今からはじめてM&Aを検討しようとする人が、これからいろんな仲介会社さんなどとコミュニケーションを取って、提案がたとえば2年で10件以上になったとしましょう。いざその10件、15件を検討しようとしたときに、本当だったら3件目に提案された案件が振り返ってみると良かったなぁと思っちゃったりすることも出てくると思います。そうならないためにも、どのポイントを押さえていけばいいか、 疑似体験をこの動画を通じてしていただければ いいなと思っています。

買収の参観日で伝えたいこと

久力: さて、本編のセミナーではこれから具体的にどういうことをお伝えしてくのかご紹介していきましょうか。

壷井: 例えば、検討時のポイントとかですかね。買い手企業さんは譲渡を検討しているお客様の情報を「企業概要書」から収集して、M&Aを勧めるかどうか検討していきます。でもその「企業概要書」だけだと全てがわからないんです。概要書だけの情報でトップ同士の面談時に「思っていたのと違った」とギャップを感じたという話も少なくありません。

久力: ちなみにその企業概要書というのは、どんな内容が載ってるんですか。

壷井: ボリュームとしては多い場合で40枚くらいあります。基本的には財務内容から従業員の情報、取引先がどこで、など概要ですね。

久力: 買い手の企業さんの場合、概要書を見た時に「この取引先どうなの?」とか「この金額の在庫は大丈夫?」とディテールを気にされるケースがあります。検討時に本当に大切なポイントはどこなのか、そういうこともセミナーでは取り上げていきたいと思います。

壷井: 他には企業評価、価格についてなどもテーマとして挙げられます。価格の妥当性、どのように適正な価格を算出すればいいのか、というところにも踏み込んでいく予定です。

久力: 難しいですよね、会社の価値をいくらと評価するのか。「御社はこの会社いくらだと思いますか」とお客さまによく聞かれますよね。その時に基準となる考え方が無いと、妥当なのか、どうなのかわかりませんからね。ちなみに評価手法ってどんな方法があるんですか。

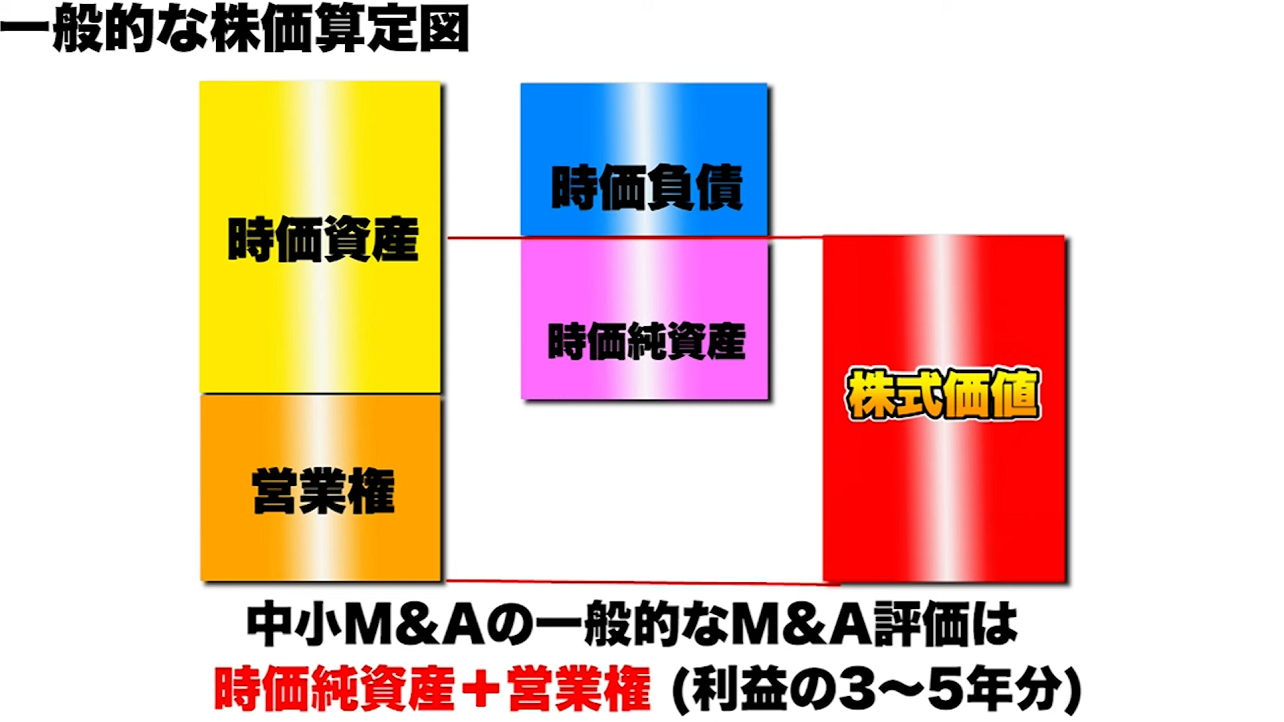

壷井: 一般的には3つあります。まずは、純資産に過去の利益水準をのせるという時価純資産法。

久力: 簡単に言うと、 過去の蓄積をベースに価値をだすという方法ですね。

壷井: もう一つは上場会社の時価総額の金額とからめて、いわゆるEBITDA倍率を使った評価方法ですね。

久力: 上場会社がどのくらいで買収されているのかを参考にしながら、その会社のキャッシュフローとか利益などを比較して株価を出す方法ですね。最後は何ですか。

壷井: DCF法ってよく言いますけど、将来キャッシュフローがどのくらい見込めるかから逆算して現在の価値を出すんですけど、まぁ難しいですよね。

久力: 本当に難しいですね。中小企業のM&Aではほとんど使われないかと思います。

壷井: このDCF法に当てはめて、企業価値を出されても、買い手企業さんとしては本当に投資回収ができるのか。それが3年後、5年後に失敗だったか成功だったのかの判断もつきにくい。企業評価という側面を見ても、これって本当に正しく買えていますか?というのが大きいですよね。

久力: 「金額がいくらだからM&Aをやらない」という判断が本当に正しいのか、そのあたりにも触れていきたいと思います。そういうのも概要書とか計算だけを見てもらうと判断しづらいですからね。そういったことを大局的にお届けするセミナーですので、有効に活用していただければ幸いです。

壷井: お客様から聞こえる「もうちょっとこういう情報を知っておけるとよかったなぁ」という声を参考にしながら、正しい判断で正しくM&Aをしてもらえるような動画での発信、そして本編のセミナーもお楽しみしていただければと思います。どうぞよろしくお願いいたします!

本記事の動画はこちらからご覧いただけます。

M&Aに関するご相談はこちらから承っております。

ご検討段階の方もお気軽にお問合せください。