東京プロマーケット上場への第一歩、新サービス「GO↗ PUBLIC」をスタート

⽬次

中堅・中小企業のM&A支援実績NO.1の日本M&Aセンターは、東京証券取引所が運営する「TOKYO PRO Market(東京プロマーケット)」上場を検討する企業様向けの新サービス「GO↗PUBLIC」を始めました。GO PUBLICとはレビューシートを基に上場を目指す企業様の上場可能性を診断するサービスで、現状の会社の状況をスコアリングした上で、TOKYO PRO Market上場までに改善が必要な準備項目や想定スケジュールをフィードバックするサービスです。上場を目指す企業様の課題を見える化し、上場までの道筋を描きます。日本M&Aセンターは2019年にJ-Adviser資格を取得し、東京プロマーケットへの上場支援を担ってまいりました。これまでに当社担当企業10社(2022年6月現在)が上場し、現在100社以上とアドバイザー契約を結んで上場を支援しています。

組織体制に着目した企業診断

ショートレビューとは、株式上場を検討している企業様に対して、株式上場に向けた課題を検討・報告する調査のことを指します。短期調査やクイックレビューとも呼ばれ、上場を目指す場合は監査法人によるショートレビューを受けます。しかしその内容は会計・財務面に限定した調査となりますので、GO↗ PUBLICでは監査法人が実施するショートレビューではフォーカスしきれないコンプライアンスやガバナンス、法務面といった組織体制に着目して上場の為の改善点を洗い出します。企業診断におけるステップは、決算書などの必要書類の提出と、経営状況を把握する約100問のレビューシートへの回答、資料とレビューシートへの回答に基づいた経営者インタビュー対応の3ステップです。

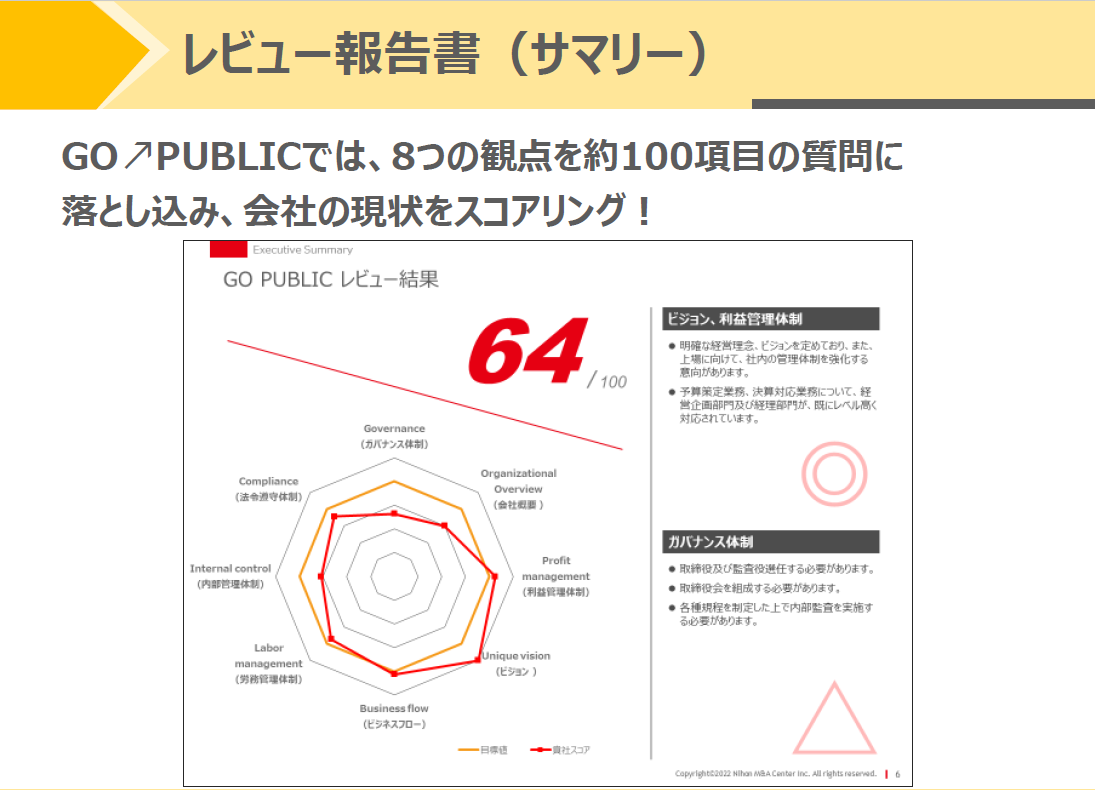

8分野で構成するレビューシートでスコアリング

〇、△、×で回答するレビューシートはガバナンス、会社概要、利益管理、ビジョン、ビジネスフロー、労務管理、内部管理、コンプライアンスの計8分野を網羅しており、詳細なスコアリング(100点満点)で企業診断を実施し、上場に必要な準備事項と想定スケジュールを定めることができます。提供するレビュー報告書には、「何を」「いつ」「どのように」など対応項目が盛り込まれ、貴社の上場へのロードマップとなります。

上場準備のための教科書に

上場を検討する企業様にとって、新サービス「GO↗PUBLIC」は上場準備のための課題の洗い出しと、社内体制に関わる課題解決への取り組みを進めることから経営改善も期待できます。上場という目的地と進むべきルートを見極めるためにご活用ください。尚、東京プロマーケット上場の場合も監査法人との監査契約が必要になります。日本M&Aセンター上席執行役員の雨森良治TOKYO PRO Market事業部長は「上場準備に入る前の課題整理とともに、アウトプットは上場審査を受けられる状態にするための社長やCFOの『教科書』として最適です。組織が拡大して上場を少しでも意識されはじめたときに当サービスをぜひご利用ください」と語ります。