M&A動向2023年の予測、そして2022年の振り返りをM&Aのプロが解説!

⽬次

2022年に行われたM&Aを振り返る

西川: 今回は2022年のM&Aの振り返りと予測ということで・・・年末企画みたいな感じですね(笑)

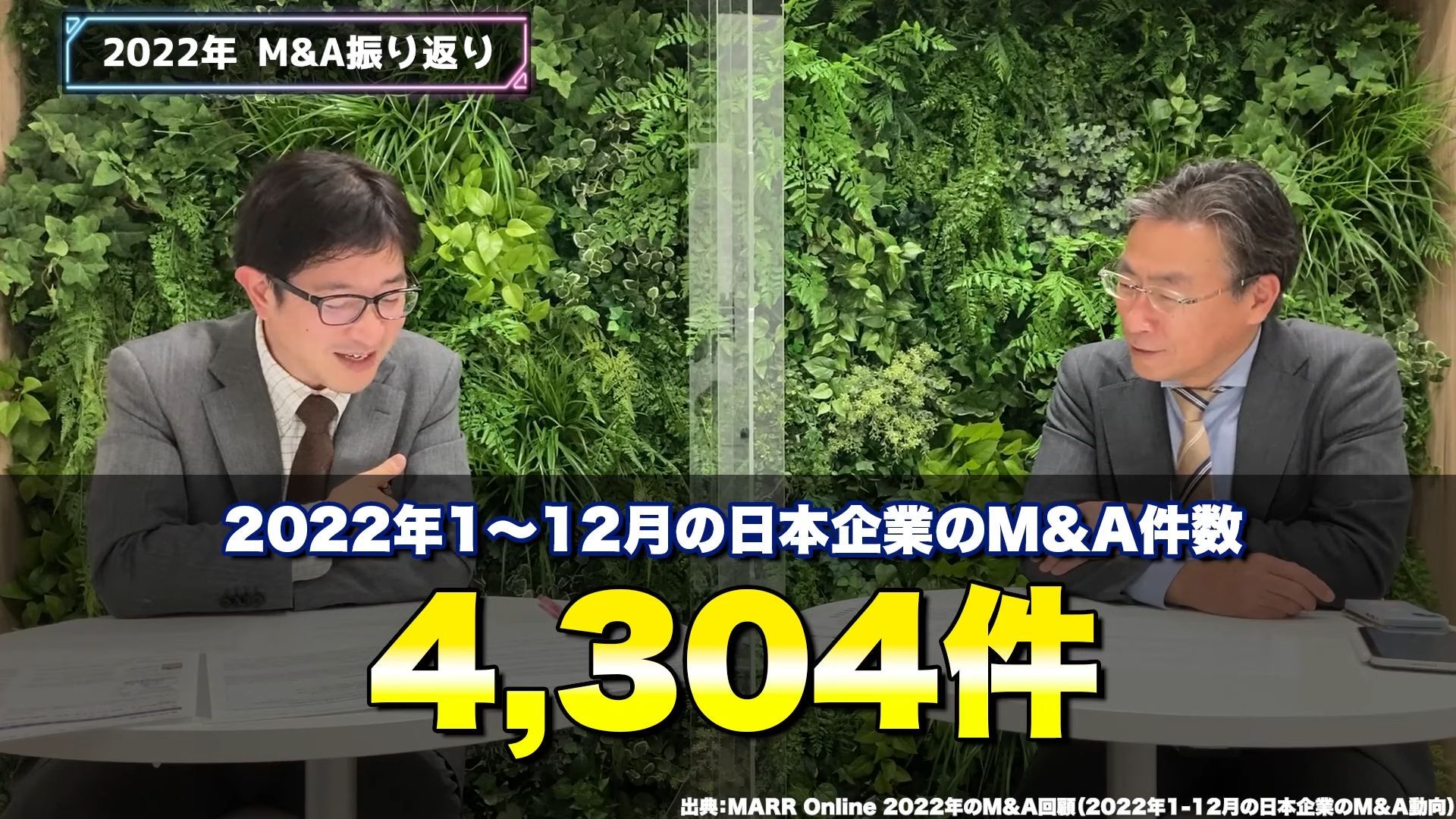

1番のポイントとなるのは、昨年、日本企業が関与したM&Aの公表件数ですね。どれぐらいあると思いますか 。

臼井: 多分、4,304社ぐらいじゃないですかね・・新聞に出てました(笑)。

西川: 臼井さんがおっしゃったようにレコフM&Aデータベースによると4,304件ありました。レコフデータさんによると調査開始以来、過去最多の件数、という結果で、2年連続の最多件数を更新したということです。

レコフM&Aデータベースによると、2019年も実は4,088件で、それまでずっと右肩上がりだったのですが、コロナの始まった2020年はさすがに落ち込みます。ただ落ち込んだその翌年、翌々年2期連続で更新をしていると。現在、このような状況です。

そういった意味ではコロナ禍前どころか、それを超える形でM&Aは引き続き昨年活発に行われたと言えます。

西川: 件数としては4,304件と非常に多い数字ですが、この内訳もいろいろな観点で分析できます。

例えばマーケットという観点ですね。つまり国内同士のM&A(IN-IN)なのか、海外進出型のM&A(IN-OUT)なのか。あるいは海外の企業が日本に進出する、それとも日本の企業を買収するようなタイプ(OUT-IN)なのか。

臼井さん、それぞれの割合がどれくらいか、イメージとしていかがでしょうか。

臼井: やはりIN-INが件数として多いんじゃないですか。

西川: そうですね。4,304件のうち、約8割近くがIN-INに該当します。そもそもこれ4,304件って言ってますけども、我々の体感的には1万件、あるいはそれを大きく超えてる、そんな肌感覚がありますよね。

臼井: この他にも公表されていない案件は沢山あるので、そう思いますね。

西川: そうした意味では、IN-OUTやOUT-INの案件も少しずつ増えてると言えます。

西川: ここまで件数でみてきましたが、今度は取引金額ベースで振り返りたいと思います。これは売買金額とも言いますが、2022年は総額どれぐらいだと思いますか。

臼井: 10兆円は超えてるとは思うんですけども。

西川: ほぼ正解ですね。レコフM&Aデータベースによると、11.4兆円です。ただこれは、昨年対比で大きく31.6%の減少になるそうです。

例えば昨年大型の案件でOUT-INの事例でいうと、以前このYouTubeでも取り上げましたが、アメリカのファンドKKRによる日立物流の買収や、IN-OUTだとソニーグループによるバンジーの買収などがありました。IN-INの事例だと、昨年は大型の事業承継型案件がありましたね。

臼井: オリックス・DHCの案件ですね。これも以前YouTubeで取り上げました。

西川: それ以外に現場で感じたテーマとして、昨年目立ったものはありますか。

臼井: 事業構造の転換、成熟産業の統合、ソニーもそうですが先行投資型のM&A、見方を変えるとVC型的な投資をしているのが多かったように感じます。

2023年のM&A予測は!?

臼井: 2022年を振り返ってきましたが、西川さん、今年行われるM&Aとして、どう予測されていますか?

西川: 大きな流れとして私自身感じるところでは、レコフデータによると、昨年は事業再編型、つまりポートフォリオの見直し型が、やや一昨年と比べると少し減ってる。ちょっと落ち着いた、というコメントがありましたけど、私の肌感覚としては、直近でも、 事業構造の見直し型、ポートフォリオ見直し型のM&Aの相談が非常に増えているように感じています。 ただこれまでと違うのは、大型だけでなく中小規模のご相談がたくさん来ています。

これは大型M&Aのプレスリリースを見て「うちもしっかり手を入れてこう」と各社が動かれてるということだと思うんですけども、これがおそらく、来年、再来年とたくさん顕在化していくんじゃないかなと思ってます。

臼井: 業界や業種で見るとどうでしょうか。

西川: 脱炭素、再生エネルギー関連がどんどん増えている います。我々がそうしたマッチング、ご提案をいかにできるか。ここが1つポイントになると考えています。臼井さんは、2023年のM&A、どう捉えてらっしゃいますか?

臼井: やはり、変化が相当ドラスティックに起こってきてるかなと思います。さっき「件数が増えてる」という話がありましたけれども、今年は脱コロナで回復していき、今まで残ってた大きな変化が急速に来るかなと、考えています。

例えば 成熟産業での再編統合 ですね。今まで溜まってたものが一気に出てくるかと。これをM&Aと捉えるかという議論もあるかと思いますが、最近よく目に入るニュースとしては 金融機関の再編 ですよね。これは今後、本格的に出てくるかなと思っています。再編を促進するために法律やルールが変わり、国が背中を押してる背景もありますが、各地での金融機関の再編、これはおそらくもう少し進んでいくと思われます。

そのほかの成熟産業におけるM&Aも、まだまだ出てくる。大きな流れで言うと、そうしたところでしょうか。

中国やASEAN諸国の成長が拡大している中、先手を打って国際化を進めていく、あるいは海外の投資を進めていく。国内の産業構造が変わってきて、1年後ぐらいに様々な案件がリリースされるのではないかと考えます。

西川: 我々もそうした流れに応じて、さまざま企業の支援を引き続き行っていければと考えます。

※本記事は動画をもとに編集を行っています。動画本編はこちらからご覧いただけます。

高度な戦略提案を行う専門チームがあなたの会社の成長をサポート

日本M&Aセンターでは中堅・中小企業そして、上場企業の成長を実現するM&Aをサポートしております。

本記事に登場するような経験豊富なプロフェッショナル達が、戦略実現のためのプロアクティブサーチや企業組織再編など、高度なスキーム提案を専門チームを組成して行います。まずはあなたの会社の課題をお聞かせください。