ROE(自己資本利益率)で何がわかる?ROAとの違い、ROEを高める方法とは

限られた資源で、経営効率を上げ利益を生み出せるかは、企業の成長と持続性に直結します。そのため経営者や投資家にとってROEは非常に重要な指標になります。本記事では、ROEの概要、高めるポイント等をご紹介します。

ROE(自己資本利益率)とは ?

ROE(Return on Equity)は、自己資本利益率のことを指します。

「株主が拠出した自己資本を活用して、企業がどれだけ効率よく利益をあげているか」、つまり株主側からは投資効率を測る指標といえます。

ROEの数値が高いほど投資家にとって魅力的にうつり、「株主資本利益率」ともいわれます。具体的には企業の純利益を自己資本で割って算出します。

この記事のポイント

- ROE(自己資本利益率)は、株主が拠出した自己資本を活用して企業が効率よく利益を上げているかを示す指標。数値が高いほど経営効率が良いと評価される。

- 一般的にROEの目安は8~10%で、10%を超えると優良企業とされるが、業種によって異なるため他社との比較が重要。

- ROEは負債を含まないため、負債が多い企業は高いROEを示すことがあるが、経営基盤の安定性を見落とす可能性があるため、ROAなど他の指標も考慮する必要がある。

⽬次

ROE(自己資本利益率)でわかること

前述のとおり、基本的にROEの数値が高いほど「 資本を効率よく用いて利益を生み出す、経営効率の良い会社 」と評価されます。

一方、ROEの数値が低い場合は「経営効率が悪い」と見なされ、投資家からの資金調達が難しくなる傾向にあります。

例えば、以下2社の比較を見てみましょう。

Y社 自己資本:100億円、当期純利益:2億円

それぞれのROEは以下の通りになります。

Y社 ROE=2億円÷100億円×100=2%

Y社は倍以上の自己資本を有しますが、ROEで比較するとX社の方が「経営効率が良い」と言えます。

ROE(自己資本利益率)の一般的な目安は8~10%

ROEの一般的な目安としては8~10%とされており、10%を上回ると投資する価値がある優良企業と言われています。しかし、業種によって平均値が異なる場合があるため、一概に良し悪しを判断することはできない点に注意が必要です。

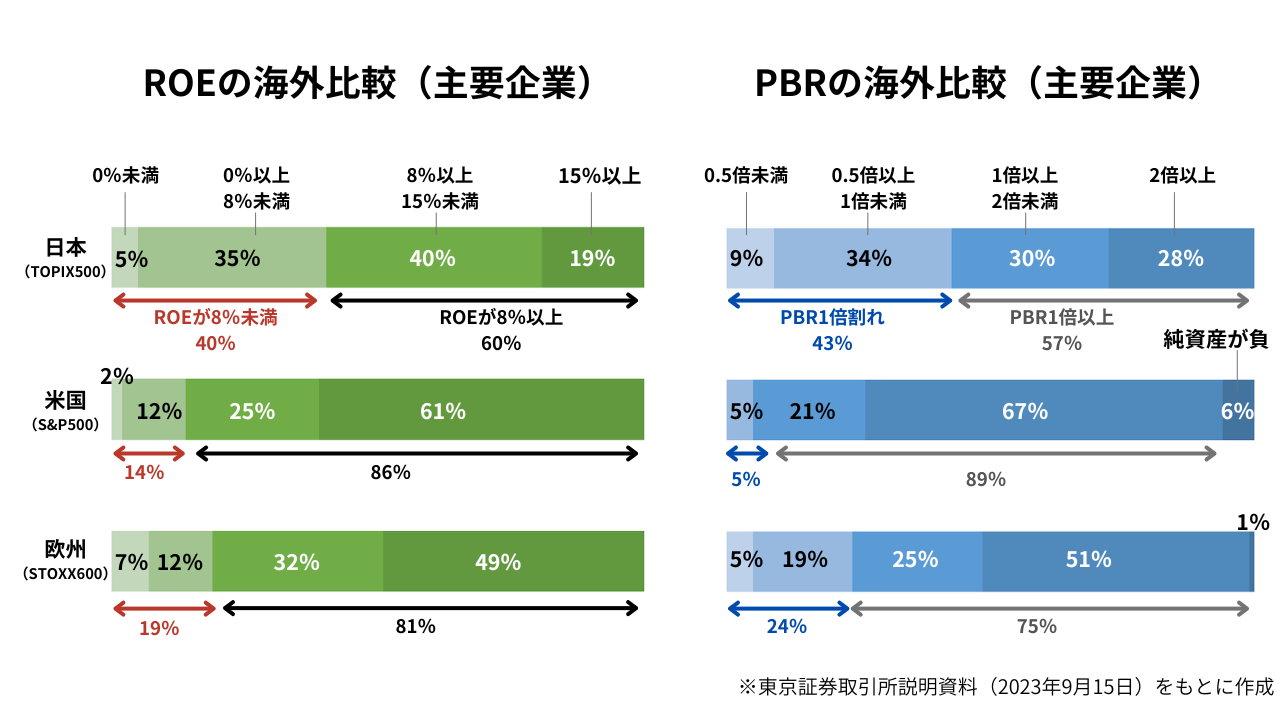

なお、東京証券取引所の資料によると、日本の主要企業(TOPIX500構成銘柄)においてROE15%以上の企業の割合は19%、8%未満が約40%であるのに対し、欧米の主要企業の半数以上は高いROEの数値を示しています。

ROE(自己資本利益率)とROA(純資産利益率)の違い

ROEに似た指標として「ROA(Return On Asset):純資産利益率」が挙げられます。

ROEは「自己資本」に対する利益率を表すのに対し、ROAは「総資産(自己資本+他人資本)」に対しての利益率を表すという違いがあります。

ROAは以下の計算式で求めます。

ROAは自己資本だけでなく他人資本、つまり金融機関から借り入れた負債なども含めた、企業が保有する「すべての資産」をどれだけ効率的に活用しているかを示す指標といえます。

業種によってROAの平均は異なるため、業種別の平均値を知ることでROAの目安が判断できます。

ROE(自己資本利益率)を用いる際の注意点

一般的にROEが高いほうが投資価値のある会社と見なされますが判断されますが、場合によってはリスクを見落とす可能性がある点に注意が必要です。

企業の総資産には、自己資本の他、借入金などの負債の金額も含まれます。しかしROEの計算には借入金などの負債が含まれていません。

例えば2社の総資産や純利益が同じでも、ROEが異なる場合、ROEだけで見ると負債の額が大きいほど効率良く自己資本を用いて利益を生み出しているように見えてしまいます。

5億円÷50億円×100%=ROEは10%

Y社 総資産100億円(負債25億円、自己資本75億円)、当期純利益5億円

5億円÷85億円×100%=ROEは6.6%

負債が少ないY社のほうが、経営基盤が安定しているとも言えます。 しかしROEだけで比較すると、Y社はX社に比べて経営効率が悪く投資価値が低いように見えてしまいます。そのためROE単体だけでなく、前述のROAなど他の指標も合わせて考慮することが大切です。

また、負債が大きいことは必ずしもマイナスとはならない点にも注意が必要です。反対に低すぎる場合は積極的な投資ができていない可能性も考えられます。

前述の通り、業界や企業の規模で平均値が異なる場合があるため、同じ業界の他社の数値と比較しながら検証することが大切です。

ROE(自己資本利益率)を高める方法 とは?

ROEを高める方法として主に以下の3つの要素があります。それぞれについてご紹介します。

①収益性の向上

収益性を向上させるには「売上を増やす」もしくは「コストを削減する」のいずれか、または両方を行う必要があります。

売上増加を目指す場合には、例えば新製品の導入、プロモーションや価格戦略の見直しなどを行います。コスト削減には、例えばサプライチェーンの最適化、効率的な人員配置など行い、経費を削減します。

②総資産回転率の向上

総資産回転率は、使用している資産でどれだけの売上が上げられるかを示す指標です。この数値を向上させるには在庫削減や無駄な資産の削減が挙げられます。

在庫を抱えすぎると資本が固定されてしまうため、在庫を効率よく管理し、必要なものだけを保有することで資産回転率を高めます。また、使用していない機器や土地など、活用されていない資産は売却することで、効率的な資産管理につながります。

③財務レバレッジの向上

財務レバレッジ、他人資本を活用し、自己資本のリターンを高める手法です。具体的には金利が低いときに資金を借り入れ、それを投資やビジネス拡大に使います。ただし、リスクをあらかじめ評価し、計画的に借入を行う必要があります。

これらの要素は独立しているように見えますが、相互に関連しています。例えば、収益性が向上すれば、総資産回転率や財務レバレッジも効率的に活用できるようになります。

反対に、資産や負債の管理が悪いと、収益性がどれだけ高くてもROEは低くなってしまいます。これら3つの要素をバランスよく管理することが、ROEを高める鍵となります。

終わりに

以上、ROEについてご紹介しました。ROEは重要な財務指標ですが、あくまで指標の一つとして、投資や企業の経営状況を判断する際は他の指標も含め総合的に判断するようにしましょう。

また、ROEは「高ければ高いほど良い」というわけではありません。極端に高いROEは、リスクを取りすぎている可能性も指摘されるため、バランスが必要です。業界や市場環境によっては、一般的にROEが低い場合もありますので、自社のビジネスに最も適したROE水準を理解することが重要です。

経営者自らがROEを正確に理解し、戦略的に活用することで、企業の成長と持続性を高める道を開くことができます。