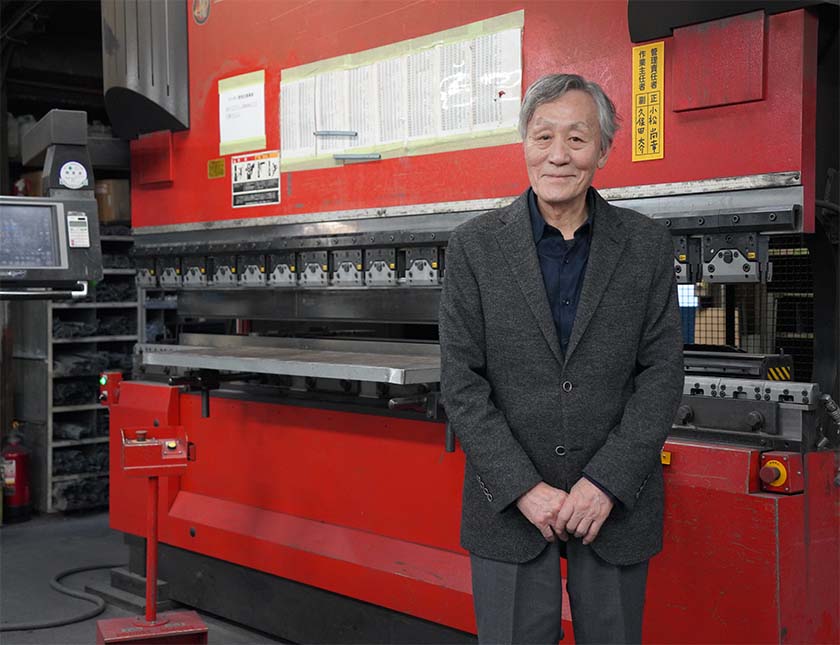

[M&A事例]Vol.133 「良い仕事をしたい」――。2社譲り受け生き残りを図る創業75年の老舗樹脂素材製品メーカー

樹脂素材製品メーカーのカツロンは、1年半で2社を譲り受けました。元々同社が描く成長戦略にはなかったM&Aをなぜ行ったのか、同社代表にM&Aの目的と現在の様子について伺いました。

譲渡企業情報

譲受企業情報

※M&A実行当時の情報

2010年5月、当社がお手伝いしてM&Aを実行された2社の深津様(東山フイルム創業家)、松原様(東山フイルム代表)と小林様(シティック・キャピタル・パートナーズ)をお迎えし、M&Aを決意された理由や当時の心境などをお聞きしました。

深津様: 東山フイルムは、ポリエステル・フィルム加工に高い技術力、開発力を有し、タッチパネル向けフィルム加工等を行なっている会社です。元々は1949年に設立され、高度経済成長期にモーター巻線・絶縁材加工会社として、大手電線メーカーの有力下請会社として成長してきました。

その後、創業者である父親より私が経営を引き継いだのですが、バブル崩壊による環境変化を受け、下請から自社ブランドへと「独立系」企業としての道へ大きく舵を切りました。次の成長エリアとして海外、光学フィルム領域へ進出し、顧客の様々なニーズに応えられる総合PETフィルム加工メーカーへ事業転換して更なる成長を実現、2007年にはジャスダック市場への上場を果たしました。

ところが、いわゆるリーマンショックで業績は一転しました。幸い海外とりわけアジア市場の需要が継続したこともあり致命的な事態は回避できましたが、外部環境が再度大きく変化したことを認識させられました。会社は創業家のものではなく公器であるとの考えに基づき、上場を機に経営についてはフィルム加工事業を育成牽引してきた松原氏(親族外)に代表取締役社長をバトンタッチするなど、緩やかな承継を進めていました。その上で会社が継続的に成長していくためには、環境変化の激しい昨今の状況に迅速に対応できるよう、会社の強みを維持できるビジネス・パートナーへ資本を承継することが望ましいと考えるようになりました。

小林様: シティック・キャピタルは、中国で最大級の金融・産業コングロマリットであるシティック・グループに属する投資運用会社です。日本においては、国内外の有力な機関投資家から資金を集め、日本の中堅企業を投資対象とするファンドを運用しております。シティック・グループの経営資源・ネットワークを活用し、中国及びアジア地域での成長を”てこ”として活用し、日本企業の更なる企業価値の拡大を支援しようという理念の下、これまでに6件の投資を実行しております。スキームの構築、資金調達、事業計画立案に加え、投資実施後の事業展開計画、市場開拓、財務戦略、ローカルパートナーとの提携戦略に至るまで、シティック・グループのリソースを最大限に活用し、投資先企業の企業価値向上のための支援を行っています。

日本M&Aセンター様より東山フイルム様の紹介をうけ、検討を開始したのですが、高成長分野であるタッチパネル素材を事業領域とされている点、日本に限定せずアジアの顧客を狙っている点、顧客ニーズを原点とし、ニーズに即した技術・設備を活用して、ニッチな分野で勝負をするという戦略を取っている点に大変魅力を感じ、潜在的な成長余地が大きいと判断しました。

その後、経営陣の皆様との面談を重ね、この経営陣であれば安心して経営をお任せできる、潜在的成長可能性を顕在化することができるチームと判断し、投資を決めました。

深津様: 株式の売却先を考える上では、事業会社の子会社となって独立性を失っては意味がないと感じていました。そうするとファンドという選択肢がでてくるのですが、これまでにファンドの方とお付き合いというのはなく、よくわからないというのが当時の状況でした。日本M&Aセンター様よりシティック・キャピタルの紹介をうけた際も、特に先入観をもっていたわけではありませんが、世の中でいわれるような会社をモノのようにただ売り買いするだけのファンドでは後の経営陣・従業員、取引先にとってよい結果にならないと不安もあったのが正直なところです。

しかしお会いしてみて、友好的な関係を重視される人たちだと感じましたし、会社の事業をよく理解しようとする姿勢が強く感じられました。経営陣の意見も聞いた上で、最終的に私どもの企業DNAを維持・発展しつつ、日本企業ではなくアジア企業として、更なる発展を実現可能な体制づくりを支援してくれそうだと判断して決断いたしました。

松原様: TOB発表当初こそ「ファンド」ということで従業員、取引先等関係者に不安が生じたことは確かです。しかしきちんと経営・取引方針に変化はないことを説明していくことで、関係者の皆様の理解を得ることができました。また実際、その後の変化がないことを実感していただき、従前と何ら変わらない取引が継続しています。

社内的な効用という面では、ファンドという大株主の存在により経営陣のみならず従業員の間でもいい意味で緊張感が生じ、結果・利益を出すことへのこだわりが出てきたと感じています。

樹脂素材製品メーカーのカツロンは、1年半で2社を譲り受けました。元々同社が描く成長戦略にはなかったM&Aをなぜ行ったのか、同社代表にM&Aの目的と現在の様子について伺いました。

ダクトの部品製造を手掛ける森鉄工業(北海道札幌市)のオーナーは70歳を超え、後継者不在や会社の課題を目の前M&Aを決意。岐阜県の会社に譲渡を行って10カ月、現在の様子を伺いました。

愛知県西尾市の総合印刷会社エムアイシーグループは、約半年の間に3社を譲り受けました。それぞれのM&Aの目的や、譲り受けた会社とどのようにコミュニケーションをとっているのか。PMIについてもお話を伺いました。

まずは無料で

ご相談ください。

「自分でもできる?」「従業員にどう言えば?」 そんな不安があるのは当たり前です。お気軽にご相談ください。

M&Aの疑問や費用など丁寧にお伝えします

譲渡・売却のご相談御社のニーズにマッチした案件をご紹介

譲受・買収のご相談