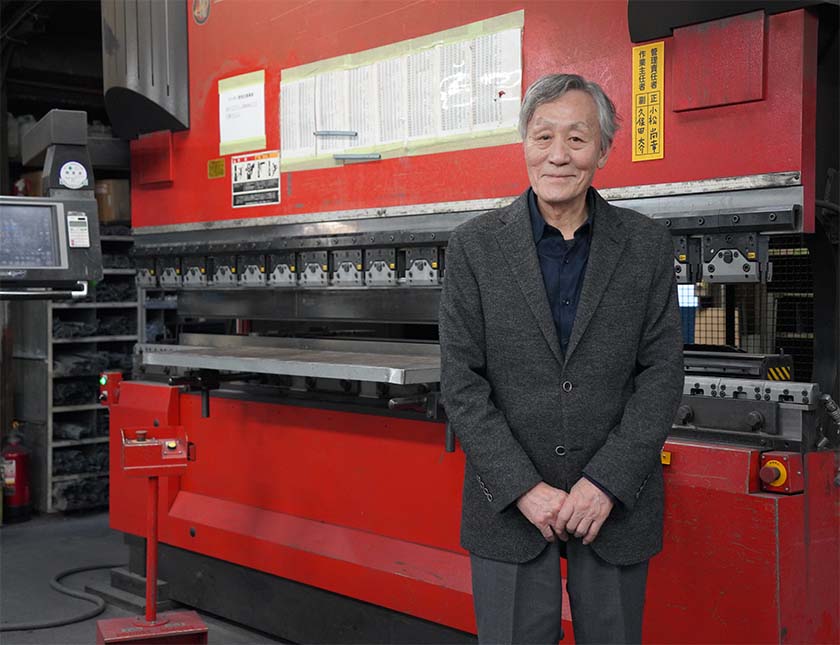

[M&A事例]Vol.133 「良い仕事をしたい」――。2社譲り受け生き残りを図る創業75年の老舗樹脂素材製品メーカー

樹脂素材製品メーカーのカツロンは、1年半で2社を譲り受けました。元々同社が描く成長戦略にはなかったM&Aをなぜ行ったのか、同社代表にM&Aの目的と現在の様子について伺いました。

譲渡企業情報

譲受企業情報

※M&A実行当時の情報

2011年9月、当社がお手伝いしてM&Aを実行された2社の代表、平様(ペリテック社)と松村様(テクノアルファ社)をお迎えし、M&Aを決意された理由や当時の心境などをお聞きしました。

平様: 私はもともとサラリーマンで、電子制御装置のテスターの設計技術者でした。身に着けた技術をもって約30年前に独立し、創業したのがペリテックです。自動車向けの電子制御装置「ECUテスター」をメインに製造開発して、自動車部品メーカーを中心に納め、順調に業績を伸ばしてきました。

私は61歳ですが、以前より事業承継問題をどのように解決するかが課題でした。私には息子が2人、娘が一人いますが、それぞれ大手企業に就職しており、継ぐ気もありませんし、継がせる気も最初からありませんでした。というのも、経営者の世襲は社員のモチベーションを維持する上で好ましくない、という考え方でしたので、最初から選択肢となりませんでした。

創業者である私が経営できなくなっても、企業は従業員や取引先のために存続しなければなりません。後継者がいないために廃業、ということなく、ぜひ社内から次の経営者を生み出す体制を整えたいと考えていました。このためIPOの可能性も探りましたが、ハードルが高いことがわかったので断念しました。

そんなときにM&Aの可能性を考えて、専門家である日本M&Aセンターに相談に行きました。それまでは事業が立ち行かなくなって買収されるのがM&Aだと思っていましたが、よくない会社は誰も買わない、タイミングが重要、とのことでした。そしてM&Aは”ミニ上場”と呼ばれる、有効な経営戦略であると知り、譲渡を決意しました。その際、私が日本M&Aセンターに出した条件は、次の4点が主なものです。

これから数年先の業界状況を見据えて、今後の成長にお互いに寄与できる相手に譲りたいと考えました。このような条件を満たしてくれる相手が現れるまで待つつもりで、早めに相談に行きました。実際、M&A後には社内で社長候補を育てるという私のミッションも残っています。

松村様: 当社はジャスダックスタンダードに上場している、電子機器と半導体装置・電子材料の専門商社です。海外メーカー製品を国内での独占販売権に基づき提供しているために競争力が高いのが特徴です。主要販売先も、トヨタグループを中心とした自動車業界や半導体業界の大手などです。

当社が取り扱う半導体装置は自動車向けの販売が増えております。以前より、「メーカー機能を持つ技術商社へ」と標榜し、自社ブランド製品の拡充やメーカー機能の強化に取り組んできました以前より、「メーカー機能を持つ技術商社へ」と標榜し、自社ブランド製品の拡充やメーカー機能の強化に取り組んできました。M&Aを成長戦略の一つとして注力していましたので、日本M&Aセンターとは以前より密に情報交換をし、優良案件の提案を待っている状況でした。そんなとき、日本M&Aセンターの担当者よりペリテック社の提案を受け、検討することになりました。

資料を見ていくと、ペリテックは自動車用電源制御ユニットの稼動テスト機器の開発に強みがあることがわかりました。ペリテック社の「技術力」とテクノアルファの「営業力」が相互に補完し合ってシナジーを発揮できます。そして、メーカー機能を持つ技術商社への一歩につながります。以上により、ぜひ進めたいとお願いしました。

平様: 先ほど挙げた、4つの条件にすべてあてはまったことが最大の理由です。そうそう理想の相手は現れないと覚悟していたので、大変驚きましたが、お相手が現れたことにまず安堵しました。

依頼してから2ヶ月でテクノアルファ社と出会うことになったわけですが、トップ面談等で実際にしっかりとお互いの話をすることができましたので、不安はありませんでした。タイミングは少し早いかな、とも思いましたが、幹部教育には時間が必要ですし、私も残って徐々に引き継ぐにはちょうどよい時期かと思い、決断しました。

松村様: 中小企業のM&Aは、互いに与えるシナジー効果が大きければ大きいほど、現場へのインパクトも大きいものです。譲渡を決意された社長様をはじめ、従業員にも大きな転換点となるM&Aであるからこそ、譲受ける側が意思決定を速くすることが大事だと思います。シナジー効果の有無を早い段階できちんと見極めて返事をすることで、相手からの信頼を得られます。初期段階で細かいことにとらわれ、いたずらに時間をかけても相手が不安になるだけです。相手に不信感を持たれてしまうと、良い結果になりません。

今回で2件目のM&Aですが、とても印象に残った出来事があります。ペリテックの社員向けディスクロージャー(M&A事実の発表)の際、社内のホワイトボードに「ようこそ、テクノアルファ様」という文字が大きく書かれていたのです。それを見たときに、今後のペリテック社との協業がうまくいくという自信が、確信に変わりました。両社の社員のために、今後さらに発展していかなければならないと気持ちを新たにしました。

M&A戦略は、今後も積極的に継続実施します。経営計画に沿って、戦略に合致するM&Aを実施していく所存です。

メディアで紹介されました

2011年12月2日付けの日経産業新聞にて、本件M&Aが事業承継問題を解決した成功例として取り上げられました。

M&A成功インタビューは、

日本M&Aセンター広報誌「M&A vol.27」にも掲載されています。

樹脂素材製品メーカーのカツロンは、1年半で2社を譲り受けました。元々同社が描く成長戦略にはなかったM&Aをなぜ行ったのか、同社代表にM&Aの目的と現在の様子について伺いました。

ダクトの部品製造を手掛ける森鉄工業(北海道札幌市)のオーナーは70歳を超え、後継者不在や会社の課題を目の前M&Aを決意。岐阜県の会社に譲渡を行って10カ月、現在の様子を伺いました。

愛知県西尾市の総合印刷会社エムアイシーグループは、約半年の間に3社を譲り受けました。それぞれのM&Aの目的や、譲り受けた会社とどのようにコミュニケーションをとっているのか。PMIについてもお話を伺いました。

まずは無料で

ご相談ください。

「自分でもできる?」「従業員にどう言えば?」 そんな不安があるのは当たり前です。お気軽にご相談ください。

M&Aの疑問や費用など丁寧にお伝えします

譲渡・売却のご相談御社のニーズにマッチした案件をご紹介

譲受・買収のご相談

事業法人部 久力 創

今回のM&Aでは、平様にとっては事業承継対策およびさらなる成長を実現するためのM&Aであり、テクノアルファ様にとっては今後の成長戦略に有効な事業のシーズを手に入れることが出来たM&Aでした。両社ともにご満足いただけるM&Aを実現でき、M&Aコンサルタントとしては非常にうれしく思っております。両社のご発展を祈念しています。