調剤薬局の勢力図が激変!日本調剤へのTOBを解説

M&A業界の経験豊富な2人が、世の中の企業のM&Aニュースを紐解き解説する「M&Aニュースサテライト」。今回は「 PEファンドのアドバンテッジパートナーズによる日本調剤に対するTOB」を解説します。※本記事はYouTube動画の内容を編集してご紹介します。

⽬次

業界で今年3件目のビッグディール

西川: 今日取り上げるM&Aは、PEファンドのアドバンテッジパートナーズによる日本調剤のTOB案件です。実はこの案件含めて今年1月以降、いわゆる調剤薬局業界、調剤薬局に関連するM&Aとして大きい案件はこれで3件目なんですよね。

臼井: 業界順位が大きく変わっていくという視点で見ると、去年から発表されていましたが、4月にはイオングループ、ウルシアとツルハ、このホールディングス同士が経営統合する、と正式に発表されました。 2件目は、5月にアインホールディングスが、さくら薬局運営のクラフトを買収するという発表がありました。

当時アインホールディングスが直近約4000億円の売上で、単体で言うと先ほどのウェルシア、ツルハとほぼ並ぶぐらいの売上であるアインホールディングスが今度はクラフト、こちらはおおよそ1,500億円ぐらいですが、ここをグループインすることになったということで、合わせて5500億円規模になりました、というのが2件目でした。トップのデッドヒートがありましたよ、というところですかね。

西川: それにつづいて3件目が今回のTOBですね。アインホールディングスとクラフトのケースは5月ですから、わずかそれから2ヶ月経った、7月31日ですね。TOB開始の発表がされました。アドバンテッジパートナーズが日本調剤をTOBですべての株を取得して非公開化するということで、この調剤業界が大きく動いていると。いろんな外圧がやっぱりあるわけですよね。

臼井: そうですね。考えてみると、今動いてるというよりは、今までずっと動き続けてましたと。どちらかというと、他の小売業等と違って調剤薬局は大手のシェアが比較的低いんですよね。

大手チェーンというと約4,000億円ほどの売上になりますが、マーケットとしてはおそらく直近だと7兆円ぐらいですか。

ですからトップ企業のシェアっていうのは、10%に満たないぐらいの業界であると。

西川: そうですね。

臼井: コンビニエンス・ストアなどに比べると、トップのシェア率っていうのが低い業界、寡占率が低い業界、という背景があるので、今まではどちらかというと小さい会社が中堅の会社と一緒になります。中堅の会社がまたまた統合します、っていうのが出てきて、今度はトップクラスグループ同士が経営統合していきますと。

西川: 決勝戦みたいですね。

臼井: 決勝戦みたいな感じですね。

で、さっき申し上げたようなアインホールディングスの連合隊だったり、ウェルシア・ツルハが一緒になったり、今度は上場している日本調剤グループがファンドの傘下に入りますと。

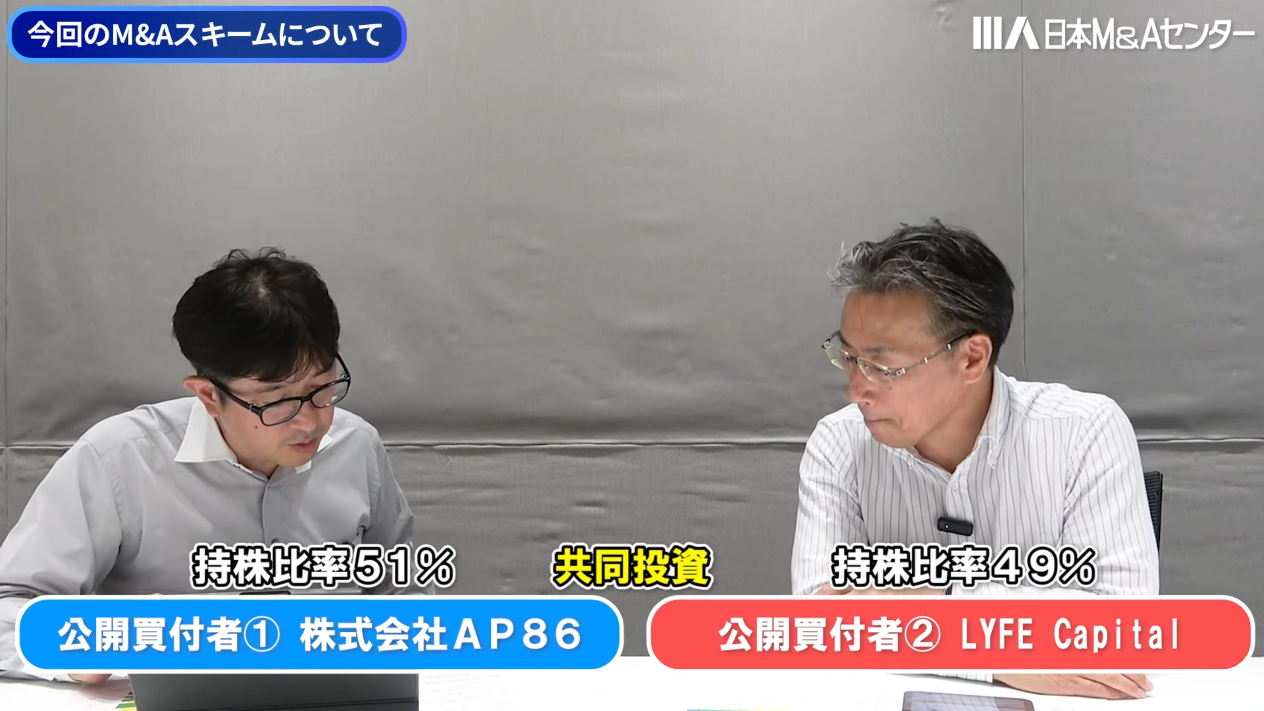

LYFE、ライフキャピタルインベストメント。米国のファンドですかね。こちらとの、共同チームによって非上場化、買収されますと、こういうスキームが今回の案件です。

激動の業界ランキング

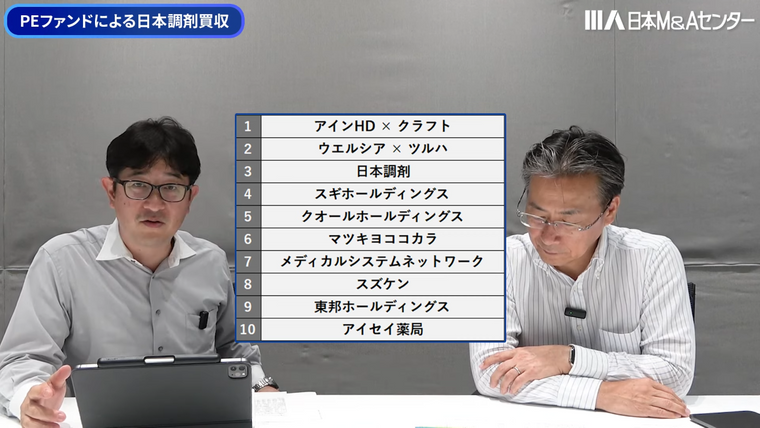

西川: ちなみにですね、ちょっとランキングを作ってみたんですけど、3つの再編が起きたことによって、ランキングも色々入れ替わったのですけれども。

まず1番は先ほどから申し上げてるアインホールディングスとクラフトの連合体ですね。売上5500億円近い連合体ができましたと。で、2番手に来るのがウエルシア・ツルハの連合体で、こちらが4000億円ぐらいですよね。

そして3番手に日本調剤、4番店がスギホールディングス、5番手にクオールホールディングスと続きます。

M&Aのスキームについて

西川: 今回のディールにちょっと少し焦点当ていきたいと思います。開示されているのでみなさんも確認いただくことができるんですが、今回のディールの、公開買付に関わる条件などを見ていきます。

1株3927円でTOBの期間は8月1日から9月16日の31営業日で行われます。今回の買付総額は約1,000億円になるという風に試算できるかなと思います。

先ほど臼井さんも触れていたように、今回のスキーム、ややこう特殊なところがありましたよね。

今回は、アドバンテッジパートナーズが準備しているビークル、これはAP86という名がついてますけど、これともう1つ「ライフキャピタル」という米国のヘルスケア領域に強いファンド、です。ここと両者が組んだ共同投資というおそらく51%対49%。51がアドバンデッジパートナーズ側という共同投資という意味で、ややこう面白いスキームですね。他に、臼井さんのほうでスキームの面で気になることありましたか?

臼井: そうですね。あの、非常に高い株価で案件が成立したという点ですよね。おそらく過去最高値のさらに上を超えてTOB価格が設定されたというところと。

西川: しっかりこれ入札プロセスもね入ってますからね。こう適正な価格にどんどん近づけるように工夫されたんでしょう。

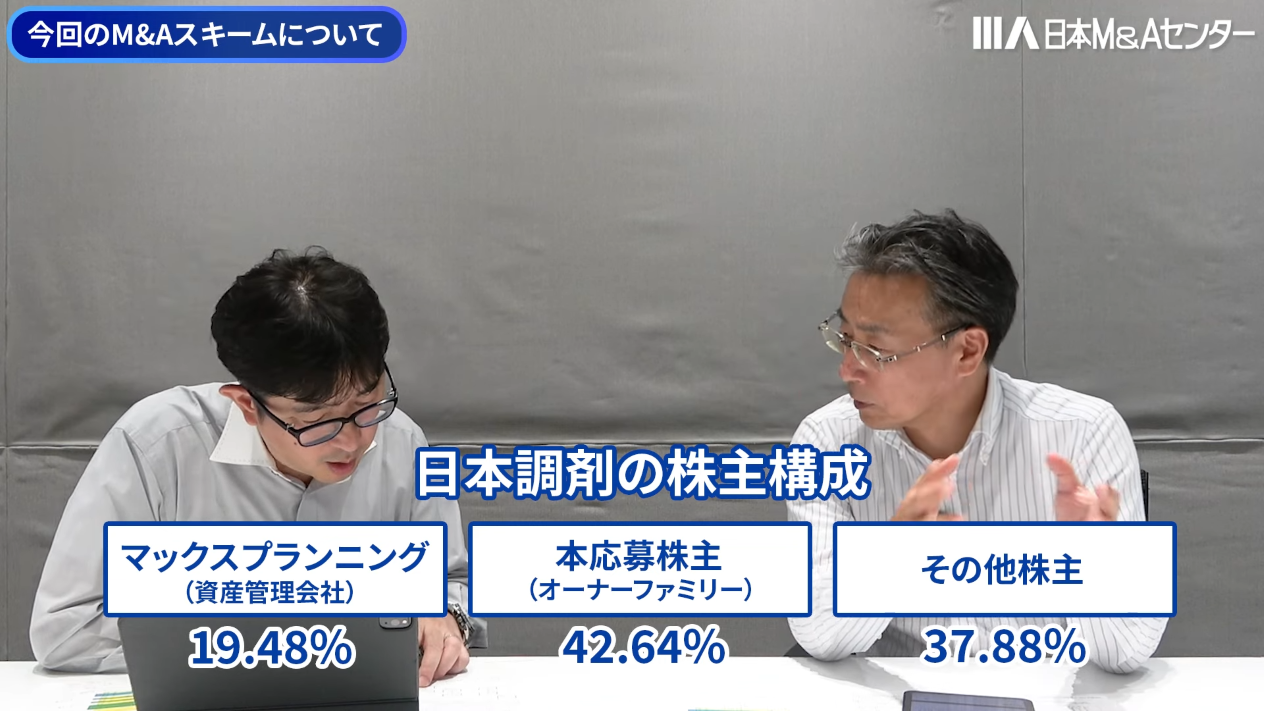

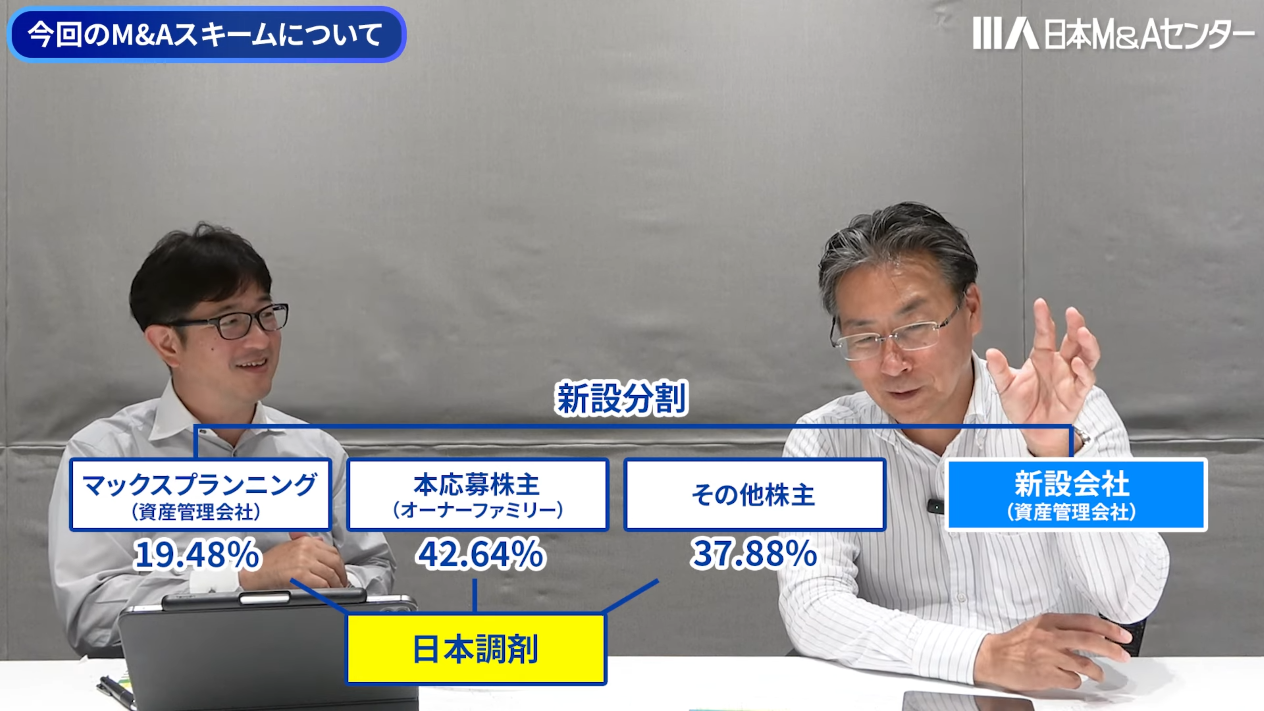

臼井:で、あともう1つ特徴としては日本調剤さんは株主構成的に、オーナー色、ファミリー色が強い会社という特徴がもう1つあります。

上場してこれだけの時価総額になりながらも、ほぼ50%をオーナーファミリーで持っている点が大きな特徴かなと思います。

それも個人名とそれから資産管理会社と、ご家族ご親族で多分個人名義で約43%持ってらっしゃいますと。あとはファミリーの資産管理会社で約20%持ってますと。あわせて60数パーセントはオーナーファミリーが持ってますよ、とうことなんで、基本的には今回の案件の背景というのはTOB価格決めるんですけれども、もちろん市場価格であったりとか、同様の事例からの調整っていうのもあったと思うんですけども。

基本的にはバイサイドの人とオーナーファミリー、ないしオーナーファミリーの代理人との間の交渉っていう側面が非常に大きかったんだろうなと。これが価格が大きくなった要因かなと思いますね。

臼井: で、結果としてはオーナーファミリー、それから資産管理会社の分、含めて一般投資家の分も集めて公開で100%取得を目指すという形です。

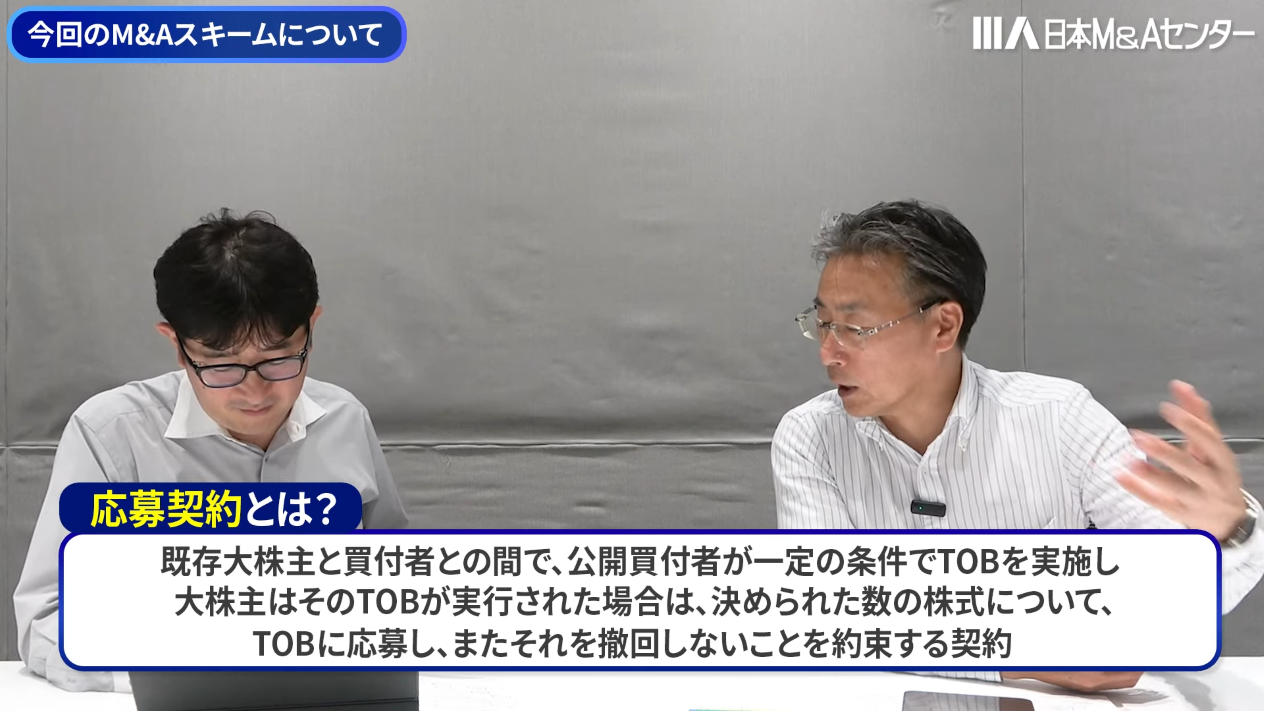

公開買付における応募契約

臼井: 一点興味深いのは、今回公開買付の対象、よく公開だと「応募契約」っていうのがあって「公開買付をかけたら必ず買い付けに申し込んでくださいね」と株主との間で「公開買付に申し込みます」っていう契約を結ぶのが通例なんです。

臼井: しかし今回、この中で言うと資産管理会社さっき申し上げた約20%持ってる資産管理会社、つまり第2位株主は不応募契約、つまり応募しませんよ、という契約を結ぶという。あんまり聞かないんですけど。

要するに資産管理会社以外の分、20%を除いた約80%の分が公開買付対象です。20%は応募しないでください。ま、こういう契約になってる。

西川: 応募しないとなると、どうするんですか?買い取ってもらわないと。

臼井: そうなんですよ。これがまた面白くてですね。

最終的にはどういう形になってるかって言うと、公開買付が終わった後にこの約20%保有の資産管理会社を別途買い取りますと。公開買付とは別に、という設計になっている。

西川: なるほど。

臼井: おそらくなんですけれども、オーナーの資産管理会社ということで、MPが持ってる資産の中身、これ別に開示されてないんですけども、想像するに日本調剤株式約20%を持ってます。それからオーナー資産管理会社ですから、その株式以外のいろんな資産、不動産であったりとか、そういうものもこのMPという会社の中にはきっと含まれてるんだろうと思われます。

ですので、税務上の特色であったり、資金の流れであったりの最適解を想定しているのだろうと。

このMPという会社をTOBの期間並行して、日本調剤の株式を持ってるMPと、それ以外の資産は会社分割(新設分割)でまたオーナーに渡しますと。

ですからさっき持ってるであろうという不動産、ま、その他の投資資産というのは別会社に分けて、この残ったMPの日本調剤の株式だけ持ってる会社を後から買い取りますと。ま、こういう設計なんでしょう。

西川: なるほど。株を持った会社の株を買ってもらう。

臼井: そうです。で、株を持った会社+日本調剤の株式+一部現金があればそれも買い取りますと。ただこれ仕組みから言うとほぼ現金はない形になるので、会社の資産は日本調剤株式だけと。

でもこれもプレスリースの中では他のTOBの買付価格と同じ金額で計算していって、その金額でMPの株を買います。こういう設計になってるんですね。

西川: MPが直接TOBに仮に応募した場合には、このMPという器に対価が入るのに対して、今回このMPの株を買ってもらいますんで、このMPの株主、多分、個人の皆さんに直接お金が入ります。法人じゃなくて個人に入ります。

臼井: そういうことです。

西川: この辺りが例えばタックス的なメリットなのか、その辺り何か工夫を考えられたかもしれないということだと思います。

臼井: さっきの会社分割で分けるっていうのは、ま、おそらくいろんなタックスストラクチャーを考えられてると思うんですけど、ま、不動産等々が多いとすると、不動産を生不動産で譲渡・売買すると、これまた税金があったり、登録免許税含めて不動産って取引コストが非常に高いですから、生不動産で動かすともったいない。だから会社分割にして、必要な部分だけオーナーに持ってもらう。

それ以外の部分はTOBの申し込みではなくて、日本調剤の株を持った会社の箱ごと買い取ります。こういうスキームになってますね。

TOBの時にいつもお伝えしてるんですけど、M&Aに関心がある方は、是非プレスリリースを細かく分解しながら読んでいくと、非常に勉強になると思いますね。

調剤薬局業界は今後どうなる?

西川: ということで、ま、スキームの話も解説させていただいたんですが、今回この、ま、今年に入って3件ね、立て続いて、3件目がこの日本調剤ということでございますけど、この後この業界どう動いてくんですか?

さっき決勝戦って話がありましたから、ここはもう少しもしかしたら進む可能性がありますよね。調剤薬局の大手もまだまだ残ってらっしゃいますからある程度動きがあるでしょうし、あるいは中堅層も動きが出てくると。

臼井: はい。そうですね。今この手元の資料で見ると1番トップのアインプラスクラフトで約5000億円ですか。で、10番手のアイセイ薬局が約800億円。

ですから、まだまだ圧倒的な大きさではない、中堅クラスの企業が結構いらっしゃいます。

属性で言うと調剤薬局専業の会社、日本調剤さん、クオール、メディカルシステムネットワーク、アイセイは調剤専業です。

それともう1つはドラック併設型。アインHDさんもほぼドラック併設型に近いなと思うんですけど、あとはウエルシア、ツルハだったり、スギグループ、マツキヨココカラファインだったり。ドラッグと調剤の併設チームですね。

あともう1つですね、大手の中で言うと医薬品卸の業界。スズケンさんだったり、東邦HDなどが資本参加してると。これで言うとクオールも確か筆頭株主はメディパルHDだと思いますが。

要はあの医薬品卸の資本的に関連した企業もトップ10に入ってきてます。このように3つのグループがありますが、今度はこの3つのグループ内での再編も起こるでしょう。

とはいえ調剤薬局が独特なのは「売り値を自分でコントロールできない」こと。薬価に従って売っていきますと。

その代わり普通の保険適用者の場合には、1000円の薬を買ったとすると負担は300円でいいです。700円は国の保険から払います。こういう制度があって価格を自分でコントロールできません、という大きな特色があります。

他の業界もそうですけども、企業として一定以上の規模や収益性がないと、例えばIT投資ができなくなったり、昨今で言うとマイナンバーカード対応だったり、いろんな設備投資も必要ですし、在庫の管理システムも必要ですし、点数の計算システムも必要で、一定の設備投資がかかってきますね。

そうするとやっぱり小さいところは苦しい。大きいところの方がいいなっていうとこでこう縦の再編も起こりますし、横の再編も起こっていて、この上位10位とか15位ぐらいの間での再編っていうのはもう1段、2段、おそらく進むんだろうなと思いますね。

西川: そうですね。おそらく米国の同業さんの規模と比べてもだいぶ差があると思うんですよね。圧倒的に向こうは多分大手ですよね。

臼井: 圧倒的ですよね。これはもう制度が違うっていうのがやっぱありますよね。日本は保険制度ですからなんですけども、やっぱり、ま、物の道理で規模が大きい方が効率がいい。その効率がいいっていうのは出店の可能性、薬剤師の採用、それからシステム・IT投資。

ま、競合力をつけるには規模が大きい方が望ましいよっていうのがやっぱりありますんでですね、やっぱり再編は続いてくかなという風に思いますね。だから、ま、本当に様変わりですね。

西川: 様変わりですね。結構調剤薬局のM&Aにも関わってきましたけれども。

臼井: 随分やりましたけど、本当に様変わりで、

西川: スーパーが先行して、小売業界ではM&Aが進んでいて、

臼井: 昔話ばかりしてもしょうがないんですけど、昔は調剤薬局を代表する会社って言ったら日本調剤とクラフトって言われてた時期がありました。

そのクラフトはもうアインHDに買収されました。ま、途中クラフトさんはファンド傘下に入って、結果的にはアイングループに入りましたと。で、今度は日本調剤がファンドの傘下に入りました。

これ見方を変えるとファンドの傘下に入ったということは、先ほどのクラフトのようにファンドっていうのはずっと永続的に持ち続けることはないんで、もう1回上場するか、またオーナーチェンジで別のグループに入るか、こういうことも想定されます。ですので将来の再編の芽は残したまま、この後どう動いていくのかっていうとこかなと思います。

ファンドさんが保有してる銘柄もまだ残ってますし。結構アクティビスト、物言う株主も入っている業界ですから、引き続き再編が起きることが想定されてます。

そうそう。なんか本当に調剤薬局の業態がが世の中出てきたってのは大体今から30年ぐらい前だと思うんですけど、90年代半ば後半ぐらいから。それから20年ですよ。

20年でこれだけ大きな再編が起こってっていう形なんでね、ま、いろんな変化が早くなってきてますし、ダイナミックになってきてますし、見逃せない動きになっています。

西川: 今日はあの皆さんにですね、あの日本調剤、アドバンテッジパートナーズの案件を解説させていただきました。この案件自体は9月16日までTOBがが続きますので引き続き注目をしていきたいと思います。

動画本編はこちらから