海外・クロスボーダーM&A(海外進出・拡大/再編・撤退)

クロスボーダーM&Aは、海外進出・拡大はもちろん、撤退・移転などの手法としても使われ、中堅・中小企業においても活用が広がっています。

日本M&Aセンターは、クロスボーダーM&Aでも支援実績多数。

ASEAN主要5か国(シンガポール、マレーシア、ベトナム、タイ、インドネシア)の拠点を中心に、

グローバルな現地ネットワークと専門チームの知見を生かしてサポートします。

クロスボーダーM&Aとは

クロスボーダーM&Aとは、国境を越えて行われるM&Aです。

譲渡企業もしくは譲受企業のどちらかが海外企業である場合や、対象事業が国境を越えて買収される場合などがあります。

日本においては、国内企業による海外企業買収を「In-Out型(アウトバウンド型)」、海外企業による国内企業買収を「Out-In型(インバウンド型)」といいます。

海外M&A案件(売却・事業承継案件)

譲渡・売却を希望する、海外の最新M&A案件をご紹介しています。

海外・クロスボーダーM&Aの目的・メリット

海外の新しい市場や地域への進出、事業拡大を目指す企業がクロスボーダーM&Aを行う場合、次のようなベネフィットが期待できます。

| スピーディな事業立ち上げ | 既存の事業を引き継ぐため、自社での拠点設立や事業立ち上げよりも素早く進出できる |

|---|---|

| 進出と同時にシェアの獲得 | 対象企業の顧客やネットワークを取り込み、売り上げを伸ばすことができる |

| 専門人材やリソースの確保 | 対象企業の知見やノウハウ、専門性のある社員なども取り込むことができる |

海外・クロスボーダーM&Aの主な手法

当社が支援するIn-Out型クロスボーダーM&Aでは、以下の手法がよく用いられています。

株式譲渡

株式譲渡は、譲渡企業の株主が保有する株式を譲り受けることで、会社の経営権を移転させる方法です。

比較的シンプルな手法である一方、譲渡企業から会社を丸ごと引き継ぐことになるため、財務や法務、事業など、 さまざまな角度からデューデリジェンスを行って、買収に適した企業かどうかを慎重に検証することが大切になります。 また、国や業種ごとに外資規制が設けられている場合があるので確認が必要です。

事業譲渡

事業譲渡は、譲渡企業の事業部門の全部または一部を譲り受ける手法です。 必要な部分だけを取得できるメリットがありますが、手続きが煩雑になる点がデメリットと言えるかもしれません。

また、対象事業を既存の法人(現地法人など)で譲り受けるか、新会社を設立するかなど、どの法人で譲り受けるかも検討する必要があります。

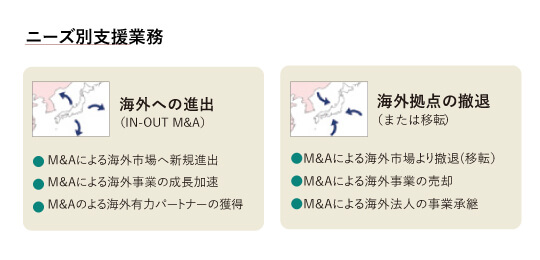

海外・クロスボーダーM&Aのニーズ別ご支援

日本M&Aセンターは、海外進出・拡大はもちろん、再編・撤退・移転などを友好的なクロスボーダーM&Aでご支援します。

海外・クロスボーダーM&Aの流れ(In-Out型)

案件のソーシング(発掘)・マッチング、M&Aの交渉・実行、買収監査から成約まで、ワンストップでサービスをご提供します。

-

事前コンサルティング

-

無料個別相談

クロスボーダーM&Aに対するニーズをヒアリング。疑問や懸念点をクリアにしながら、次の一手をディスカッションします。

-

ノンネームでの案件ご紹介

ニーズにマッチした候補企業がある場合、ノンネーム(匿名)での案件情報をご紹介させていただきます。

日本M&Aセンターグループは、ASEANを中心に、質の高いM&A案件情報を豊富に収集しています。

-

-

クロスボーダーM&Aサービス(マッチング)

-

候補企業の選定

秘密保持契約をご締結いただいたのち、候補先となる企業についてより詳しくまとめた「企業概要書」でご検討をいただきます。

-

買収ニーズに基づいた案件のソーシング(オプション)

貴社のM&A戦略やニーズに基づいて、候補先となる企業をリストアップしてアプローチすることが可能です。

ご縁を待つだけではなく、積極的に海外での買収を検討したい企業様におすすめです。 -

現地視察・トップ面談

実際に現地に対象企業を訪問し、会社の様子や経営者の人柄に接していただきます。

円滑にコミュニケーションをとれるよう、日本M&Aセンターが事前準備をしっかりと行い、現地までアテンドします。

-

-

クロスボーダーM&Aサービス(交渉・成約)

-

条件交渉・基本合意書の締結

買収価格や提携スキーム、支払い条件などに加え、買収後の現経営陣の待遇などの条件を調整し、基本合意契約を結びます。

相手に伝えにくいことがあっても、当社の専任スタッフが間に入って調整しますので、ご安心ください。 -

買収監査・最終条件の交渉

経験豊富なコンサルタントと士業専門家が多く在籍する日本M&Aセンターグループだからこそ、 クロスボーダーM&Aにおいてきわめて重要なデューデリジェンス(買収監査、DD)から、最終条件の交渉までをしっかりとサポートできます。

-

決済の実行

決済の実行までご支援し、スムーズなPMI(買収後の統合)の開始をサポートします。

-

日本M&Aセンターグループのグローバルネットワーク

日本M&Aセンターは、ASEAN主要5か国に拠点を設け、現地の金融機関や会計事務所とのM&Aネットワークを拡大しています。

世界最大級の独立系M&Aアドバイザリー企業の協会「World M&A Alliance」を通じて、世界各地のM&Aブティックとも連携を拡大しています。

日本M&Aセンターが選ばれる理由

法令や商習慣、事業環境などが異なる海外だからこそ、M&Aアドバイザーには豊富な実績と知識・ノウハウが必要です。

専任コンサルタントと士業専門家が「最高のクロスボーダーM&A」をワンストップでご支援いたします。

ミドルマーケットに特化した中立的な専門チーム

日本M&Aセンターは、1991年創業、友好なM&Aで中堅・中小企業に貢献し続ける業界パイオニア企業です。 クロスボーダーでも「最高のM&A」で企業の存続と発展に貢献します。

海外M&A案件を成功に導くソーシング力

国内外の拠点を中心に、どこよりも強力なM&A情報網を築くことで、幅広い案件の発掘を実現しています。 また、独自の案件化プロセスによって、質の高い案件を厳選。「最高のM&A」のカギであるマッチングにこだわっています。

ギネス世界記録™認定※ 成約実績No.1のM&A総合企業

日本M&Aセンターは、「M&Aフィナンシャルアドバイザリー業務の最多取り扱い企業」としてギネス世界記録™に3年連続で認定されました。

創業以来33年間で中堅・中小企業のM&A実績は9,000件超を誇ります。

※ギネス世界記録™:2022年M&Aフィナンシャルアドバイザリー業務の最多取り扱い企業(2023年10月認定)

クロスボーダーM&A事例インタビュー

当社がクロスボーダーM&Aをお手伝いさせていただいた事例を、経営者様へのインタビュー形式でご紹介します。

-

耐熱塗料国内シェア50%超のグローバルニッチトップ企業が、初めてタイ企業とのM&Aを選択した理由

譲渡:タイ 産業用塗料の製造

譲受け:三重県名張市 耐熱塗料、フッ素樹脂塗料ならびに機能性コーティング剤の製造販売耐熱塗料で国内シェア50%超を誇るオキツモ。海外のネットワークや知見が豊富な同社が、初めてタイの現地企業を譲受た経緯を伺いました。

-

南アジア地域への進出を加速させるために欠かせない企業と出会えた

譲渡:

譲受け:北海道室蘭市 プラントなどの大型改修工事、ダムなど社会インフラ工事ほ国内売上げ2位のクレーン会社である電材ホールディングス。全国展開を推進してきた同社に、成長戦略について伺いました。

-

売上76%増!日本の中堅・中小企業が 海外M&Aで成長を目指すモデルケース

譲渡:マレーシア ジョホールバル アルミダイカスト製品製造

譲受け:大阪府八尾市 マグネシウムダイカスト製品製造マレーシアへの進出を目的に現地の会社を取得した、STG。マグネシウムダイカスト製品製造を行う同社の成長戦略について伺いました。

-

グローバル専門商社へ!現地顧客開拓のためのクロスボーダーM&A

譲渡:マレーシア 照明器具の卸売および小売

譲受け:東京都渋谷区 一般機械・電気機器・電子部品製造販売ASEANを中心に拠点を広げてきたレカムがM&Aで重視したのは、トップ自ら現地に足を運ぶこと。マレーシアの企業とM&Aを行った同社に話を伺いました。

ダウンロード資料

クロスボーダーM&Aに関するニュース

日本企業によるクロスボーダーM&Aに関する最新のニュースをピックアップ

-

TOPPANホールディングス、バイオエコノミーの構築に向けてちとせグループと資本業務提携

TOPPANホールディングス株式会社(7911)は、ちとせグループの統括会社CHITOSEBIOEVOLUTIONPTE.LTD.(シンガポール、以下グループを総称して:ちとせグループ)と、化石資源に代わると期待される藻類などの生物資源やバイオテクノロジーを活用し、循環型の経済活動を行うバイオエコノミーの実現向けて、2024年10月に資本業務提携を締結した。TOPPANグループは、「印刷テクノロジ

-

ワタミ、サンドイッチチェーンSubwayの日本法人を買収

ワタミ株式会社(7522)は、マスターフランチャイズ契約の締結並びに日本サブウェイ合同会社(東京都品川区、SUBWAYJAPAN,G.K.)の持分を取得し、子会社化することを決定した。ワタミは、国内外飲食事業及び環境並びに農業事業を行っている。日本サブウェイ合同会社は、飲食店の経営、フランチャイズ方式による飲食店の経営を行っている。目的ワタミは、今回、世界的ブランドである「Subway」事業に参入

-

クボタ、インド子会社のEscorts Kubotaの鉄道部品事業をインドSona BLW Precision Forgingsに譲渡Escorts Kubota Limited

株式会社クボタ(6326)のインド子会社であるEscortsKubotaLimited(インドハリヤナ州)は、SonaBLWPrecisionForgingsLimited(インドハリヤナ州)との間で鉄道部品事業の譲渡契約を締結した。譲渡金額は160億ルピー(約290億円)で、2025年9月の手続き完了を見込んでいる。EscortsKubotaは、農業機械、建設機械、鉄道機械の製造・販売を行ってい

-

品川リフラクトリーズ、オランダの耐火物メーカーGouda Refractories Groupを買収

品川リフラクトリーズ株式会社(5351)は、AndusGroupB.V.(オランダ)からGoudaRefractoriesGroupB.V.(オランダ:Gouda社)の全株式を取得した。品川リフラクトリーズは、耐火物の製造販売、工業窯炉の設計施工、ファインセラミックスの販売等を行っている。Gouda社は、オランダの2つの生産拠点にて定形耐火物・不定形耐火物の生産を行うと共に、オランダ、ベルギー、ド

-

JFEスチール、インド合弁会社を通じてthyssenkrupp Electrical Steel Indiaを買収

JFEスチール株式会社(東京都千代田区)とJSWSteelLimited(インド、以下:JSW)は、共同で設立した合弁会社JSWJFEElectricalSteelPrivateLimited(インドカルナタカ州)を通じ、thyssenkruppElectricalSteelIndiaPrivateLimited(インドマハラシュトラ州)の株式を100%取得することについて、thyssenkrup

ASEANクロスボーダーM&Aについて動画で解説

当社の専門コンサルタントが、ASEANでのクロスボーダーM&Aを国別に分かりやすく解説しています。

ASEAN クロスボーダーM&A国別留意点

各国のM&A検討における留意ポイントを解説しています。