医薬品卸業界のM&Aと事業承継の動向・案件情報2024年最新版

医薬品卸業界は人の生命や健康に深く関わる医薬品の安定した供給とリスク管理を担う重要な役割を果たしています。本記事では、厳しい規制環境や複雑な供給網に向き合う医薬品卸業界のM&A動向、事例などをご紹介します。なお、製薬会社のM&Aはバイオ・医薬品製造業界、医薬品小売に関しては調剤薬局業界、ドラッグストア業界をご覧ください。

更新:

買収を相談 医薬品卸業の

譲渡・売却を相談

⽬次

医薬品卸業界の

M&A案件(売却・事業承継案件)

譲渡・売却を希望する医薬品卸業界および隣接業界のM&A案件をご紹介します。非公開のM&A案件のご紹介や具体的な投資金額やエリアを絞って案件を探したい方は「M&A買収ニーズ」よりご登録をお願いします。

医薬品卸業界の

M&A買収ニーズ

買収・譲受け企業からの要望の一部をご紹介します。具体的な買い手候補企業のご提案は、会社売却先シミュレーションから、無料でお試しいただけます。

-

2047 医薬品卸 東海・関西 規模は問わない

グループ内で医薬品卸を営んでいる。販路の拡大を目的として周辺地域の企業の譲受けを検討。

医薬品卸業界におけるM&Aの概要

医薬品卸業界は、製薬メーカーや製造業者から仕入れ、病院・クリニック、調剤薬局などの医療機関に医薬品や衛生材料の卸を行う事業者から構成されています。

医薬品卸は、私たちの生命に関わる医薬品を安全かつ安定的に供給するという重要な役割を担っています。一方で、製品の差別化が困難であること、価格転嫁が容易でないことから、業界は薄利体質になってしまう傾向があります。

価格交渉代行などによる一括購入や価格競争の激化等の厳しい経営環境、薬価引下げなどの制度的な要因により、医薬品卸売業界では1999年以降、急速に業界再編が進みました。スケールメリットや販管費削減を期待してM&Aや業務提携が行われ、1990年には381社の卸が存在していましたが、その数は2000年には217社、2022年3月時点で70社まで統合されました。そのうち全国流通している4社は「4大卸」「4メガ卸」と呼ばれ、それぞれが年商1兆円を超える大企業です。全国をカバーする4大卸と特定の地域でシェアの高い地域卸に集約された医薬品卸は、業界内のM&Aはほぼ終息し、均衡状態が続いています。近年では、事業の多角化や経営効率化のための異業種間M&Aが見受けられます。

医薬品卸業界の市場環境

医薬品は多品種少量生産であり、人の健康・生命に直接関わるため、安定供給が求められます。医薬品卸はその医薬品の流通の主要部分を担っています。とくに医療用医薬品では、製薬メーカーから出荷された9割以上の製品が医薬品卸を通じて、日本全国の病院・診療所、保険薬局などの医療機関等へ販売されています。

医薬品はその性質上、製造から仕入、保管、配送、販売、使用に至るまで、「医薬品、医療機器等の品質、有効性及び安全性の確保等に関する法律(薬機法)」をはじめとする各種の法的規制の対象となっています。そのため、薬価基準、病院における仕入制度の改正など、政府規制の影響を強く受ける業界です。

本業界の市場規模は、高齢化に伴う医療費拡大を背景に増加傾向にありましたが、近年は概ね横ばいで推移しています。2023年に公表された厚生労働省「医薬品・医療機器産業実態調査」によると、2021年度の医薬品卸売業(93社)の医薬品売上高合計は約13.6兆円となっています。このうち、同年度の売上高集中度では上位5社が全体の約71.7%を占めています。

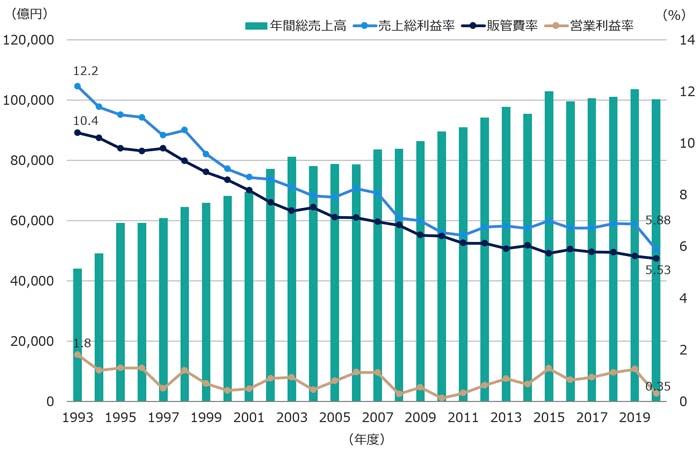

政府の価格圧力と市場競争などによって医薬品卸の利益率は年々低下し、医薬品卸売業の経営は厳しい状況にあります。日本医薬品卸売業連合会調査によると医薬品卸業の経営状況は、売上総利益率(粗利率)は1993年度の12.2%から2022年度には5.96%と、約半分の6%を割る水準で推移しています。粗利率の低下に合わせて、販売費及び一般管理費率も半減しておりコストの抑制に努めていることが見受けられますが、営業利益率は1%程度で推移しています。特に、2020年度は新型コロナウイルス感染症による影響等もあり、極めて厳しい経営状況となりました。2022年度は回復傾向にありますが、売上高増はコロナ関連の影響で、営業利益も改善しているものの1%には届いていないことから、引き続き厳しい状況にあることが推測されます。

データ出典:日本医薬品卸売業連合会

医療費の推移

厚生労働省「国民医療費の概況」によれば、2021年度の国民医療費は前年度比4.8%増の45兆 359億円となりました。国民一人当たりの国民医療費は約35.9万円で、これは国民医療費の国内総生産(GDP)の8.18%にあたります。また、厚生労働省が2023年9月に発表した「医療費の動向」によると、2022年度の概算医療費は前年度比4.0%増加の46兆円で、2024年秋に公表見込みの「2022年度国民医療費」は、恐らく47兆円弱程度と予想されます。2020年度は受診控え等により一時的に医療費が減少したものの、2021年度以降は引き続き増加傾向にあります。

日本では高齢化による医療需要の拡大と、それを支える生産年齢人口の減少が同時に進んでいる状況です。国全体の医療費削減は重要な課題ですが、医薬品卸や医療機関、製薬会社にとっては、収益の減少や管理コストの増加、新薬開発のモチベーション低下などの課題も存在しています。

医薬品卸業界におけるM&A事例

医薬品卸業界は1990年代後半から多数のM&A(買収・売却)、経営統合が行われ、業界構造の再編が進みました。近年では、大手卸を中心に、海外案件や隣接業種とのM&A事例が見受けられます。近年に公開された医薬品卸の代表的なM&A、事業提携の事例をご紹介します。

食品素材製造・販売×医薬品卸

メディパルHD、住友ファーマフード&ケミカルを完全子会社化

- 譲渡企業

- 住友ファーマフード&ケミカル株式会社(大阪府)

※住友ファーマ株式会社(証券コード:4506)の完全子会社

- 譲受企業

- 株式会社メディパルホールディングス(証券コード:7459)

スキーム:株式譲渡 2023年3月31日

M&Aの概要

2022年11月、メディパルホールディングス(HD)は、住友ファーマから同社の完全子会社である住友ファーマフード&ケミカルを譲り受けることを発表。2023年3月31日付で住友ファーマフード&ケミカルの全株式を取得し、メディパルHDの完全子会社としました。また、同年4月1日付で社名(商号)を「MP五協フード&ケミカル株式会社」に変更しました。

M&Aの背景と目的

住友ファーマフード&ケミカルは、住友ファーマの子会社で、食品素材・食品添加物・化学製品材料の製造・販売まで幅広い領域で事業活動を展開する企業です。1947年に輸入商社である五協産業として発足し、2010年に親会社の大日本住友製薬(現:住友ファーマ)の食品・化成品事業を継承・統合しました。50年以上にわたる多糖類製造・販売の歴史を持ち、食品素材事業において、自社で研究開発した天然由来の多糖類や機能性素材などを国内外に幅広く提供しています。

住友ファーマは、新薬の研究開発などの医薬品事業を中核事業とする製薬企業です。同社は、事業基盤の強化のために『事業の選択と集中』を進める方針を掲げ、様々な施策を検討していました。その一環として、非医薬品事業子会社である住友ファーマフード&ケミカルの全株式をメディパルHDへ譲渡することを決断しました。

メディパルホールディングス(HD)は、医療用医薬品等の卸売事業、化粧品・日用品、一般用医薬品卸売事業ならびに動物用医薬品・食品加工原材料等卸売などを行う専門卸グループの持株会社です。メディパルグループは中期ビジョンにおいて、健康寿命の延伸ニーズや、予防・未病への関心の高まりに対する取組みの強化・充実を掲げており、医食同源を体現する住友ファーマフード&ケミカルがグループに加わることは、中期ビジョンの実現に資すると判断しました。このM&Aにより、住友ファーマフード&ケミカルの高い研究開発力から創出された競争力のある製品とメディパルグループが持つ流通ネットワークを掛け合わせることによるシナジー効果が期待されます。

医薬品卸×医薬品卸

アルフレッサHD、中国の医薬卸大手と包括的な戦略的業務提携へ

スキーム:業務提携 2023年11月7日

業務提携の背景と目的

2023年11月20日、アルフレッサホールディングスは、中国の医薬品卸大手である華潤医薬商業集団有限公司(北京市、以下「華潤医薬商業」)と包括的な戦略的業務提携に関する合意書を締結し、両社による合意書の調印式が11月7日に実施されたことを発表しました。この提携は、日本の医薬品や医療機器などを中国市場に導入するための支援を目的としており、今後は両社で流通に関する事業開発の協議を進める予定です。

アルフレッサHDは、医薬品をメインに扱う専門商社です。同社の2022~2024年度の中期経営計画では「アジア市場における事業の拡充」を掲げており、海外企業との提携を通じた事業の拡大を進めていました。

華潤医薬商業は中国の複合企業グループである「華潤集団有限公司」の医薬部門に所属する医薬品卸で、中国28省に430社を超える子会社を展開しています。2022年度12月期の売上高が日本円換算で約3.8兆円。2022年度時点で、中国の医薬品卸売企業としては第3位の地位にあります。華潤医薬商業は、8,000軒以上の大病院を中心に医薬品の卸売販売、物流配送、およびサプライチェーン関連のサービスを提供しています。

両社は2019年3月にも提携契約を締結し、中国市場において共同事業を行うことを模索してきました。今回の戦略的業務提携により、両社はお互いのブランド力や医療機関との販売・物流ネットワーク、ノウハウなどの経営資源を活用し、中国市場における日本の医薬品や医療機器の輸出および流通に関する事業開発の協議を進める方針です。

株式会社日本M&Aセンター

業界別M&Aレポート編集部は、日本M&Aセンターの社員によって執筆・運営されています。各業界・業種のM&Aや事業承継に関する情報、トピックをお届けします。

医薬品卸業界の

M&A仲介実績

日本M&Aセンターが仲介・支援して成約した医薬品卸業界のM&A案件をご紹介します。

※現在、2023年12月までの実績を掲載しています。次回の更新(2024年1月~3月分)は2024年4月30日以降の予定です。

| 譲渡・売却企業 | 譲受け・買収企業 | |

|---|---|---|

| 2022年11月 | 医薬品卸売(北海道・東北) | 医薬品卸売(北海道・東北) |

| 2022年6月 | 医薬品卸売(関西) | 調剤薬局・ドラッグストア(東海・北陸) |

| 2022年3月 | 医薬品卸売(東海・北陸) | 化粧品企画・製造(関西) |

| 2022年2月 | 食品製造(北海道・東北) | 医薬品卸売(北海道・東北) |

| 2022年1月 | 調剤薬局・ドラッグストア(関東) | 医薬品卸売(東海・北陸) |

| 2021年6月 | 医薬品卸売(関西) | 医薬品卸売(関東) |

| 2018年12月 | 医薬品卸(東海・北陸) | 生活用品卸(東海・北陸) |

| 2018年11月 | 食品製造(九州・沖縄) | 医薬品卸売(九州・沖縄) |

| 2018年9月 | 医療関連サービス(九州・沖縄) | 医薬品卸売(九州・沖縄) |

| 2016年10月 | 医療用機械器具卸売(中国・四国) | 医薬品卸売(中国・四国) |

医薬品卸・小売業界の

最新のM&A事例インタビュー

当社の仲介によりM&A・事業承継された事例を、経営者様へのインタビュー形式でご紹介します。

-

受け継がれる、“地域医療をサポートする”想い

譲渡:静岡県沼津市 調剤薬局

譲受け:東京都 調剤薬局「地域医療のためには、決して薬局を閉店させてはいけない」という信念を持つ調剤薬局オーナー。年齢を重ねるにつれて「本当の限界が来る前に引き継ぎ手を探したい」と早期相談した結果、待ち受けていたのは・・・⁉

-

相続を考えての早い決断。上場企業グループの一員に!

譲渡:鳥取県米子市 鉄骨工事業

譲受け:引退時期から逆算して、43歳から事業承継について検討してきたと語る譲渡オーナー。第3者承継にふみきったきっかけは、税理士に提示された自社株の想定以上に高額な相続税でした。

-

長年背負ってきた個人保証が解除されました。製造現場には携わっており充実しています

譲渡:栃木県宇都宮市 和菓子製造・販売

譲受け:茨城県古河市 和食レストラン「生涯現役」をモットーに和菓子店を営むオーナー。経営者仲間からの紹介で譲渡を決意。経営からは退いたものの、和菓子製造の現場に携わり新たなスタートを切られていらっしゃいます。

-

M&Aで得た事業とともにグループ売上30億達成を目標にM&Aで海外進出

譲渡:

譲受け:大阪市北区 電力・通信用機材の製造および販売業電力・通信用機材の製造を行う電研社は、3件のM&Aによる譲受により、製造・工事・特殊加工をワンストップで実行可能にしました。それぞれの譲受の狙い、今後の戦略について伺いました。

-

業績が好調なうちに、早めの相談で希望通りのM&Aを実現できました

譲渡:東京都新宿区 ソフトウェア受託開発

譲受け:大阪府大阪市 ソフトウェア受託開発売上の7割が大手取引先1社が占めていたことから、安定的な企業体質に改善したいと事業譲渡による成長を模索したのが譲渡検討のきっかけでした。経営の引継ぎを終えられた現在、別会社の経営に専念し充実した生活を送られています。

医薬品卸業界の

セミナー情報

当社では、M&Aや事業承継をはじめ、経営に役立つさまざまセミナーを開催しております。ぜひご参加ください。

セミナー情報のお知らせ

-

-

当社のセミナーや各種ご案内をご希望の方は、メールマガジンにご登録ください。次回のセミナー開催日程やM&Aに関する情報などを不定期に配信いたします。

メールマガジンに登録

医薬品卸業界の

M&Aニュース

医薬品卸業界のM&Aニュースを表示します。

おすすめのM&A資料

日本M&Aセンターが手掛けたM&Aの成功事例やインタビュー、当社が提供するサービスを解説した資料など、事業承継や事業戦略に役立つ資料をダウンロードいただけます。